El puzle de deuda mala tiene una respuesta simple: el crédito al consumo

Las diferentes provisiones de los bancos se deben a su distinta exposición a la financiación al consumo

Las pandémicas cargas de deuda mala de los bancos pintan un cuadro desconcertante. El consejero delegado de JP Morgan, Jamie Dimon, reservó unos 8.000 millones de dólares para créditos dudosos en el primer trimestre, lo que equivale a más del 3% de los préstamos del grupo estadounidense en base anualizada. Por el contrario, Christian Sewing, de Deutsche Bank, elevó las reservas de deuda incobrable del prestamista alemán en unos insignificantes 500 millones de euros, solo el 0,4% del total de los préstamos.

Una interpretación es que Deutsche, Royal Bank of Scotland, UBS y otros rezagados en deterioros crediticios están siendo indiferentes a la crisis del coronavirus, o son menos capaces de prepararse para lo peor. Sin embargo, si se profundiza en los balances, una explicación más directa es que la principal causa de preocupación es la exposición al crédito al consumo.

Es difícil comparar los libros contables de los prestamistas. La mayoría de ellos informan de forma intermitente sobre la exposición por sector y región, pero no desglosan los préstamos por país, contraparte o tipo de garantía. Por ejemplo, dos entidades con exposiciones aparentemente similares a las aerolíneas e hipotecas podrían tener perfiles de riesgo muy diferentes. Eso hace difícil juzgar si las provisiones para deudas incobrables cubren adecuadamente las posibles pérdidas futuras.

Las normas de contabilidad también varían. Se supone que los bancos estadounidenses deben hacer provisiones para las pérdidas previstas durante la vida de un préstamo, mientras que sus contrapartes europeas solo tienen que hacerlo cuando la calidad del crédito se deteriora. Los Gobiernos también han respondido a la pandemia de coronavirus de diferentes maneras. Los planes de garantía salarial, como el adoptado en Gran Bretaña, deberían ayudar a mantener a las personas en sus puestos de trabajo y, por lo tanto, a estar en mejores condiciones de pagar sus facturas. Mientras, el desempleo se ha disparado en América. Esto es importante, porque implícitamente los bancos tienen que adoptar un punto de vista sobre la eficacia de las respuestas de los Gobiernos al introducir las previsiones económicas en sus modelos de deterioro crediticio.

Sin embargo, es posible sacar algo de sentido de la mezcla de números. El primer paso es mirar el total de provisiones para deudas incobrables de cada banco, no solo el incremento apartado en el último trimestre. Esto es importante porque algunos prestamistas, como Santander, han destinado históricamente una mayor parte de sus ganancias a posibles pérdidas, dándoles un mayor margen de maniobra de cara a las crisis.

El segundo paso es centrarse en la financiación al consumo, que fue responsable de algunos de los mayores cargos por deudas incobrables de entidades como JP Morgan y Barclays. Los bancos americanos reportan el total de préstamos de tarjetas de crédito pendientes cada trimestre. Para europeos como BNP Paribas y Santander, es un poco más difícil. Los préstamos pendientes en la división de “finanzas personales” del banco francés, centrada en el consumo, son un sustituto digno, al igual que el stock de préstamos al consumo del español. Sin embargo, estas cifras incluyen tanto la deuda sin garantía como la garantizada, como la financiación de automóviles.

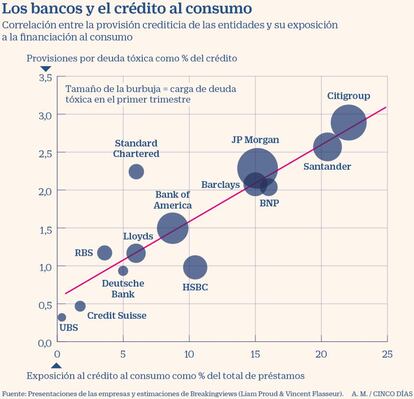

El análisis revela un patrón claro. Cuanto mayor sea la presencia de un banco en el crédito al consumo sin garantía, mayores serán sus provisiones totales como porcentaje del total de los préstamos (véase el gráfico). También existe una fuerte correlación entre la exposición de los bancos a la financiación del consumo y el tamaño de sus cargos por deudas incobrables en el primer trimestre. Los prestamistas parecen estar apostando a que las pérdidas crediticias por el coronavirus se concentrarán en la financiación al consumo. Una explicación de por qué UBS, Credit Suisse y Deutsche han reservado relativamente poco hasta ahora es porque apenas incursionan en este negocio.

El pensamiento de los bancos es lógico. Es más probable que un prestatario con problemas deje de pagar los intereses de un préstamo no garantizado, como una tarjeta de crédito, que arriesgarse a perder su casa por saltarse los pagos de la hipoteca. También es menos probable que los bancos se recuperen de un incumplimiento de pago cuando el préstamo no tiene garantía.

Sin embargo, los riesgos de la deuda incobrable podrían extenderse fácilmente más allá de la financiación al consumo. Los bienes raíces comerciales podrían enfrentarse a un ajuste contable brutal si los trabajadores cualificados de las principales ciudades deciden no volver a la oficina cuando se levanten los cierres. En algún momento los Gobiernos tendrán que reducir sus medidas de estímulo, lo que podría dejar vulnerables a las pequeñas y medianas empresas sobreendeudadas. El desempleo masivo provocaría un aumento de los impagos de hipotecas.

La crisis financiera de 2008 también es una advertencia. Aunque pocos bancos habían prestado directamente a los prestatarios de hipotecas subprime (de alto riesgo) de Estados Unidos, muchos terminaron sufriendo enormes pérdidas en los valores respaldados por esos préstamos. La solución al rompecabezas de las deudas incobrables de los bancos en el primer trimestre resulta ser bastante simple. El siguiente capítulo puede ser cualquier cosa menos eso.

Los autores son columnistas deReuters Breakingviews. Las opiniones son suyas. La traducción, de Carlos Gómez Abajo, es responsabilidad de CincoDías