Guía de los grandes valores del Ibex

El equilibrio de fuerzas ha cambiado de forma notable e Iberdrola desbanca a Santander como el valor con más peso en el índice

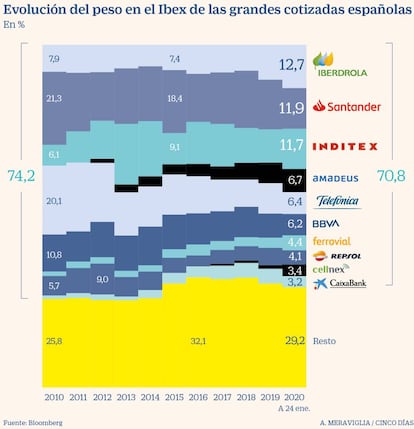

El reparto de poderes entre los grandes valores del Ibex ha cambiado con intensidad en la última década. Hace 10 años, los cinco campeones nacionales eran Telefónica, Santander, BBVA, Iberdrola e Inditex. Su peso en el Ibex rozaba el 70%. Ahora, los cinco mayores valores del selectivo suman menos del 50%.

Los en otro tiempo poderosos blue chips no son lo que eran y Santander, BBVA y Telefónica han perdido peso con fuerza, hasta apenas sumar en la actualidad alrededor de un cuarto del índice selectivo español, la mitad que en 2010. Así, pese a que el Ibex continúa siendo un índice muy bancarizado, el peso de los bancos ha retrocedido notablemente. Por el contrario, las estrellas emergentes de selectivo son ahora Inditex, Amadeus e Iberdrola, que ha desbancado a Santander como el valor con más peso en el índice.

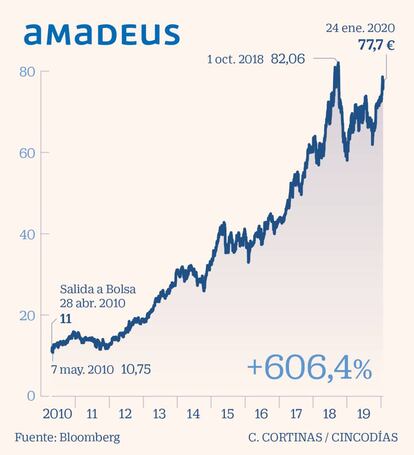

El ejemplo más paradigmático se produjo la semana pasada, cuando Amadeus superó en capitalización a Telefónica. La compañía de intermediación de billetes de avión ha ido revalorizándose sin parar. En 10 años, sus títulos se han apreciado a una tasa anual del 24,6%. Mientras, las acciones de Telefónica han perdido, de media, un 3% de su valor cada año desde 2010. La comparación es más asombrosa en términos absolutos. A comienzos de la pasada década, Telefónica valía algo más de 90.000 millones de euros, y Amadeus 5.800 millones de euros. Diez años después, ambas valen alrededor de 32.000 millones.

“El entorno para las telecos y para los bancos ha sido difícil. Este tipo de compañías tiene una gran dificultad para imponer precios. Hay mucha competencia, y si te suben el pack para ver el fútbol, pues buscas otra oferta. En cambio, otras compañías como Amadeus se han posicionado en nichos de mercado donde apenas tienen competencia y tienen una mayor capacidad de fijación de precios”, explica Javier Galán, gestor de Bolsa española y europea en Renta 4.

Los tipos cero y la dura competencia han minado a Telefónica, Santander y BBVA, que reducen su influencia en el selectivo a la mitad desde 2010

En el caso de la banca, la mala evolución bursátil también ha sido notable. En los últimos 10 años, Santander y BBVA han perdido el 25% de su valor, contando con el pago de dividendos. Si ambos grupos han logrado mantener, en parte, su capitalización bursátil, ha sido gracias a las sucesivas ampliaciones de capital, que han diluido el peso de los antiguos accionistas. En ambos casos, los valores se han visto lastrados por el prolongado periodo de bajos tipos de interés, por la depreciación de las monedas de varios países en los que operan, y por el saneamiento tras la crisis inmobiliaria.

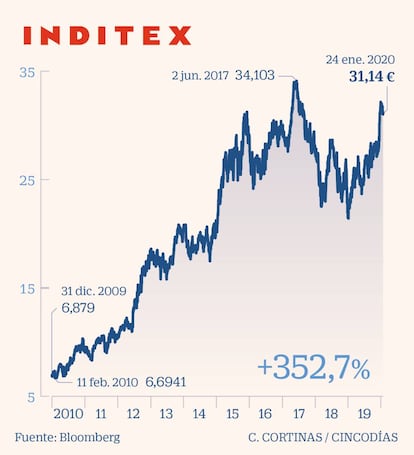

Inditex, líder indiscutible por capitalización

Pese a ser la compañía que más vale en Bolsa (su capitalización alcanza los 98.000 millones), Inditex no es la cotizada con más peso en el Ibex 35. Esto se debe a que el free float (acciones libremente disponibles de negociación en Bolsa) se sitúa por debajo del 35%. No obstante, el grupo textil es junto a Santander y Telefónica la firma española que ha logrado rebasar el tope de los 100.000 millones de valor en Bolsa y lo ha hecho, con diferencia, mucho más recientemente. La última vez que lo logró fue el pasado 27 de diciembre después de la buena acogida que tuvieron sus resultados del tercer trimestre. Las cifras de los últimos nueve meses de su ejercicio fiscal han logrado espantar las voces que apuntan a que el modelo de negocio de Inditex estaba mostrando los primeros síntomas de agotamiento.

Aun así, los expertos no terminan de ponerse de acuerdo y mientras algunos creen que sigue teniendo potencial, otros consideran que el margen de subida es limitado y más después del rally que experimentó en la recta final de 2019.

Fin a los altos crecimientos

GVC Gaesco es uno de los defensores de la idea de que el recorrido en Bolsa es limitado a corto plazo, pero lo que no cuestionan es su capacidad de influencia en el sector. “Creemos que debido a los constantes descuentos llevados a cabo durante el año, sumado a los cambios de hábitos de los consumidores y el aumento de las ventas llevadas a cabo por internet, están modificando el calendario comercial del sector, por lo que preferimos mantenernos cautos hasta ver cómo se desenvuelven estos últimos meses del año”, explican desde la firma.

Por contra, Bankinter elige al grupo textil como uno de sus cinco valores preferidos. Desde la entidad aplauden las cuentas del tercer trimestre. “Las ventas recuperan tracción, los márgenes repuntan y la generación de caja acelera”, resaltan. Los expertos del banco afirman que si bien los crecimientos de doble dígito ya no serán lo habitual, una vez que la red física y la superficie de venta moderen su expansión, también bajarán las necesidades de inversión del grupo, que ya ha completado la optimización del 90% de su red física. Esto sirve de sustento a la generación de caja libre del grupo y al alza de sus dividendos. La política de retribución al accionista unido a la revalorización de las acciones en los últimos diez años (258%) se traduce en unos retornos totales para el inversor superiores al 352,7%.

“La fortaleza del consumo privado y la menor volatilidad de las divisas emergentes dan soporte a unos múltiplos elevados. Creemos que el mercado estará dispuesto a pagar más por un modelo de negocio que bate a unos comparables que sufren en ventas y márgenes en un entorno altamente competitivo”, añaden en Bankinter.

Iberdrola, un blindaje en momentos de inestabilidad

Iberdrola ha superado esta semana a Santander en capitalización y es ya el valor con más peso en el Ibex. La eléctrica, que en lo que va de año sube un 7,3%, fue una de las estrellas de 2019, periodo en el que se revalorizó más de un 35%. El buen desempeño de la firma española no se circunscribe a los últimos trece meses. La empresa ha sido capaz de sobreponerse a las incertidumbres regulatorias y desde 2010 sus acciones se anotan un 48,08% en Bolsa, retorno que alcanza el 158% si se suman los dividendos. Después de esto son muchos los expertos que ponen en duda la capacidad de la compañía de seguir subiendo y empiezan a cuestionar su potencial. De hecho, el consenso de los analistas consultados por Bloomberg fijan como precio objetivo los 9,26 euros por acción, por debajo de los 9,84 euros actuales. A pesar de esto, son pocas las firmas que recomiendan vender (solo dos casas de análisis frente a un total de 35 que siguen al valor). La mayoría (21) cree que lo más aconsejable es mantener Iberdrola en cartera, pues como se pudo comprobar en 2019, puede ser una buena alternativa defensiva en caso de futuras sacudidas en Bolsa.

La apuesta por las renovables

A pesar de que el recorrido en Bolsa es limitado la compañía logra aumentar día a día su valoración. A ello está contribuyendo la apuesta decidida por las energías limpias. Fruto del compromiso con el clima, su presidente, Ignacio Galán señaló en el foro de Davos que este año prevé poner en marcha 3.300 megavatios de energías limpias en 2020, que se sumarán a los 5.000 de 2019. En un momento en el que la inversión sostenible gana adeptos, esta estrategia es vista con entusiasmo entre los inversores. A ello los expertos de Bankinter añaden otros catalizadores entre los que destacan la solidez financiera (la ratio de deuda sobre ebitda se situará por debajo de las cuatro veces para el periodo 2019-2022), la diversificación geográfica y la creciente remuneración al accionista en línea con el incremento del beneficio.

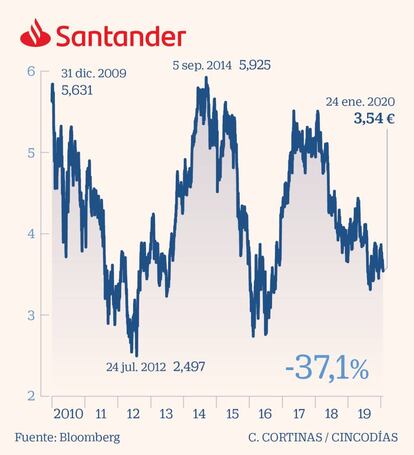

Santander, entre Brasil y el continuo temor por el capital

La dura crisis de la zona euro, que en España tuvo una versión especialmente virulenta, y los bajos tipos de interés con los que el BCE lleva años apoyando la economía son los dos grandes factores que han lastrado la cotización de Santander en la última década. En los últimos diez años, la acción del banco ha descendido más del 69%, un retroceso que se minora al 37,1% si se tiene en cuenta el pago de dividendo, en su mayoría en acciones y no en metálico. Por el camino, Santander ha vivido el proceso de limpieza de activos tóxicos común a toda la banca española, un relevo en la presidencia y la mediática compra de Banco Popular, el primer banco de la zona euro al que se aplicó a rajatabla el mecanismo de resolución de entidades.

Santander, que publica resultados el día 29, desconcertó a los inversores en febrero cuando dio marcha atrás al compromiso de recuperar en 2019 el pago del 100% del dividendo en efectivo. El recelo hacia los niveles de capital de la entidad, a la cola de los grandes bancos europeos, tomó fuerza y sigue siendo el aspecto que más vigilan los inversores a día de hoy. Aun así, el consejo de compra del valor es mayoritario, del 55% según el consenso de Bloomberg, frente al 17,2% de venta.

El nivel de solvencia, a examen

“El principal desafío de Santander es su nivel de capital, que es inferior al del resto del sector. Pero confiamos en la habilidad de la entidad para cerrar esa diferencia de forma orgánica”, señala Andrea Unzueta, analista de banca de Credit Suisse, que recomienda la compra del valor. En Jefferies, con consejo de infraponderar, opinan en cambio que la cuestión del capital va a seguir dañando la visión sobre el banco, lo hace más vulnerable ante un posible endurecimiento regulatorio y puede llegar incluso a impactar en el crecimiento. Desde UBS añaden que el peor comportamiento de la acción en los últimos meses supone un punto atractivo de entrada y creen que las buenas prespectivas de crecimiento del negocio, en especial gracias a Brasil, puede pesar más que la inquietud por el nivel de capital.

Amadeus araña terreno a las grandes estrellas del Ibex

El año ha comenzado con fuerza para Amadeus. En cuestión de semanas la compañía ha ido escalando puestos en el ranking de cotizadas con mayor capitalización del Ibex 35. El pasado 13 de enero desbancó a Telefónica del top cinco y días después rebasó a BBVA. Con un valor en Bolsa de 33.300 millones logra colarse como la cuarta compañía que más vale de la Bolsa española.

El buen desempeño de Amadeus no se limita a las últimas semanas sino que se trata de una corriente que domina desde su regreso a Bolsa en 2010 a un precio de 11 euros por título. Desde entonces, sus acciones se revalorizan un 606%. Incluyendo 2010, la compañía ha firmado seis ejercicios al alza con ascensos que en algunos casos han superado el 50% –en 2012 subió un 58,6%; en 2013, un 74,7% y en 2017, un 61,8%–. Solo ha habido tres años en los que las ventas han ganado la partida con caídas que van desde el 20,2% de 2011 al 1,9% de 2018.

Búsqueda de nuevos negocios

Los expertos consideran que la compañía sigue teniendo recorrido en Bolsa. Una de las firmas de análisis que defiende esta idea es Bankinter que destaca los buenos resultados del tercer trimestre de 2019, periodo en el que la compañía logró unas cifras tanto de ingresos (1.403 millones) como de beneficio (325,8 millones) superiores a lo estimado. Desde la entidad aconsejan comprar títulos de la compañía y destacan su perfil atractivo “gracias a su modelo de negocio que ya ha demostrado su éxito en el segmento de tráfico aéreo y que ahora se encuentra extrapolando hacia el de hoteles”.

El negocio de Amadeus llegó a verse comprometido cuando aerolíneas como Lufthansa e IAG decidieron retirar su catálogo de reservas del operador español. Esto causó estragos entre los inversores, pero Amadeus supo reinventarse y comenzó a explorar nuevos caminos con las cadenas de hoteles en el punto de mira. Esto ha ido acompañado de nuevos contratos de distribución con aerolíneas, el último de ellos ha sido el sellado con Air India a comienzos de año y que le permite entrar en un mercado con grandes oportunidades.

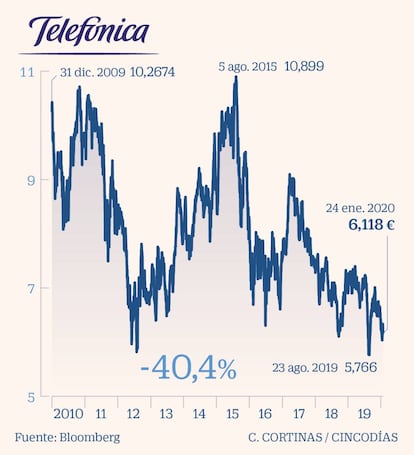

Telefónica, los dividendos no amortiguan las caídas

Telefónica fue la primera cotizada española que logró el reto de superar los 100.000 millones de capitalización, una situación que está a años luz de los 31.900 millones que vale en la actualidad. En los últimos diez años las acciones de la operadora caen cerca de un 70% en Bolsa. Estas pérdidas consiguen reducirse al 40% si se suman los dividendos porque si hay algo de lo que puede presumir la teleco es de su política de retribución al accionista. Pero ante el deterioro del negocio, la compañía ha acometido cambios en los dividendos a fin de que sean sostenibles y no dañen las cuentas. Solo durante el periodo 2012-2013 dejaron de repartir parte del beneficio entre sus accionistas. A día de hoy dispone de una rentabilidad por dividendo del 6,5%, de las más altas de la Bolsa española.

Los expertos recortan su potencial

El pasado mes de agosto los títulos de la compañía marcaron mínimos de 2006. Desde entonces la cotizada recupera un 7%. “Los inversores han dado la espalda a la operadora decepcionados por una evolución del negocio que no consigue mejorar a nivel operativo y a la desconfianza en cuanto a que pueda conseguir que la tendencia vaya a mejorar significativamente de forma sostenida”, señalan en Renta 4. Ante este panorama los expertos de la firma recortan el precio objetivo a 7,2 euros por acción desde los 9,2 euros anteriores, un movimiento que se sitúa en línea con el efectuado por Goldman Sachs que fija como valoración los 7,5 euros. Entre los principales catalizadores, los analistas destacan la monetización de los activos de infraestructuras, que están muy bien valorados por el mercado. A ello se suma la estabilización política y macro en Hispanoamérica que contribuirá a una recuperación sostenida de sus divisas.

Los esfuerzos de la compañía se centran en recortar su abultada deuda para lo cual no han dudado en acelerar la venta de activos. En 2019 la compañía cerró su salida de Centroamérica y la venta de sus centros de datos en España. El objetivo es intentar reflotar sus acciones, que están lejos de los máximos que registro en el 2000 cuando sus títulos cerraron en los 28,37 euros.

BBVA, un valor que gira alrededor de México

Las turbulencias en dos de sus apuestas internacionales clave, México y Turquía, pasaron factura el año pasado a la acción de BBVA, que llegó a retroceder a los niveles de 2016. La exposición a México, que aporta un tercio de los beneficios del grupo y ha sido el gran sostén y fuente de ganancias de la entidad en los años más duros de la crisis, comenzó a dar un sesgo negativo al valor con la llegada al poder de López Obrador y su proyecto de rebajar las comisiones bancarias. El crecimiento de México, donde BBVA ha convertido e Bancomer en una potente franquicia, se ha debilitado, lo que ha aumentado el recelo de los inversores hacia la entidad. De hecho, el consenso de mercado no puede estar más dividido y, las recomendaciones del compra, del 34,5%, se igualan a las de mantener, con otro 31% de venta. Credit Suisse es una de las entidades que ve en México el principal argumento para infraponderar el valor. Cree demasiado optimistas las previsiones de beneficios del banco para esta filial y tampoco pierde de vista el impacto de los bajos tipos de interés en el negocio en España. UBS en cambio acaba de elevar el precio objetivo de la acción a 5,7 euros, con recomendación de compra, con perspectivas para Turquía algo mejores.

Las dudas sobre la gobernanza

La entidad encara un polémico escándalo de espionaje, por las supuestas escuchas ilegales encargadas al excomisario Villarejo por el expresidente Francisco González, que sin embargo no pesa de momento sobre la acción. Sí justifica en parte la perspectiva negativa del rating de S&P aunque “los inversores no preguntan por el caso, no hay preocupación por el momento”, añaden fuentes de banca de inversión. Frente al resto de entidades europeas, “tanto Santander como BBVA son opciones interesantes para el inversor. Son entidades seguras y muy diversificadas. Su estructura de balance es de menos riesgo que la de otras entidades europeas, tienen el foco puesto en la digitalización y franquicias potentes en los países en que operan, en especial BBVA”, añade Andrea Unzueta, de Credit Suise.

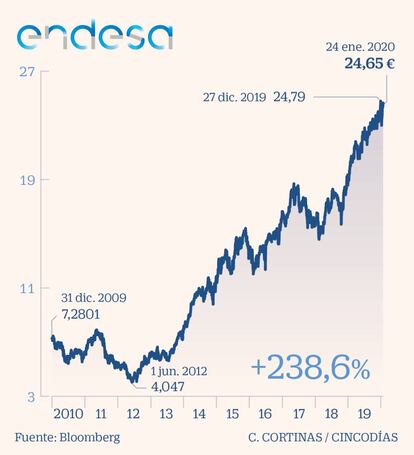

Endesa, menos dividendo en plena renuncia al carbón

Los accionistas de Endesa, participada al 70% del capital por la italiana Enel, han disfrutado de una generosa política de dividendos, si bien el tamaño en Bolsa de la compañía es prácticamente similar al que contaba hace 10 años. La séptima empresa del Ibex tiene una capitalización de mercado de casi 26.000 millones de euros, una cifra un 4,86% superior a la que tenía a mediados de enero de 2010. Como contrapartida, pese a que los accionistas que hayan mantenido este tiempo a Endesa en su cartera tienen acciones de una compañía de prácticamente el mismo tamaño, han obtenido unos retornos del 238% teniendo en cuenta a los dividendos en la ecuación.

Buena evolución del negocio

A finales del año pasado la eléctrica presentó su plan estratégico hasta 2022. Endesa prevé repartir unos 5.970 millones de euros en dividendos entre sus accionistas en el periodo 2019-2022, aunque recortará el pay out –porcentaje de los beneficios que la empresa dedica a los dividendos– en el ejercicio de 2021 al 80% del beneficio ordinario neto, y al 70% en el de 2022. Además, la compañía espera poner fin al carbón en 2022 e incrementar un 40% la capacidad instalada en renovables.

Actualmente, Endesa se encuentra en plena reconversión del cada vez menos rentable negocio de la generación por carbón. Durante la cumbre del clima, la empresa desveló que su central térmica de Teruel, que genera 1.102 MW, pasará a emplear energía solar y eólica para producir 1.745 MW. La cantidad de energía representa más de la mitad de los 2.800 MW de fuentes renovables que Endesa aspira a instalar hasta el año 2022.

En la opinión de Víctor Peiro Pérez, analista de GVC Gaesco, este proyecto al que Endesa dedicará 1.400 millones de euros es interesante porque es el primero que se presenta formalmente utilizando infraestructuras de las antiguas plantas de carbón. “No solo conexiones, sino generadores y otros sistemas que hacen posible la evacuación de tal cantidad de renovables en el mismo punto de alta tensión”, detalla el experto.

Aena, valor atractivo en un entorno de tipos bajos

El gestor aeroportuario protagonizó en febrero de 2015 la segunda mayor privatización española de la historia, solo por detrás de la de Endesa, y su debut en Bolsa fue el tercer mejor estreno de una OPV. En su primera jornada en Bolsa subió un 20,7%. Solo le superan Gamesa, que saltó al mercado en 2000 con una subida del 72,5% al cierre en su primera jornada como cotizada, y Liberbank, que se embolsó unas ganancias del 30% en su estreno en 2013.

Con algo más de 10.000 millones de capitalización bursátil en su estreno, Aena tardó muy poco en entrar a formar parte del Ibex 35, tan solo cuatro meses. Tanto su evolución en Bolsa como su capitalización no han hecho más que subir. Aena tiene un valor bursátil de 25.200 millones de euros y desde su debut las acciones se han revalorizado un 190,5% pese a las reticencias que despertó en su momento que el Estado tuviera un importante porcentaje del capital (en la actualidad es del 51% a través de Enaire). Cuando Aena entró en el Ibex ocupó el puesto 17 y ahora está en octavo puesto por capitalización.

Sin riesgo político

El valor cuenta con pocas recomendaciones de compra (16,7% del consenso). Bankinter es uno de los brókeres que apuesta por el valor ya que es “atractivo en un entorno de tipos bajos que esperamos que se extienda al menos hasta mediados de 2020”. Entre sus aspectos positivos, la firma de análisis destaca su perfil defensivo con gran “visibilidad de flujos de caja y cómoda situación financiera” y su rentabilidad por dividendo, “superior al 4%, por encima de otras alternativas de inversión de bajo riesgo”. En los últimos tres años, Aena ha elevado su dividendo un 36,75%.

Intermoney Valores explica que, pese a que no ven un gran potencial de revalorización, lo cual justifica su recomendación de mantener, tampoco piensan que Aena afronte unos “riesgos significativos dada la esperada estabilidad regulatoria y una estrategia prudente y coherente, que no se ha visto afectada por los cambios políticos en España”.

Naturgy a la espera de la resolución de la CNMC

Naturgy no pierde su sitio entre los diez valores con mayor capitalización bursátil del Ibex. En los últimos diez años, la capitalización ha crecido de los 13.900 millones de euros a los casi 23.000 millones de euros. “A pesar de que casi duplica la capitalización bursátil desde hace casi 20 años, el peso de la compañía en el Ibex se ha reducido ligeramente (de 3% en 2001 al 1,8% actual). Este suceso se explica porque su capital flotante (50%) se ha visto reducido desde en los últimos años y con ello su peso en el Ibex 35”, explica Andrés Aragoneses, analista de Singular Bank.

El perfil de la compañía ha ido cambiando a lo largo de los años reduciendo su peso de España en sus resultados y aumentando su presencia en el exterior. Los analistas de Bankinter confían en que presente buenos resultados en el cuarto trimestre, entre otros aspectos por la entrada de nuevos activos en operación y mejoras adicionales de eficiencia. “La propuesta revisada de la CNMC sobre ingresos regulados de distribución de electricidad (15% del ebitda del grupo) ha mejorado respecto a la versión inicial. Los recortes en ingresos de distribución de gas también se verán moderados en la propuesta final revisada de la CNMC”, recuerdan los expertos de la firma, que destacan su atractiva rentabilidad por dividendo, cercana al 6%.

Carácter defensivo

Andrés Aragoneses, de Singular Bank, cree que a medio plazo Naturgy podría ser un valor interesante, ante la mayor estabilidad de su negocio y su carácter más defensivo ante la ralentización de la economía y una futura recesión.

El analista considera que en contra del valor juega el PER al que cotiza –de 16 veces– y un potencial algo reducido por fundamentales. El valor cotiza por encima del precio objetivo medio de consenso y la mayoría de los analistas recomienda vender los títulos de Naturgy, un 59,3% del consenso de analistas de Bloomberg.

Ferrovial, gran crecimiento y calidad para sostenerlo

En lo que a aumento de valor de mercado en los últimos 10 años se refiere, pocas compañías del Ibex logran seguir el ritmo Inditex. Ferrovial es una de ellas. El pasado jueves, la constructora arrebató el décimo puesto por capitalización a Repsol al superar los 21.500 millones de valor, un 252% más que hace 10 años. Si alguien compró una acción de Ferrovial por aquel entonces, teniendo en cuenta la evolución del precio de la acción y los dividendos que ha entregado la firma, su inversión se ha revalorizado más de un 517%.

Pese a las contundentes alzas, los analistas siguen apostando por Ferrovial. Un 66,7% de los expertos recomienda comprar sus acciones, un 25,9% mantenerlas y solo el 7,4% venderlas.

Estancamiento de las ventas

Las últimas cuentas disponibles de Ferrovial, las del tercer trimestre de 2019, muestran una caída de ocho millones de euros en las ventas del grupo hasta 4.292 millones en los nueve primeros meses del ejercicio. La culpa del estancamiento está en el peor desempeño de las ventas en construcción, aunque por otro lado, la cartera de proyectos se situó en los 11.365 millones de euros, un 1,5% más que en diciembre de 2018.

Ferrovial se encuentra en plena venta de su división de servicios. Aunque la idea inicial era venderla en su conjunto, el interés de los compradores se centra en negocios completos o geografías. El pasado 20 de diciembre, la empresa anunció la venta por 327 millones de euros de Broadspectrum, su empresa de servicios en Australia.

JP Morgan ve con buenos ojos la venta del “problemático negocio” de servicios y considera que se trata de un primer paso hacia la venta completa de la división. “Bajo nuestro punto de vista, el grupo posee infraestructuras de primera calidad que ofrecen una diversificación que otros competidores no tienen”, detallan desde JP Morgan.

Por su parte, los expertos de GVC Gaesco opinan que aunque el proceso de desinversión de la filial se alargue hacia la segunda mitad de 2020, los activos finalmente se venderán al ser de una “gran calidad”.