El activismo del BCE baja la factura de los hogares a una novena parte en diez años

En 2008 las familias pagaron 40.124 millones de euros en intereses: ahora, 4.400 millones

Solo hay dos fórmulas para reducir el sobreendeudamiento de los agentes económicos: el crecimiento económico y la inflación, y uno adicional para abaratar el coste de financiación, cual es la bajada persistente e intensa de los tipos de interés. Desde que llegó la recesión que acompañó a la crisis financiera de 2008 únicamente ha habido un crecimiento asimétrico de la economía (asimétrico en intensidad y por zonas geográficas), y una bajada muy intensa de los tipos de interés, que está en buena parte detrás del crecimiento, y que se mantiene, precisamente por la ausencia de la otra fórmula mágica contra la deuda: la inflación.

Europa retrasó la aplicación de medidas monetarias extraordinarias o heterodoxas respecto a las decisiones de Estados Unidos o Reino Unido. Pero terminó utilizando la misma caja de herramientas que sus pares monetarios: bajada de tipos de interés agresiva, disposición ilimitada de liquidez a los bancos y adquisición de activos financieros públicos y privados (deuda) para inyectar dinero en el mercado y generar crecimiento e inflación. Este activismo del Banco Central Europeo ha aliviado la situación tanto de las familias como de las empresas y las administraciones públicas, y, por descontado, de la banca.

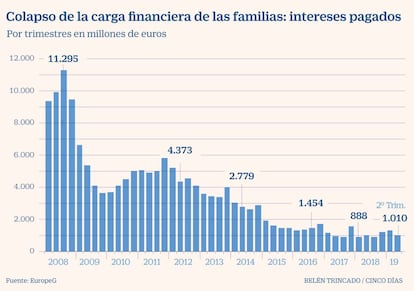

En el caso de las familias, el alivio de su factura financiera ha sido sorprendentemente intenso en los diez últimos años. En el tercer trimestre de 2008, con los niveles de endeudamiento de los hogares en máximos y con los tipos nominales elevados, la factura financiera ascendió a 11.295 millones de euros; en los cuatro trimestres del año natural 2008 la factura financiera fue de 40.124 millones de euros, según la Contabilidad Nacional.

Solo dos años más tarde el descenso de la factura financiera de los hogares había descendido al entorno de los 16.000 millones de euros (4.000 millones al trimestre), fundamentalmente por la caída de los tipos activos, que siguieron al recorte de los tipos directores de la autoridad monetaria. A partir de ese momento es el desapalancamiento continuo de las familias lo que reduce la factura financiera, que desciende hasta los 4.454 millones de euros anuales (los últimos cuatro trimestres contabilizados, con 1.010 millones en el segundo trimestre de este ejercicio).

Esta reducción de los costes financieros ha ensanchado la renta disponible de los hogares, que a su vez han recuperado niveles crecientes de esta misma variable como consecuencia combinada del avance del empleo y de las rentas salariales desde 2013. El resultado de tales avances es el tirón sostenido del consumo y la recomposición de los niveles de inversión, que ya superan en términos de PIB a los del ahorro: 5,5% de la renta disponible como formación bruta de capital, y 5,1% de la renta disponible como ahorro. La recomposición de la inversión en parte se refleja también por la toma de nuevo crédito. La última caída de la renta bruta disponible de los hogares y, como consecuencia, del consumo, se registró en 2013.

El crédito nuevo para vivienda cae a la cuarta parte

Burbuja inmobiliaria. En 2006, en plena euforia financiera, el crédito nuevo concedido para la financiación de la vivienda llegó a los 170.000 millones de euros, mientras que el pasado año, 12 después, únicamente se contrataron préstamos por valor de 43.000 millones para el mismo fin. El mínimo se registró en 2013, con 22.000 millones, según el Banco de España.

El suelo de 2013. La actividad crediticia tocó suelo en 2013, justo el último año de la intensa recesión. Además de los 22.000 millones a vivienda, se concedieron 14.000 para consumo y 16.000 para otros fines.