Nos podemos ir de vacaciones tranquilos

Ralentización global, no aterrizaje brusco

Nos podemos ir de vacaciones tranquilos. Aunque la mayoría de los datos macroeconómicos indican cierto debilitamiento, los bancos centrales nos han dicho que están dispuestos a hacer lo que ya dijo Draghi en 2008: “voy a hacer lo que sea necesario para salvar el euro”. Efectivamente, el mensaje que estamos recibiendo es que van a hacer todo lo necesario para evitar entrar en recesión. Al respecto la Reserva Federal puede hacer recortes preventivos de tipos de interés para protegerse frente a una desaceleración global por las disputas comerciales de Trump, mientras que Draghi ha renovado su compromiso de nuevos estímulos si es necesario. Esto debería de proporcionar cierta tranquilidad al inversor.

Ralentización global, no aterrizaje brusco

Efectivamente, nuestros indicadores de ciclo siguen mostrando ralentización global, pero no presagian un aterrizaje brusco.

Aunque las tensiones comerciales entre China y EE.UU. perjudican a ambas economías, la respuesta en ambos –aunque sea menor de lo esperado por el mercado –puede mitigar la debilidad.

Además la inversión de la curva de rentabilidades a vencimiento de la deuda de EEUU, por razones técnicas relacionadas con la relajación cuantitativa de la Reserva Federal, puede estar exagerando los riesgos recesión los próximos uno a dos años. Incluso en EE.UU., que lleva seis meses ralentizándose, la actividad de construcción se ha recuperado últimamente, el empleo sigue sólido y las ventas de automóviles muestran tímido repunte.

Momento de mirar los fundamentales de las compañías

El caso es que en mercados desarrollados el crecimiento de los beneficios empresariales es leve y nos preocupa lo que pueda ocurrir en 2020, con previsión de crecimiento plano. De hecho es momento de mirar los fundamentales de las compañías.

En este sentido en mercados desarrollados hay que ser muy selectivos a nivel de compañía. La renta variable estadounidense es especialmente vulnerable por valoraciones. Los beneficios empresariales en EE.UU. tienden a disminuir cuando su economía crece nominalmente menos del 3% y es poco probable que Wall Street reciba nuevo impulso de recortes de tipos de interés, pues el mercado ya lo ha descontado. Además los principales índices, como S&P 500, tienen fuerte ponderación en tecnológicas, susceptibles de verse afectadas por una regulación más estricta y la guerra comercial.

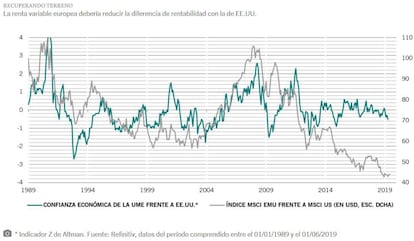

En cambio la perspectiva para la Euro Zona ha mejorado. El indicador adelantado de la región, todavía en territorio negativo, lleva tres meses mejorando y acabamos de ponernos de neutrales a sobre ponderados en Europa, donde empezamos a ver oportunidades a nivel de empresa. De hecho el consumo, principal motor de crecimiento, sigue resistente y los préstamos bancarios aumentan. Además la renta variable europea está relativamente más barata que la estadounidense y debe reducirse el diferencial.

Nos gustan los mercados emergentes

Así que intentamos identificar áreas de crecimiento y dinamismo. Al respecto nos gustan los mercados emergentes, con inflación más o menos controlada y tasas de crecimiento razonables. Muchas economías emergentes están superando a las desarrolladas y en estas regiones el aumento de beneficios puede superar el 10% en 2020.De forma simple en el mundo desarrollado el crecimiento de beneficios es de un solo dígito y en emergentes de doble dígito.

Aunque es difícil animar al inversor español a este tipo de inversiones no hay más que ver que la economía española hace 25 años y antes de entrar en el euro, también estaba desarrollándose, generando muchas oportunidades.

Ver el vaso medio lleno o medio vacío

En este estado de cosas el inversor tiene que preguntarse s si quiere ver el vaso medio lleno o medio vacío. Para este último caso hay muchos argumentos, incluyendo elevados niveles de deuda del Estado y apalancamiento empresarial -la deuda empresarial no financiera de EE.UU. está en máximo histórico de más de 47% del PIB, por encima de niveles de 2000 o 2008-.

Pero si se ve el vaso medio lleno, hay oportunidades y es momento de diversificar.

También hay que entender muy bien qué significa riesgo. Hace diez años riesgo era renta variable y “no riesgo” era renta fija. Se ha dado la vuelta y actualmente la renta fija tiene más riesgo que la renta variable. Así, una compañía que genera rentabilidad por dividendo del 3 % al 4 %, con flujo de caja sostenible, en un sector de crecimiento de ventas, es mucho menos arriesgada que la deuda pública de Alemania, cuyos bonos alemanes están más caros que nunca, con rentabilidades a vencimiento que han llegado a mínimo histórico de menos 0,3%. Más aún, 45% de la deuda pública de la euro zona muestra rentabilidad negativa y más de doce billones de dólares de deuda global se están negociando con rentabilidades a vencimiento negativas.

De hecho la renta fija, tras un primer semestre excelente, parecen más cara que nunca. Ello incluye crédito de mercados desarrollados, sobre todo teniendo en cuenta que los beneficios empresariales puede ser inferiores a las previsiones y que las calificaciones crediticias se están deteriorando. De todas formas la deuda del Tesoro de EEUU sigue ofreciendo rentabilidades mucho más atractivas que la de la euro zona. Además las perspectivas para deuda emergente en moneda local parece más halagüeña por el descenso de inflación en estos países, probabilidad de flexibilización monetaria y tipos de cambio baratos -la infravaloración de estas divisas frente al dólar es del 15% al 20%-.

Hay mucha liquidez

Otro de los factores a tener en cuenta es que hay mucha liquidez. No falta dinero y ello proporciona confianza para invertir y gestionar. Así que conviene ir más allá de los activos tradicionales y fijarse en estrategias donde el gestor se encarga de buscar las oportunidades, ya sea en renta fija o variable.

Así que puede convenir la inversión en activos alternativos. Es el caso de determinadas estrategias de retorno absoluto, que pueden contribuir a mejorar la rentabilidad/riesgo de la cartera. También hay que tener en cuenta que el oro resulta ser buena cobertura en épocas de incertidumbre económica. Está teniendo mucha demanda y lo sobre ponderamos. A pesar de haber subido 6,4% en Junio no está sobrecomprado y le son favorables los indicadores de estacionalidad y tendencia.

Diversificando se pueden aprovechar las oportunidades

La realidad es que el inversor minorista no ha participado de las subidas de éste año, a diferencia de los inversores institucionales, que si están invertidos. Pero poco a poco, el inversor minorista está aumentando la cultura financiera y conocimiento de los fondos de inversión y estrategias a las que se tiene acceso, habiendo mayor conciencia de las alternativas, y que, con una buena diversificación, es posible aprovechar las oportunidades.

Es momento para el inversor conservador de dar un paso adelante y hablar con su asesor financiero.