Las gestoras buscan fórmulas para invertir en activos no cotizados

La primera ejecutiva de Fidelity pide a los reguladores mayor flexibilidad

Las gestoras de fondos tradicionales están buscando fórmulas para poder invertir el dinero de sus clientes en activos no cotizados. Por regulación, los fondos que se venden a clientes minoristas tienen muy limitado el acceso a todo aquello que no sean acciones y bonos. Pero los últimos años han demostrado que hay mejores rentabilidades en los mercados privados que en las Bolsas, y la industria de inversión quiere acercar estas oportunidades a sus clientes.

Las acciones de compañías, los bonos emitidos por Estados y la deuda de grandes corporaciones son los activos básicos de los que se nutren los fondos de inversión. Todos estos activos cotizan en mercados abiertos, que ofrecen un precio instantáneo y generan mucha negociación. Al margen de estos activos hay un amplio abanico de mercados privados de capitales, solo accesible para los grandes inversores institucionales. Se trata de compañías no cotizadas (en las que invierten las firmas de capital riesgo), los préstamos directos a empresas (conocido en la jerga como direct lending), las inversiones en edificios...

Todo este mundo de inversiones no cotiza, y solo puede invertir en él inversores cualificados. Normalmente fondos de inversión libre (conocidos en Estados Unidos como hedge funds), así como fondos de capital riesgo. Este tipo de vehículos de inversión no tiene la obligación de ofrecer una valoración diaria de sus inversiones y tiene fuerte restricciones a la hora de invertir, y a la hora de retirar el dinero. Normalmente, el inversor solo puede recuperar lo aportado cuando hay algunas ventanas de liquidez, que se dan dos o tres veces al año. La inversión mínima suele estar en 500.000 euros.

"Los mercados de capitales privados han demostrado en los últimos años que ofrecen unos retornos mucho mejores que los mercados cotizados", explicaba ayer en unas conferencias Anne Richards, consejera delegada de Fidelity International, una firma que asesora activos por un valor de 400.000 millones de dólares (unos 357.000 millones de euros).

"Es cierto que los mercados privados deben tener una regulación más estricta, pero hay que empezar a reflexionar si para el pequeño inversor es realmente tan positivo tener un valor liquidativo todos los días. Debemos trabajar con los reguladores para permitir que los minoristas tengan más facilidad para acceder a este tipo de inversiones".

Rendimientos atractivos

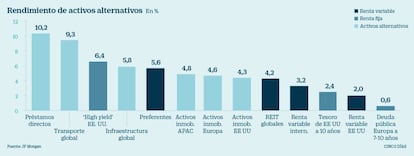

En una guía distribuida hoy por JP Morgan se hace especial hincapié en la diferencia de retorno de los activos no cotizados (también llamados activos alternativos), frente a los tradicionales. Así, los préstamos directos han generado un cupón medio anual del 10,2%. Las inversiones en infraestructuras rentan un 5,8%. Y los activos inmobiliarios en Europa un 4,6%. Mientras, la deuda pública europea rinde, de media, un 0,6%.

Con los bajos tipos de interés que ofrecen los bonos soberanos y corporativos, "Los inversores podrían tener que replantearse el concepto de diversificación y ampliar su horizonte más allá de las clases de activos tradicionales a fin de aumentar la resiliencia de sus carteras al tiempo que generan rentabilidades reales positivas", apunta Vincent Juvyns, director de estrategia global de JP Morgan y autor del informe.

El intento de democratizar los activos no cotizados es una vieja aspiración de la industria que suele chocar con una regulación muy garantista con el inversor. Los pequeños clientes tan solo pueden llegar de forma indirecta: algunos fondos y planes de pensiones destinan una pequeña parte de sus activos a activos alternativos.

"Tenemos que ser imaginativos y buscar nuevas fórmulas. Tal vez con emisiones de dos tipos, unas abiertas plenamente a negociación y otras no. Hay que buscar cómo democratizar la inversión en mercados privados si no queremos que la desigualdad en el mundo de la inversión siga creciendo", sentenciaba ayer Anne Richards.

En España, el negocio de inversión en activos no cotizados está muy segregado respecto al de las gestoras tradicionales. Algunas firmas, como Arcano Partners, combinan un fondo de inversión convencional (el Arcarno Partners Funds), con una decena de fondos de inversión libres dedicados a comprar compañías, deuda privada o activos inmobiliarios.

Altamar, por su parte, se ha especializado en ofrecer fondos de fondos de capital riesgo. El trabajo de los gestores es escoger los mejores proyectos de capital riesgo y crear fondos que invierten en ellos. Algunas aseguradoras, planes de pensiones o firmas de banca privada invierten en sus vehículos.

En los últimos años varias gestoras han tratado de contar con estas dos patas, aunque con un funcionamiento muy independiente. Es el caso de Trea Asseg Management, que cuenta con una división de capital riesgo (Black Toro) y otra de direct lending. También Dunas Capital ha lanzado tanto fondos de inversión tradicionales como divisiones de inmobiliario e inversión en activos reales.