Las gestoras llamarán o mandarán cartas cuando sus fondos sean inservibles

21 carteras con rentabilidad objetivo o garantizada con unos 2.000 millones de euros han llegado a su límite

Una parte de la hornada de fondos garantizados o con rentabilidad objetivo que prometían intereses escuetos, por debajo del 1% anual en todos los casos, ha llegado a sus límites. La expectativa de nuevas bajadas de tipos de interés ha disparado el precio de la deuda, que se mueve de forma inversa a su rentabilidad, y ha provocado que varias de las carteras lanzadas el año pasado o incluso este hayan superado las expectativas que se habían marcado para dentro de muchos años. En los casos extremos, para 2027.

La CNMV ya tomó cartas en el asunto a finales de 2017. Los fondos afectados, teóricamente, informaban en sus informes trimestrales de que ya habían cumplido sobradamente sus expectativas. Pero el organismo que preside Sebastián Albella consideró que esta medida –incluir en un sesudo informe la información crucial de que el dinero en el fondo de inversión estaba ocioso– era insuficiente. Así, desde entonces, las gestoras comunican mediante un hecho relevante al supervisor que ya han alcanzado la rentabilidad que se habían puesto como objetivo en el momento de su lanzamiento.

Pero el pasado lunes 10 de junio, el propio Albella, consciente del dinero que está en juego, fue más allá y precisamente en la asamblea anual de Inverco, la asociación de fondos de inversión, lanzó un aviso a navegantes. Señaló que lo lógico es que las gestores avisen a sus partícipes de la forma más individualizada posible de que tienen su dinero en productos sin potencial. Entre esas fórmulas, están las cartas o incluso las llamadas personales a los aludidos.

Las metas de los fondos garantizados o con rentabilidad objetivo nunca fueron especialmente atractivas. Las promesas parten del 0,4% anual y en los mejores casos rondan el 0,9%. Los productos son especialmente recomendables para las gestoras, que comprometen los ahorros de los clientes durante un gran número de años con comisiones de gestión que llegan al 0,5% anual.

Con los tipos de interés de los depósitos hasta un año en el entorno del 0,3%, 0,1 o 0,2 puntos porcentuales adicionales pueden llegar a ser alicientes adecuados para que un inversor confiara sus ahorros a productos por hasta ocho años. La buena noticia, para el cliente, es que estos vehículos han llegado a sus metas mucho antes de lo que se preveía.

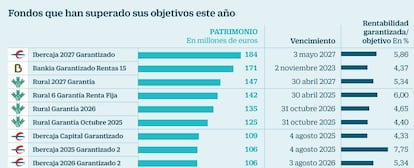

Desde inicios de año, 21 fondos de inversión con unos 2.000 millones de patrimonio han batido sus objetivos de rentabilidad para la vida del producto. Lo más lógico es que los inversores salgan de esos vehículos en cuanto puedan.

Los tipos de interés por los suelos y los intereses pírricos en la renta fija soberana de todos los países del euro son los causantes. Como muestra, un botón: la rentabilidad del bono español a 10 años está en mínimos históricos del 0,49%. Y, en general, los tipos de la deuda más segura están a ras de suelo o en negativo, como ocurre con el venerado bund alemán a una década (-0,24%). Esto ha hecho que los precios se disparen.

Las carteras con rentabilidades garantizadas se componen de renta fija que da una determinada plusvalía si se mantiene a vencimiento. Adicionalmente, cuentan con un derivado que blinda esa rentabilidad en caso de que se produzca alguna sorpresa negativa. La fórmula de los fondos con rentabilidad objetivo es similar, si bien se ahorran el coste del derivados.

Ojo a las comisiones por reembolso anticipado

Ventanas. Prácticamente todos los fondos de inversión con objetivo de rentabilidad, garantizado o no, sufren unas comisiones de reembolso antes de vencimiento. Lo hacen para evitar salidas de dinero que provoquen una parte de la cartera, lo que perjudicaría a los partícipes que se quedan, pues obligaría a vender activos antes del vencimiento. El fondo de mayor tamaño de los que ya no tienen potencial es el Ibercaja 2027, con más de 180 millones de euros de patrimonio. Este vehículo comunicó a la CNMV el pasado 10 de junio que había logrado una rentabilidad cercana al 6%, cuando su objetivo garantizado, para mayo de 2027, era un 5,86%. En el comunicado, se especifica que el producto soporta una comisión de reembolso de un 3% desde la fecha de vencimiento. Pero también explica que ese peaje no será “aplicable los días 15 de los meses de febrero, mayo, agosto y noviembre (o el día hábil siguiente)”. Así, añade que el próximo 15 de agosto es la próxima fecha en la que el fondo carecerá de comisión de reembolso. El Bankia Garantizado Rentas 15 acumula en torno a un 4,7%, frente al 4,37% comprometido. En este caso, la gestora de Bankia no impone en ningún caso comisión de reembolso.