Fondos de infraestructuras, ganancia estable de más del 10% anual en el largo plazo

La inversión en plantas solares o eólicas, autopistas u hospitales gana peso como alternativa con la contrapartida de la iliquidez durante una década

La ausencia de rentabilidad en la inversión tradicional en deuda es una realidad que lleva ya tiempo moldeando el mapa de la oferta de activos financieros. La ganancia posible en los bonos ha quedado exprimida, después de años de incesantes compras de los bancos centrales que dispararon los precios, y la renta fija ya no juega el papel de antaño en la construcción de las carteras, el de dar estabilidad y un sesgo defensivo a la inversión.

Mientras, en paralelo, está tomando cada vez más presencia una reciente y alternativa fórmula, la inversión en infraestructuras. Se trata de apostar por el mundo de lo tangible: las autopistas, las plantas de energía solar o eólica, las redes de telecomunicaciones, o los hospitales y residencias de ancianos. De invertir en la compra de unos activos que van a revalorizarse con el tiempo y que, por el camino, van a dejar también al ahorrador un rendimiento periódico en forma de dividendo.

Gestoras, entidades de banca privada y especialistas en el capital riesgo se están aproximando de forma creciente a esta nueva vía de inversión, ya sea a través de vehículos específicos o de fondos de fondos. “Las infraestructuras tienen unas características propias que hacen de esta una categoría muy atractiva para una tipología de inversores muy amplia. Se trata habitualmente de activos muy protegidos, con altos márgenes operativos y una generación de caja estable, grandes barreras de entrada y una correlación con los ciclos económicos mucho más baja que otras inversiones alternativas”, explica Victoriano López-Pinto, socio de GED Capital, empresa española de capital riesgo, y responsable de la división de infraestructuras.

En definitiva, este tipo de activo reúne las características de inversión que pueden resultar más apreciadas en un momento de desaceleración económica como el actual: una facturación recurrente, que dan los ingresos por la concesión de una autopista o por la venta de energía, y una expectativa de rentabilidad envidiable para la gran mayoría de opciones de inversión. Así, según añade López-Pinto, “el sector suele tener un objetivo de rentabilidad media bruta en torno al 12%”.

La contrapartida inevitable está en la iliquidez. La inversión no podrá recuperarse hasta al cabo de cinco años como mínimo y hasta 15 años de máximo, el plazo que transcurre entre que la entidad gestora capta los recursos para la adquisición de los activos y los vende posteriormente con la mayor ganancia posible.

La inversión mínima es de 100.000 euros, lo que limita la oferta al cliente institucional y a los ‘family offices’

Para Pierre Sáenz Lafourcade, managing director de Arcano Partners, la inversión en infraestructuras “cubriría sobre todo el hueco que ha dejado la renta fija en la construcción de carteras y tiene la ventaja de estar descorrelacionada con el mercado”. No se trata de activos cotizados, lo que les renta volatilidad, aunque tampoco están ni mucho menos aislados de la actividad económica.

“En una recesión se sigue demandando energía, se trata de activos con ingresos recurrentes y previsibles a largo plazo”, añade Sáenz, que apunta que el foco de la inversión en infraestructuras está puesto en la energía renovable. Arcano lanzó en octubre del pasado año su primer fondo de infraestructuras, en el que confía haber captado recursos a finales de año por 300 millones de euros. Por el momento, el fondo está invertido ya al 55% y la expectativa de rentabilidad es de entre el 7% y el 8% anual.

La rentabilidad final de la apuesta inversora en infraestructuras va a depender no tanto del tipo de activo –ya sea una autopista o una planta fotovoltaica– como del grado de maduración de ese activo y de variables como el riesgo político o de cobro. En este sentido, Eduardo Martín Quero, director de Productos y Desarrollo de Negocio en Andbank, relata la experiencia de la entidad en su inversión en plantas fotovoltaicas entre los años 2013 y 2015. La compra con fuerte descuento de este activo, que se depreció con intensidad por el recorte de las primas, y la reestructuración posterior, incluyendo la renegociación con los bancos, ha permitido generar rentabilidades reales cada año de entre el 10,5% y el 11,5% , que incluyen el pago de cupón por la subvención pública más la expectativa de ganancia en la venta.

Por el contrario, la adquisición de activos de infraestructuras ya consolidados y rentables rebaja la rentabilidad que se le puede ofrecer al cliente. Así, Martín Quero señala que la inversión en una autopista con ingresos recurrentes deja una rentabilidad para la inversión de entre el 4% y el 5% anual.

Estos vehículos suelen ofrecer un dividendo anual más la expectativa de ganancia cuando el activo se traspase a futuro

La entidad ha lanzado recientemente de la mano de la gestora especializada Everwood un nuevo fondo de infraestructuras, ahora centrado en la inversión en huertos fotovoltaicos no regulados. “El riesgo regulatorio ahora es menor, no hay quien pague un subsidio y se depende solo de que el mercado compre este tipo de energía. Además, los costes tecnológicos se han abaratado mucho y hacen la inversión más atractiva”, explica Martín Quero, que aspira a una rentabilidad anual de entre el 10% y el 12% para el nuevo producto.

La calidad del activo

Para Ignacio Antoñanzas, responsable de Altamar Infraestructuras, un retorno razonable para la inversión en infraestructuras se sitúa entre el 7% y el 10%, considerando el dividendo y la revalorización del activo. “El secreto del éxito está en los proyectos individuales, la apuesta por el aeropuerto de Heathrow es un éxito pero la inversión en el aeropuerto de Castellón, un fracaso”, explica.

Así, la rentabilidad de la inversión en una autopista o aeropuerto muy ordenado oscila entre el 6% y el 7%, según explica Antoñanzas, mientras que la rentabilidad de un activo con problemas, con defectos de apalancamiento o falta de contratos a largo plazo, puede llegar al 15%, una vez que la gestora ha logrado ponerlo en orden y hacerlo atractivo para su venta.

Altamar acaba de lanzar un fondo de infraestructuras con un tamaño de 356 millones de euros, con un dividendo anual del 4% y una expectativa de rentabilidad del 11% y a partir de una suscripción mínima que rondará previsiblemente los 100.000 euros. Este umbral restringe por tanto la oferta del producto a los inversores institucionales y al cliente de banca privada. “Se trata de productos con una iliquidez de al menos cuatro o cinco años. No están dirigidos a un cliente que tenga solo 100.000 euros. Lo aconsejable es que suponga alrededor del 5% de la cartera”, apunta Martín Quero.

Inversores institucionales como aseguradoras o gestoras de planes de pensiones son el cliente natural de los fondos de infraestructuras. Su vocación inversora a largo plazo les deja más margen para apostar por estos vehículos ilíquidos durante varios años, al tiempo que les permite encontrar vías de diversificación y rentabilidad más allá de la renta fija. Pero el interés es cada vez mayor en los clientes de banca privada, según reconoce Manuel Gutiérrez-Mellado, responsable de ventas de BlackRock en España.

Esta gestora, la mayor del mundo por volumen de activos, también incluye los fondos de infraestructuras en su oferta y acaba de lanzar su tercer fondo global enfocado en energías renovables, que ofrece una rentabilidad esperada entre el 10 y el 12% con un cupón anual de entre el 3% y el 5%. El experto apunta que el pago de un dividendo anual es un aspecto atractivo para el inversor y será mayor cuanto más consolidado esté el proyecto en el que invierte.

Desde GED Capital señalan que los fondos de pensiones y aseguradoras son los principales inversores en fondos de infraestructuras, aunque muchos gestores no cuenten aún con una asignación específica a este activo. “Estos fondos también están entrando con fuerza en las carteras de los family offices, en la medida que suponen una vía conservadora de diversificación y permiten la obtención de un retorno razonable acompañado de una rentabilidad por dividendo”, añaden.

Crecimiento futuro

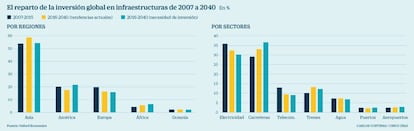

Las necesidades de infraestructuras a nivel global prometen un amplio mercado para el futuro, que debería incluso ser mayor del previsto en la actualidad. La consultora internacional Oxford Economics calcula que las necesidades de inversión entre 2016 y 2040 asciendan a 94 billones de dólares, una cuantía que está un 19% por encima de lo contemplado y supone una media de 3,7 billones de dólares al año.