Los bancos restringen a Dia las líneas de financiación para pagar a proveedores

Santander, BBVA, Sabadell, Deutsche Bank y CaixaBank limitan los créditos El grupo se ve obligado a gastar caja en los abonos a los proveedores

La banca, en plena negociación de la deuda a medio y largo plazo de Dia, ha decidido cerrar las líneas de confirming (en esencia, financiación para efectuar pagos a proveedores) del grupo de distribución. Dia contaba con 586 millones de euros este en este tipo de créditos a 30 de junio de 2018, de los que había utilizado unos 370. Las entidades que se los proporcionaban han decidido restringírselos al máximo en el último mes y medio, según fuentes financieras.

La compañía lleva en la diana del mercado desde que el 15 de octubre, cuando recortó sus previsiones de beneficio bruto de explotación (ebitda) para el presente ejercicio. Las situó entre los 350 y los 400 millones de euros desde los 568 millones de 2017.

Santander, BBVA, Deutsche Bank, Sabadell y CaixaBank han cancelado más de 200 millones de euros de esas líneas de confirming, de manera que el colchón con el que contaba Dia se ha volatizado. Esto daña su capacidad para financiar los pagos a proveedores, que en la práctica ha desaparecido, y, por tanto, se ve obligada a utilizar caja para ejecutar esos abonos. El declive del negocio en los últimos meses ha encendido las alarmas de los comités de riesgos de los bancos, más preocupados del pasivo a corto que del de largo plazo.

En los últimos cuatro ejercicios, Dia nunca había recurrido tanto a la fórmula de financiación del confirming como en el primer semestre de este año. Además, los bancos han ido reduciendo de forma paulatina esta fuente de financiación. En 2014, Dia disponía de un colchón bancario de 756 millones para sus proveedores, por los 586 que, antes del recorte efectuado por los bancos, disponía para este año. Entretanto, su liquidez ha pasado de los 158,6 millones de euros de cierre de 2017 a los 132,5 del 30 de septiembre, debido a esa exigencia que tiene ahora el grupo de utilizar su generación de caja para pagar a los proveedores. Esto disminuye su capacidad operativa y genera tensiones de tesorería a corto plazo, según las fuentes consultadas.

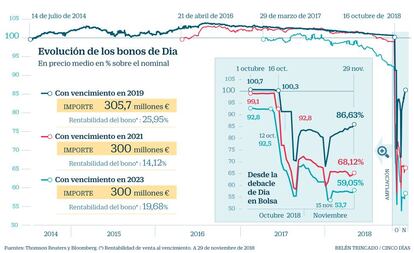

La deuda neta de la compañía se situaba a cierre del tercer trimestre en 1.422 millones de euros, de los que el 77% son a largo plazo. La compañía tiene bonos en circulación por un total de 906 millones de euros, con unos cupones anuales que van del 0,875%, de los que vencen en 2023, al 1,5% de los que expiran el próximo julio, pasando por el 1% de los que deben ser amortizados en 2021. Al mismo tiempo, contaba con un crédito revolving (de libre disposición) de 500 millones en junio, del que había consumido 124 millones, según explicó Antonio Coto Gutiérrez, consejero delegado de Dia, en la presentación a analistas del pasado 30 de octubre.

Ese mismo día, confirmó que tienen tiempo de llegar a un acuerdo de refinanciación que les permita afrontar los vencimientos en ocho meses de bonos por 306 millones. Fuentes financieras confirman que la compañía estaba negociando una refinanciación global y que, salvo sorpresa de última hora, se firmará en los próximos días.

La cantidad que se está negociando con los acreedores principales se sitúa en el entorno de los 900 millones. Entre los negociadores se encuentran BBVA, Santander, Deutsche Bank, ING, Barclays, BNP Paribas, JP Morgan y Société Générale.

En ese proceso, y de cara a poder hacer frente a sus compromisos a corto plazo, la banca acreedora está apurando a la compañía a que ejecute la venta de algunos de sus activos y así mejorar su posición de liquidez y las condiciones de la refinanciación, sobre todo de cara al cumplimiento de la ratio de deuda financiera neta respecto al ebitda de 3,5 veces al que la empresa está comprometida.

En línea con esto, Antonio Coto anticipó las líneas maestras del nuevo plan estratégico del grupo, que contemplaba el cierre de tiendas no rentables y la venta de Max Descuento, su enseña de cash & carry, y de Clarel, su cadena de droguería y perfumerías.

"Clarel es muy rentable, tiene muy buen mercado y es un buen negocio, pero queremos estudiar estrategias alternativas", afirmó entonces Coto. A 30 de junio de este año, Dia contaba con más de 1.200 tiendas de Clarel, la mayoría de ellas propias. En 2017, esta línea de negocio facturó 252 millones de euros, un 5% menos que un año antes, y perdió cuatro millones, según consta en las cuentas de Beauty By Dia, sociedad bajo la que se ubica la marca Clarel.

Entre enero y septiembre, Dia ha sufrido una caída del 33% en su ebitda reportado, hasta 212,7 millones.

La banca acreedora contrata a FTI Consulting

La banca acreedora ha contratado a su representante para negociar la refinanciación de Dia. Se trata de la consultora norteamericana FTI Consulting. Las cuestiones legales correrán a cargo de Linklaters. Por su parte, la empresa ha confiado en PwC, así como en el banco de inversión Rothschild.

Agencias de rating. Los problemas con la financiación a corto plazo ya fueron advertidos la semana pasada por las agencias de rating cuando volvieron a rebajar la calificación de Dia. En concreto, Moody’s afirmó que bajaría más aún la nota de la cadena de distribución si no conseguía refinanciar su deuda a corto plazo; así como si no consigue mejorar su cash flow. Moody’s apunta también a que la liquidez de Dia se verá comprometida si no consigue dicha refinanciación. S&P apunta a que el nivel de caja actual es “menos que adecuado” y pronostica que será suficiente para asumir los pagos e inversiones de la compañía durante menos de un año.