2019: el inversor tiene que ser consciente de los riesgos

No va a ser un año fácil

Los inversores tiene que tener en cuenta de dónde venimos y a donde vamos. Venimos de años de expansión y alegrías y nos dirigimos a un ciclo de moderación de crecimiento, con menores rentabilidades esperadas. De hecho 2018 es de los peores años para bonos de los últimos 30 (hay que remontarse a 1994 y 1999) y la cartera del perfil conservador habitual compuesta 25% por renta variable 75% renta fija va a acabar en rentabilidad negativa, lo que sólo ocurrió en 1987, 1994 y 2008. Efectivamente recuerdo bien que en 1994 el inversor de renta fija no entendía cómo podía perder dinero. Además el perfil muy conservador español, desde siempre de depósitos, no recibe nada desde hace tres años..

En cualquier caso, más allá del ruido del día a día, hay que tener una visión para planificar con cierta tranquilidad las inversiones. Al respecto 2019 no va a ser un año fácil. Por primera vez en los últimos años los bancos centrales van a ser vendedores netos de activos y no habrá el efecto liquidez que ha favorecido las valoraciones anteriormente. Se moderará el crecimiento, con mayor inflación y peor liquidez, lo que no es favorable para acciones ni bonos, cuando las valoraciones son todavía poco atractivas en la mayoría de clases de activos. La volatilidad aumentará, pero si alguien se plantea aprovecharlo debe saber que de 2014 al 2017 las estrategias de volatilidad pura han estado casi en negativo y en cinco años sólo han generado rentabilidad positiva este año, cuando la volatilidad ha subido de forma inesperada. Por otra parte, rotando mucho la cartera es fácil perder dinero. De hecho los gestores de éxito activos en renta variable tradicional mantienen cierta convicción y las acciones en cartera entre 18 y 24 meses de media.

Va a haber oportunidades

En cualquier caso va a haber oportunidades y el inversor debe trabajar con su asesor -para un perfil conservador no va a ser fácil obtener rentabilidades reales positivas-.

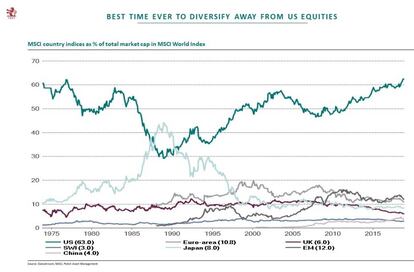

Al respecto la renta variable de EEUU es más vulnerable, por expectativas y valoraciones demasiado altas y dólar demasiado caro y es el mejor momento para diversificar fuera. De manera que interesan países, acciones y bonos con ciclo propio o carácter idiosincrático. Es el caso de mercados menos cíclicos, como Inglaterra o menos correlacionados, como China. Por su parte Japón tiene la ventaja de que su moneda suele hacerlo bien en tiempos de estrés, como cobertura natural. Sus acciones son baratas y están poco apalancadas, a diferencia de en EEUU. Además su banco central sigue imprimiendo dinero y el país tiene poco riesgo político y un gobierno estable.

Inglaterra es de los mercados más defensivos

En cuanto a Inglaterra hay que tener en cuenta que es de los mercados más defensivos, con mucha compañía relacionada con consumo básico y farmacia. Además la libra está barata. No se sabe todavía qué tipo de Brexit habrá, pero gran parte de las noticias negativas están descontadas. Hay que tener en cuenta que su mercado de acciones sólo tiene exposición del 15% domésticamente y, con una libra debilitada sus exportadores lo van a hacer muy bien.

China puede comportarse de manera diferente al resto del mundo

Por su parte China puede comportarse de manera diferente al resto del mundo, sobre todo sus acciones domésticas, que tiene ciclo propio, regido más por la política monetaria, donde el gobierno tiene incentivo para proporcionar apoyo. China, a diferencia de otros países, se encuentra en facilitación monetaria y fiscal. Además es posible comprar en el gigante asiático compañías que cotizan a sólo diez veces sus beneficios, con sólido crecimiento. Su economía crece a ritmo más del doble que EEUU y, siendo un país pobre, seguirá creciendo. Algunos inversores perciben que el gobierno de China ha perdido control y no puede promover el crecimiento, pues ahora tiene déficit por cuenta corriente y les preocupa una salida de capitales. La realidad es que mantiene tres billones de dólares en reservas, en un país con una tasa de ahorro (sobre renta disponible) del 40%.

Salud y consumo básico previsiblemente lo sigan haciendo mejor

También tenemos que tener en cuenta que el periodo de subida de acciones cíclicas, especialmente en tecnología, ha terminado. Sin embargo determinadas acciones defensivas en salud y consumo básico previsiblemente lo sigan haciendo mejor. Respecto a fondos temáticos la idea es invertir a largo plazo, pues el inversor puede beneficiarse del crecimiento secular que proporcionan, pero hay que tener en cuenta que algunos temas están más correlacionados con el comportamiento del mercado y hay que saber elegir correctamente el momento. Los más defensivos pueden hacerlo mejor.

Determinados fondos de retorno absoluto

Adicionalmente, dado que la volatilidad puede ir en aumento junto con dispersión de valoraciones entre clases de activos, determinados fondos de retorno absoluto o mixtos conservadores pueden hacerlo bastante bien. Es el caso para el inversor conservador, mayoritario en España, de alguna solución multi activos global muy dinámica, que replica el perfil riesgo/rentabilidad en renta fija o la parte conservadora de la cartera a que está acostumbrado, esto es, una baja volatilidad para proteger el capital y una rentabilidad moderada, en torno a 3%.

Oportunidad en países de riesgo político exagerado

Sin embargo en bonos sólo vemos valor en deuda de EEUU, especialmente a diez años al 3,5%. También pueden ser interesantes bonos de protección contra la inflación y puede haber oportunidad en países en que el riesgo político está exagerado, México, Italia -tras las elecciones europeas- y Turquía. Pero estamos fuera de crédito, especialmente alta rentabilidad europea, que no proporciona suficiente valor. En cualquier caso hay que ser especialmente selectivos en bonos.