¿Estamos en una nueva burbuja tecnológica?

Con el Nasdaq en máximos, en un mundo donde el avance de la tecnología parece imparable, conviene tomar algo de distancia

Cuando nos encontramos cerca de los máximos alcanzados por el índice tecnológico Nasdaq, en un mundo donde el avance de la tecnología parece imparable y todos los sectores tradicionales se ven amenazados por la ya conocida “disrupción”, conviene tomar algo de distancia y examinar con perspectiva donde nos encontramos y qué hay de cierto en las narrativas que leemos. Dos recientes artículos muy interesantes nos pueden ayudar en este aspecto.

El primero, del portal de noticias financieras Zero Hedge, hace referencia a un nuevo informe de los estrategas Peter Oppenheimer y Guillaume Jaisson de Goldman Sachs, que esgrimen razones por las que no creen que haya una burbuja en las acciones tecnológicas. "A diferencia de la manía tecnológica de la década de los 90, la mayor parte del éxito actual puede explicarse por sólidos fundamentales, ingresos y beneficios en lugar de especulaciones sobre el futuro", escriben en dicho informe. "Dado que las valoraciones en conjunto no son muy ajustadas, no esperamos que su tamaño dominante y la contribución de sus rentabilidades a los mercados bursátiles finalicen pronto", concluyen.

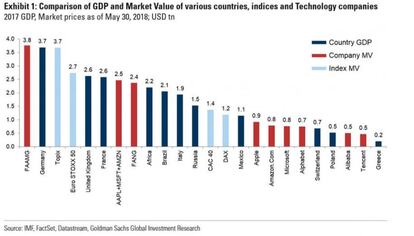

Sin embargo, como apuntan desde Zero Hedge, "tienen una manera curiosa” de mostrarlo pues el informe acaba poniendo de manifiesto hasta qué punto las valoraciones y el valor de mercado de estas compañías se ha exagerado. Con una capitalización conjunta cercana a los 3,8 billones de dólares, el valor combinado de Facebook, Amazon, Apple, Microsoft y la matriz de Google, Alphabet, es superior al producto interior bruto anual de Alemania (3,7 billones de dólares), a todas las compañías en el índice de acciones Topix de Japón, al PIB anual de los 54 países que forman el continente africano, por poner algunos ejemplos.

El mismo artículo (véase gráfico) se compara el tamaño actual de las mayores empresas tecnológicas del mundo con el tamaño actual del PIB de las principales economías europeas, podemos ver con cierta perspectiva el alcance de lo que comentamos. Si bien es cierto que no se comparan “peras con peras”, pues el valor de una compañía es el valor presente de los flujos de caja esperados y el PIB de un país es la foto anual de su economía, no deja de ser algo sorprendente.

¿Realmente, como comenta el informe de Goldman Sachs, los sólidos fundamentales de estas compañías, sus ingresos y beneficios, justifican las valoraciones actuales? El segundo artículo del que hablamos, de Bill Smead, consejero delegado y director de inversiones de la gestora Smead Capital Management, nos ayuda a ver la razón desde otro ángulo.

El artículo hace referencia al profesor de negocios de la Universidad de Nueva York, Scott Galloway, quien, en un intento por explicar la ventaja competitiva de la que gozan las tecnológicas hoy en día, acuñó la frase "coste cero de capital". ¿Qué es el coste cero de capital? Como explica Bill Smead, las empresas que cotizan en Bolsa están sujetas a un coste significativo para obtener capital para financiar su crecimiento. Si piden dinero prestado, el tipo de interés es el coste del capital, combinado con la obligación de devolverlo al vencimiento. Si venden acciones ordinarias, diluye la parte de los beneficios futuros de los accionistas actuales. Una manera sencilla de pensar en este coste de capital es la relación precio/beneficio (P/E): una empresa que cotiza a una relación precio-beneficio de 10 le costaría un 10% la emisión de nuevas acciones, mientras a que cotiza a un múltiplo de 8 le costaría un 12,5%.

El Wall Street Journal publicaba que, en lo que llevamos de año, 24 empresas de tecnología estadounidenses han emitido bonos convertibles por valor de 11.000 millones de dólares, el mayor volumen en un período comparable desde 2000 y un 29% por encima del ya de por sí elevado nivel de 2017, según la consultora Dealogic. Los bonos convertibles o híbridos son, junto a la emisión de acciones y la venta de bonos, uno de los mecanismos que utilizan las empresas para obtener capital. Los inversores cobran intereses sobre estos bonos y en algún momento en el futuro tienen derecho a convertir los bonos en acciones ordinarias. Pero, como apunta Bill Smead, cuando prestas dinero vendiendo bonos que no pagan intereses y solo se pueden convertir en acciones a precios mucho más altos, de facto provees a estas compañías de capital que no cuesta nada, debido a los tipos de interés históricamente bajos de los últimos diez años. Una relación precio-beneficio extremadamente alta en compañías como Amazon, cuyo múltiplo actual es de 273,5 se invierte en un tipo de interés del 0,4%.

Diversos estudios han demostrado que la dopamina, la sustancia química de recompensa del cerebro, se activa cuando se realizan ganancias financieras. Y la popularidad masiva de ciertas inversiones puede generar circunstancias bastante peculiares en el mercado bursátil. Cualquier activo que muestre aumentos constantes de precios durante un período prolongado es propenso a estar sobrevalorado debido al sesgo de tendencia reciente, nuestra tendencia a fijarnos en las condiciones recientes y asumir que continuarán en el futuro. Casi siempre asumimos que el futuro es más seguro de lo que realmente es. Irónicamente, cuando una burbuja está en pleno apogeo y los precios alcanzan niveles récord, la certeza entre los inversores está en su punto más alto (debido al refuerzo positivo), justo cuando el equilibrio entre riesgo y recompensa es más desfavorable debido a los elevados precios.

Hoy, con el índice tecnológico Nasdaq cerca de sus máximos históricos, es conveniente poner las cosas en perspectiva y recordar al legendario inversor Sir John Templeton, cuando dijo que las cuatro palabras más peligrosas en el mundo de la inversión son: "esta vez es diferente". Esencialmente, lo que nos quiere decir es que uno ignora la historia bajo su propio riesgo. A menudo escuchamos a personas que argumentan que "las reglas anteriores ya no se aplican". Ya sea para valoraciones, endeudamiento o cualquiera de las otras métricas comunes, ignorar las lecciones del pasado es invitar al desastre. La historia nos muestra que las principales crisis en los mercados generalmente ocurren cuando las viejas reglas son ignoradas y la gente cree que las condiciones excepcionales actuales del mercado están justificadas por circunstancias especiales.

Creemos que los inversores deben evitar los altos PER, como ocurre hoy con las empresas tecnológicas. También pensamos que muchos inversores bursátiles están “enganchados” a esta moda a través de índices pasivos y ETFs sectoriales. El inversor de largo plazo busca comprar sectores, industrias y compañías que la mayoría de los inversores temen comprar. Aunque algunos puedan temer proporcionar capital a compañías que compiten con las compañías de "coste cero de capital", es ahí donde se puede encontrar valor.

No estamos tratando de predecir la evolución del mercado bursátil ni de hablar de un techo de mercado pues, como dijo Yogi Berra, jugador estadounidense de béisbol, entrenador y miembro del Salón de la Fama de las Grandes Ligas, una vez: "Es difícil hacer predicciones, especialmente sobre el futuro." Queremos que nuestros clientes y socios comprendan nuestra forma de pensar y cómo aplicamos este pensamiento a nuestro proceso de inversión. El peligro de los altos precios de las acciones se ha “aprendido” y vuelto a aprender a lo largo de la historia financiera. Si hay una ley universal de inversión, es esta: cada acción es un derecho sobre un flujo futuro de efectivo. Se deduce entonces que el precio que pagamos por una acción y el rendimiento que recibimos son dos lados de un balancín. A medida que los precios de las acciones aumentan en relación con ese flujo de efectivo, el retorno de la inversión disminuye. Manteniendo esa corriente de flujos de caja constante, algunos pueden "justificar" las valoraciones actuales porque los tipos de interés son bajos ("descontamos" los flujos de efectivo a una tasa más baja en la jerga de los analistas, aunque esto es un tema para otro artículo). Sin embargo, burbuja o no, la ley universal de inversión se mantiene: estamos aceptando una rentabilidad más baja. Lo que no se puede hacer es decir que las valoraciones se mantendrán elevadas para siempre y, al mismo tiempo, suponer que los rendimientos se parecerán al promedio histórico. Creemos que los valores con mejor rendimiento en los próximos diez años serán muy diferentes de los valores y los sectores actualmente más "populares" entre los inversores. Nos gusta poseer acciones de calidad "desacreditadas", que cotizan a múltiplos atractivos, generan grandes cantidades de efectivo y pagan atractivos dividendos.

Alfredo Álvarez-Pickman, economista jefe y gestor de Key Capital Partners.