Cambio coyuntural

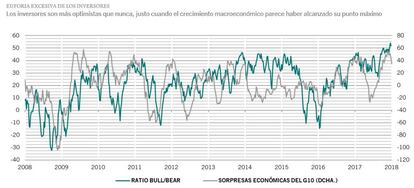

Llevamos meses indicando que la situación económica está muy bien y las compañías están incrementado beneficios, pero también avisando que los mercados estaban caros. Al respecto las correcciones recientes son un aviso, pues llevábamos un ritmo casi insostenible de 18 meses de subidas en renta variable. Las acciones mundiales habían subido 5% en enero, más de la mitad de lo que preveíamos para 2018, con muchas bolsas en máximos y aumento de la rentabilidad a vencimiento de la deuda del Tesoro de EE. UU. y Bund alemán. De manera que se había limitado el alza potencial. Además, el sentimiento se había vuelto negativo, con señal de exuberancia, fuerte actividad de salidas a bolsa y flujos hacia fondos de renta variable global y ETF en enero récord de cuatro semanas en 77.000 millones de dólares. Por tanto, este mes habíamos rebajado el peso de acciones a neutral y aumentado liquidez, manteniendo la infra-ponderación en bonos.

Cambio coyuntural

De hecho, habíamos dicho que 2018 es un año en el que hay que ser muy táctico, no tan sencillo como 2017. En concreto tenemos que poner especial cuidado si la rentabilidad a vencimiento del bono de EE. UU. a diez años se acerca al 3%. De momento ya lo hemos visto estos días llegar al 2,9%, cerca del objetivo de todo el año.

Pero no creemos que haya un cambio estructural, sino coyuntural. Los mercados han buscado una excusa para corregir, tras una fiesta de larga duración llena de sorpresas positivas. Además, los bancos centrales ya estaban dando aviso de restricción monetaria. Pero pocos inversores minoristas se han aprovechado ante este mercado alcista.

Crecimiento al 3,4% de la economía global en 2018

En cualquier caso, hay que tranquilizarse y mirar los fundamentales, sin tomar decisiones precipitadas.

El crecimiento del PIB global puede ser en 2018 entre 3,4% y 3,5% por encima del 3% de 2017. En EE. UU., la confianza del consumidor y de empresas está cerca de récord; con un dólar débil que apoya las exportaciones y la reforma fiscal debe impulsar el crecimiento los próximos dos años. Mientras las condiciones en la zona del euro siguen boyantes, aunque puede darse menor crecimiento. La inflación en EE. UU. puede alcanzar niveles entorno al 2% y en Europa 1,5% -con crecimiento 2,2% este año, tipos reales negativos, recuperación del crédito y aumento de beneficios empresariales de doble dígito-.

Ahora bien, la liquidez de los cinco principales bancos centrales del mundo supone 12,5% del PIB, en la parte inferior del rango de los dos últimos años y esperamos que la Reserva Federal aumente tipos de interés tres veces este año. Ello está siendo parcialmente compensado por estímulo del banco central en China y débil dólar, que apoya las economías emergentes. A ello se añade que, dado que la Reserva Federal no compra bonos y el gobierno de EE. UU. tiene que financiar el recorte de impuestos de Trump, el sector privado y reservas extranjeras tendrán que absorber 1,5 billones de dólares en bonos del Tesoro de EE. UU. este año y dos billones en 2019, frente a 500.000 millones de 2017.

Ahora hay que invertir de forma selectiva

La diferencia ahora para los inversores es que no se trata de seguir la corriente mediante fondos indexados ETF. Hay que tener en cuenta que las valoraciones, tras las liquidaciones, sólo parecen moderadamente caras y los indicadores de sentimiento han pasado de sobrecompra a territorio casi de sobreventa. Pero hay que invertir seleccionando poco a poco, identificando oportunidades de manera táctica, manteniendo la disciplina del presupuesto de riesgo, pues es previsible que haya más episodios de volatilidad. De hecho, este año la volatilidad va a ser un factor muy interesante para los gestores activos y vamos a ver algunos que van a poder generar mucho valor añadido, precisamente aprovechando la mayor volatilidad.

En concreto, por regiones, las acciones europeas han llegado a cotizar al mayor descuento en 30 años respecto de las de EE. UU. Además, sobre-ponderamos Japón, donde las exportaciones a China y Asia han alcanzado niveles récord y su sector manufacturero ha crecido al ritmo más rápido en cuatro años en enero, con la relación puestos de trabajo/peticiones es la más saludable en cuatro décadas.

A ello se añade que tiene sentido asignar capital a acciones de sectores que pueden hacerlo bien en períodos de ajuste monetario, como compañías financieras -sector cíclico barato, cuyo valor es mejor ahora que hace tres meses-. Sin embargo los servicios públicos tienen capacidad limitada para pasar mayores precios o costes de deuda a los consumidores y lo hemos rebajado a negativo. Además seguimos sobre-ponderando sectores relacionados con materias primas relativamente baratos, como energía -de los sectores más rezagados en 2017, que muestra rentabilidad por dividendo del 4%- y materiales, pues los precios pueden aumentar aún más con la producción industrial y si el dólar sigue depreciándose.

Vemos valor en renta fija de mercados emergentes

En renta fija vemos pocas oportunidades, aunque estamos empezando a compartir con inversores institucionales que, tras dos años fuera de deuda de mercados desarrollados, hay que comprar el bono de EE. UU. a diez años si su rentabilidad llega al 3%.

Sin embargo, el crédito está muy caro y es la clase de activos más cara, especialmente en Europa, incluyendo deuda de alta rentabilidad, vulnerable a unas condiciones monetarias más restrictivas e históricamente la primera clase de activo en verse afectada negativamente en las últimas etapas del ciclo. Donde vemos valor es en renta fija de mercados emergentes, con rentabilidades a vencimiento del 5% al 6%. A ello se añade, que un entorno de mercado más movido puede ser interesantes algunas estrategias de rentabilidad absoluta de gestión flexible en renta fija, eso sí, para una rentabilidad del 1% al 1,5%.

Soluciones de inversión Innovadoras

En este estado de cosas los fondos de inversión proporcionan soluciones de inversión para todos los perfiles de rentabilidad/riesgo, incluso transversalmente, como es el caso de la inversión temática, en una amplia variedad de industrias y acceso a compañías que no están en los principales índices, siendo relativamente independiente del ciclo como complemento de la inversión global en acciones. Es el caso de la tecnología, que empieza a ser motor de cambio en todo tipo de sectores, incluso en aquellos en que no estamos acostumbrados a invertir como es medioambiente.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam