La Reserva Federal cumple el guión.

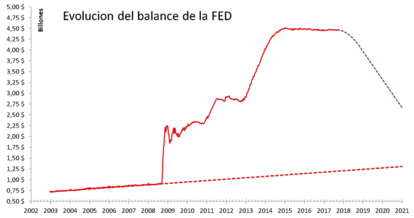

La Reserva Federal no sorprendió en sus actuaciones y cumplió con lo esperado: ha dejado sin cambios los tipos de interés y ha empezado a perfilar la contracción de su balance. El FOMC (Comité de Mercado Abierto) de dos días que finalizó ayer, indicó que a partir del próximo mes, dejará de reinvertir los vencimientos de deuda de manera que la reducción inicial sería de 6.000 millones de dólares en bonos al mes y 4.000 millones en activos respaldados por hipotecas (MBS). Estos importes se incrementarían trimestralmente hasta los 30.000 millones de dólares en treasuries y 20.000 millones de dólares en MBS.

El objetivo es reducir el balance de los 4,5 billones de dólares actuales hasta unas cifras de entre 2,5 y 3,0 billones pero en un periodo de tiempo que se antoja muy dilatado: finales de 2020. Y todo ello sin esperar que anda pase en los próximos 3 años. Todo parece apuntar más a un propósito que a un plan viable y, encima, nada ambicioso. Solo le logrará revertir el Q3.

El balance de la entidad antes de la crisis del 2008, estaba por debajo del billón de dólares y el ritmo de crecimiento era extremadamente muy lento, de manera que si éste se hubiera mantenido intacto (la "normalización" total), a finales del 2020 el total del balance no sobrepasaría los 1,3 billones de dólares. Justo la mitad del objetivo más ambicioso establecido en el plan.

Por otro lado, la FED mantuvo sin cambios el tipo objetivo de los Fondos Federales en el rango 1,00-1,25%, vigente desde la reunión de junio pasado, pero parece querer enviar el mensaje de que prevé subirlos hasta el 1,25-1,50% en la reunión del 14 de diciembre. De producirse así los hechos, habría habido tres alzas en los tipos de interés este año. Las decisiones acordadas este mes fueron adoptadas por unanimidad, algo que contrasta con la actitud de las reuniones previas en las que había voces disidentes.

En el comunicado final, la FED indica que el incremento experimentado por la inflación el último mes (1,9% de IPC general y 1,7% en el IPC subyacente de agosto) obedece a fenómenos temporales (huracanes Harvey e Irma) y que a medio plazo espera que se mantengan por debajo del 2%.

En este sentido, hubo una revisión de las proyecciones macroeconómicas. Se elevaba las estimaciones de crecimiento para 2017 dos décimas hasta el 2,4% (2,1% para el 2018, 2,0% para 2019 y 1,8% en 2020), mientras que la inflación se espera que acabe en el 1,6% en el 2017 (1,9% en el 2018 y el 2,0%, el objetivo de los bancos centrales, en el 2019).

En general el tono empleado por la FED fue algo más duro de lo estimado (no sus actuaciones). La reacción del dólar y la deuda (la rentabilidad del bono a dos años subió al 1,44%, su nivel más alto desde octubre de 2008) es una prueba de ello, pero también hubo un intento de calmar los ánimos para no desestabilizar los mercados.