El ‘value’, en contexto

En un país con poca cultura financiera, este tipo de gestión activa resulta fácil de comprender

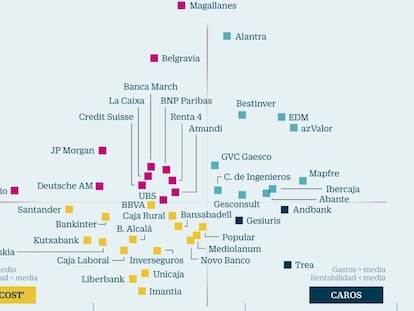

El que en un país, donde la distribución de fondos de inversión se encuentra dominada por los bancos y el perfil medio del ahorrador es conservador, exista un grupo de fondos de renta variable que sin una fuerte red de distribución consiga captar varios miles de millones de euros resulta llamativo. Nos referimos a fondos de gestoras independientes como Bestinver, AzValor, Magallanes o Cobas. Sin duda, este éxito tiene su origen en el afamado gestor Francisco García Paramés y sus excelentes rentabilidades durante buena parte de su gestión en la gestora Bestinver.

Como suele ocurrir con muchas historias de éxito, las condiciones adecuadas deben darse. En este caso y en primer lugar, en un país con un muy bajo nivel cultural financiero, un concepto de estilo de inversión como el value o valor resulta fácil de comprender y es atractivo. El estilo valor consistiría en comprar acciones de compañías infravaloradas por el mercado. O comprar acciones cuyos precios no reflejan el valor intrínseco de dichas compañías. El mercado, es decir, los otros inversores, no es capaz de reconocer dicho valor, pero un buen gestor value, mediante un estudio de las compañías y su situación competitiva en el sector en que opera, sí sería capaz de encontrarlas. El problema es que en los mercados bursátiles desarrollados en los que se mueven dichos gestores, como el europeo y el global, existen cientos de gestores y analistas muy cualificados, con muchos recursos a su alcance y en gestoras independientes que analizan esas mismas compañías y sectores.

La segunda condición son unas rentabilidades positivas muy destacadas que efectivamente se registraron durante largo tiempo. No obstante, surgen varias cuestiones sobre dichas rentabilidades. La primera es la que atañe al propio estilo de inversión. El estilo value habría superado a otros estilos de inversión de renta variable, como el growth o crecimiento. Este es el otro de los grandes estilos de inversión en Bolsa y busca identificar compañías con crecimientos superiores de sus cifras de negocio y beneficios. De nuevo, la identificación de estos crecimientos elevados a futuro no reconocidos por el mercado sería la clave. Así, el estilo valor habría superado en rentabilidad al estilo crecimiento en el largo plazo y lo habría hecho en diferentes segmentos (grandes y pequeñas compañías) y áreas geográficas (EE UU o Europa), lo que fortalecería dicha tesis. Sin embargo, desde un punto de vista estadístico, no existen suficientes datos históricos para poder establecer que exista una ventaja de carácter permanente y que se repetirá en el futuro. Además, las diferencias se han venido acortando en los últimos años pues el estilo crecimiento lo ha venido haciendo mejor que el valor. A 10 años, por ejemplo, los índices y fondos encuadrados en el estilo crecimiento dominan los rankings. Si esta tendencia más reciente continúa un par de años más no se podrá afirmar que el estilo value tiene mejores resultados en el largo o muy largo plazo.

La segunda es la que hace referencia al análisis de rentabilidades de fondos particulares. Como profesionales especialistas en análisis de fondos, dicha tarea es fundamental. Para ello hay que delimitar cómo se han obtenido los excesos de rentabilidad y valorar si se pueden repetir. Muy frecuentemente los grandes excesos de rentabilidad se deben a que los fondos no están bien clasificados o categorizados o muestran sesgos muy marcados, como sobre o infraponderación muy acusada de un país o países o en unos sectores industriales determinados. Este tipo de sesgos suelen conducir a peores comportamientos relativos en el futuro.

La gestión activa value no va a ofrecer los resultados que un determinado fondo obtuvo hace años y no es improbable que un ETF de Bolsa europea equivalente muy eficiente los supere en el medio y largo plazo. Igualmente, una combinación o grupo de gestores activos de alta calidad con estilos diferentes y comisiones bajas probablemente también lo haga y los resultados sean más predecibles. Desgraciadamente, el ejercicio de jugársela a un solo gestor de gestión activa tiene muy poco sentido desde cualquier análisis histórico y presente.

Juan Manuel Vicente Casadevall. Eafi Kessler & Casadevall Asesoramiento Financiero.