En general hay buenas noticias

En general hay buenas noticias. Hay crecimiento, ahorro y menos paro. Incluso hemos vuelto a récord histórico en activos bajo gestión en el mercado español de fondos, con 5.768 millones de captaciones netas el primer trimestre, hasta 248.650 millones. Eso es un signo inequívoco de buena salud de la economía.

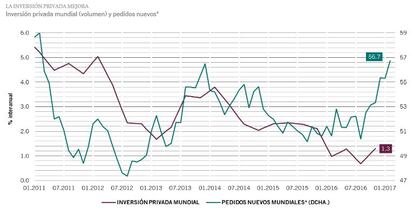

De hecho la economía mundial sigue en recuperación sincronizada, apoyada en la confianza de empresas y consumidores en mercados desarrollados y emergentes. Nuestros principales indicadores están cerca de máximos de diciembre de 2013 y el índice de gerentes compra desde abril de 2011. El consumo mundial, principal impulsor de la recuperación, crece al 3,3% anualizado, por encima de su media a largo plazo. Además la inversión privada parece volver tras años de crecimiento débil y las empresas cuentan con abundante efectivo. La inversión global crece entre el 4% y el 5% anual, lo que puede facilitar un crecimiento adicional global del 1%. Mientras sigue resistente la recuperación en la euro zona, con previsible aumento del PIB del 1,5 al 2%, por encima de tendencia, fuerte incluso en países periféricos, con previsible aumento de márgenes y beneficios empresariales. A ello se añade que en Japón el crecimiento puede aumentar con la demanda externa, mejora de su mercado laboral y mantenimiento de la flexibilización monetaria.

Por su parte la recuperación de China viene liderada por la mejora de la demanda externa –las exportaciones nominales globales crecen al 12% anualizado-. La salida de capitales se ha reducido, en parte por la subida de tipos a corto plazo, lo que ha estabilizado el yuan y las reservas de divisas se han recuperado en febrero. Además el aumento de exportaciones apoya otras economías emergentes en las que el crecimiento económico real tocó fondo en diciembre de 2015.

Así que el crecimiento global se muestra fuerte, lo que puede durar un par de años.

Los bancos centrales no van a poner en riesgo el crecimiento

Además hay un muy lento proceso de normalización de tipos de interés. De hecho todo apunta a que los bancos centrales no van hacer nada que pueda poner en riesgo este crecimiento económico y si tienen que hacer algo ayudarán a consolidarlo.

De manera que en conjunto los indicadores de liquidez permanecen neutrales. Los bancos centrales más importantes siguen proporcionando amplio apoyo monetario, compensando la menor liquidez en el sector privado. Sin embargo las condiciones de liquidez tenderán a ajustarse el segundo semestre de 2017 con la Reserva Federal aumentando tipos de interés otra vez. Además los bancos centrales de China, Euro Zona y el Reino Unido también pueden ajustar su política monetaria. El Banco de Japón es el único gran banco central del que no esperamos que endurezca su política montería este año.

Tenemos por delante muchos eventos

En conjunto las acciones siguen atractivas en relación a los bonos, aunque la prima se ha reducido. El caso es que en 2016 hubo muchas curvas y parece que este año vamos en tramos un poco más rectos. Pero no nos equivoquemos. Tenemos por delante muchos eventos, el más inmediato las elecciones francesas y vamos a ver más volatilidad. De hecho los inversores subestiman el riesgo de que Le Pen gane, pero un buen resultado del Frente Nacional en la primera ronda puede sacudir los mercados. A ello se añade que ya se ha iniciado el artículo 50 para salida del Reino Unido de la Unión Europea, en primeras negociaciones. Además el presidente Trump vuelve con reacciones que se salen del guión.

Mientras en EEUU la confianza de los consumidores y empresas están en máximos y existe posibilidad de decepción a medio plazo, especialmente si la inflación se mantiene en el 3%, aunque lo más probable es que las presiones inflacionistas remitan en el segundo trimestre.

Es más difícil encontrar verdaderas oportunidades, pero las hay

En este estado de cosas los mercados no están baratos y es más difícil encontrar verdaderas oportunidades de inversión, aunque las hay. Pero hay que ser tremendamente selectivos y tener cierta dosis de cautela.

De todas formas es previsible que haya muy buenas noticias en los resultados empresariales. Esperamos crecimientos de doble dígito. Hay que tener en cuenta que venimos de una recesión de resultados, nunca cumpliendo expectativas de aumento de beneficios. Pero 2017 seguramente se van a cumplir, incluso por algo por encima. De hecho las perspectivas de aumento de beneficios empresariales son positivas globalmente por primera vez desde 2010 y pueden batir la previsión del consenso del 12% este año. Efectivamente, las acciones se comportan significativamente bien en años de mejora de beneficios, como en 1988, 2004-06 y 2010. También es favorable la perspectiva de aumento de beneficios de las empresas japonesas.

Más positivos por valoración en acciones de Europa

Estamos más positivos por valoración en acciones de Europa -puede dar sorpresas positivas- que tienen más de recorrido que las de EEUU. Sin embargo las acciones de EEUU están caras por capitalización en relación al PIB (132%) y beneficios cíclicamente ajustados -en niveles no vistos desde 1999-. Además las previsiones de beneficios en EEUU, a diferencia de otros mercados importantes, han estado en tendencia bajista. Así que infra-ponderamos acciones de EEUU, que ya descuentan muchas buenas noticias.

En cuanto a acciones de emergentes, cotizan con descuento del 20% respecto a promedio de diez años. Sin embargo su brecha de inflación respecto a economías desarrolladas está en mínimos históricos, lo que debe reducir la prima exigida. De hecho el diferencial positivo de crecimiento a favor de las economías emergentes y desarrolladas se ampliará los próximos años, lo que debe apoyar estas monedas.

Seguimos neutrales en sectores industriales, caros, que probablemente a corto plazo no se beneficien del paquete de inversión en infraestructuras de Trump tras su revés político para derogar la ley Obamacare. Pero sobre-ponderamos el sector financiero donde las valoraciones son baratas y hay previsión de aumento de márgenes. Además las acciones de tecnología muestran impulso cíclico.

El inversor conservador debe entender la volatilidad asociada a mayor rentabilidad esperada

El inversor conservador debe entender que la volatilidad va asociada a la mayor rentabilidad esperada. Tiene que tener en cuenta que va tener más volatilidad que la rentabilidad que pretende obtener. Por ejemplo para un objetivo de rentabilidad del 3% su volatilidad puede estar alrededor del 4% aproximadamente. Así que no es fácil obtener rentabilidades razonables en la parte conservadora de la cartera.

En concreto en deuda soberana de mercados desarrollados puede haber correcciones. Efectivamente, los bonos globales están en las más altas valoraciones de 20 años, sobre todo teniendo en cuenta las perspectivas de crecimiento global, con el que históricamente muestran correlación negativa. De manera que infra-ponderamos deuda de gobiernos europeos y de Reino Unido. Ya hay señales en EEUU, donde hemos reducido peso en deuda de alta rentabilidad a neutral ante el aumento de impagos y mayores niveles de apalancamiento. Pero estamos neutrales en deuda de alta rentabilidad europea

Sin embargo vemos oportunidad en deuda grado de inversión de EEUU, que sobre-ponderamos, pues está notablemente más barata que la de Europa. A ello se añade que la deuda soberana de EEUU a diez años, con uno los mayores diferenciales desde la caída del muro de Berlín, ofrece mucho mejor valor que el Bund alemán, lo que es difícil de justificar ante las elecciones en Francia y negociaciones Brexit.

Además sobre-ponderamos deuda emergente en moneda local, pues estas monedas puede recuperarse a corto plazo dada su fuerte correlación con el crecimiento del PIB real. Pero estamos neutrales en crédito de mercados emergentes.

La diversificación es fundamental

En cualquier caso la diversificación es fundamental visto lo que tenemos por delante.

Al respecto podemos encontrar oportunidades con horizonte de medio plazo. En concreto, a través de fondos de inversión es posible acceder a soluciones novedosas, como es la inversión temática. Es el caso de activos reales, atractivos ante la perspectiva de inflación, lo que incluye infraestructuras relacionadas con agua, donde las necesidades globales son de un billón de dólares por año hasta 2030. Ello es especialmente necesario en China, donde los procesos de urbanización requieren de grandes inversiones. Otras Megatendencias de medio y largo plazo incluyen el envejecimiento de la población, con las correspondientes necesidades en salud y la transición digital de la economía, dado que los nuevos de modelos de negocio vienen dados por la innovación tecnológica.

Se trata de ideas de inversión que dan acceso a los inversores a los ganadores del futuro y con visión de largo plazo pueden tener carácter estructural en la cartera.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam.