Gestamp saldrá a Bolsa a un máximo de 5,9 euros por acción

Los colocadores y la compañía estrechan a la baja la banda para debutar el viernes La demanda supera en más de dos veces el importe; la horquilla inicial llegaba a 6,7 euros

Gestamp ha estrechado la banda de precios con la que saldrá a Bolsa, desde 5,6 a 6,7 euros a entre 5,6 y 5,9. El gigante de los fabricantes de automoción, que cuenta con demanda de más de dos veces a esos precios, fijará mañana la valoración de referencia para debutar el viernes 7 de abril.

Al precio mínimo de la nueva horquilla de precios, la valoración de Gestamp quedaría en 3.222 millones de euros y al máximo, en 3.400 millones de euros. Con esta tasación, lejana de la capitalización máxima de 3.856 millones que hubiera implicado el máximo de la banda de precios original, los Riberas ingresarán entre 870 y 1.054 millones de euros, a través de su holding Acek, con el que controlan tanto Gestamp como su brazo de negocios de acero Gonvarri,

Los departamentos de análisis de los bancos colocadores –JP Morgan, Morgan Stanley, UBS, Santander, Deutsche, Société Générale, BBVA, BNP Paribas y CaixaBank– son mucho más optimistas respecto a la valoración. El libro, eso sí, cuenta con demanda de calidad y la compañía prefiere dar margen de revalorización, en lugar de apurar hasta el último euro.

La máxima tasación da un potencial a Gestamp del 50% desde el precio mínimo de la banda orientativa y un 37% desde el punto medio. Mario Lafuente, gestor de Atl Capital, señala que en la parte baja de la banda la compañía es muy atractiva. Desde Bankinter, que no está en la colocación, dicen que “el rango medio de esta banda implica que el 100% de Gestamp tendría un valor de 3.540 millones”. “En una primera estimación, esta valoración no nos parece cara”, explican.

Bankinter asegura que el precio medio implica una ratio de valor de empresa (capitalización más deuda) respecto al beneficio bruto de explotación (ebitda) estimado para 2017 de 6,2 veces, por debajo de otros comparables. CIE Automotive lo hace a 8,5 veces; la francesa Valeo, a 6,5; la alemana Continental, a 6,2, y las estadounidenses Delphi y Borgwarner, a 8,3 y 6,8 veces, respectivamente.

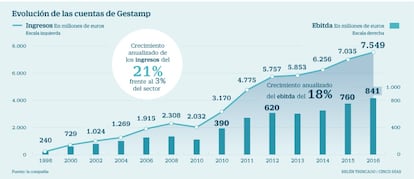

Lucas Maruri, analista de renta variable en Gesconsult, apunta que el rango de precios orientativo es muy amplio: “Pero en el punto medio o algo inferior creemos que es una empresa muy atractiva”. El crecimiento anualizado de sus ventas se ha disparado desde los 240 millones de euros de 1998 hasta los 7.549 millones del pasado ejercicio. El ebitda ha pasado en el mismo plazo desde los 43 a los 841 millones. “Es una compañía familiar con un buen track récord [historial] en la gestión. Y tenemos visibilidad hasta 2019 gracias a su cartera de pedidos. Hasta un 90% de su facturación está asegurada”, añade.