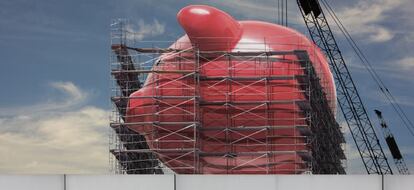

Cinco consejos para preparar para la jubilación

En Holanda o Reino Unido hay más arraigo del ahorro temprano

Cuando un particular se plantea ahorrar para la jubilación muchas veces no sabe ni por dónde empezar. Como falta tanto tiempo para que llegue ese momento, el ahorrador no tiene ni idea de cuánto dinero destinar, ni qué tipo de producto debe contratar. Aquí van una serie de consejos de expertos para ayudar al particular sobre cómo afrontar esta decisión y cómo planificar el ahorro por medio de un plan de pensiones:

1. Empieza a ahorrar tan pronto como te sea posible

Los altísimos niveles de paro juvenil, sumados a la precariedad y los bajos salarios en este colectivo, son dos de las herencias más luctuosas de la crisis económica. Aún así, la importancia empezar a ahorrar pronto de cara a la jubilación es fundamental para conseguir acumular un buen colchón con el que completar la pensión pública de jubilación.

Los expertos apuestan por empezar a ahorrar entre 30 y 50 euros al mes, e ir subiendo la cantidad

Un joven que con 25 años lograra ahorrar un euro al día para meterlo a un plan de pensiones, acumularía al jubilarse más de 50.000 euros (aplicando un retorno anual del 5%). Si hubiera empezado con 40 años, tan solo ahorraría 20.500 euros (entre capital e intereses). Y si lo hiciera con 50, únicamente tendría 9.600 euros.

“Lo importante es empezar cuanto antes con cantidades pequeñas para ir acumulando sin esfuerzo el capital futuro. Y a más años, mayores posibilidades de rentabilizar los ahorros”, apunta José Antonio Cortés, director general de GVC Gaesco Pensiones. “A partir de 30 años todos deberíamos disponer de un ahorro, aunque fuera pequeño, para empezar nuestro plan de ahorro y deberíamos ajustar nuestras aportaciones a los flujos de ingresos que tendremos durante nuestra vida laboral”, apunta el experto.

La clave para conseguirlo es considerar este ahorro como su fuera una partida más del presupuesto mensual. “Igual que nos parece normal reservar una parte de nuestros ingresos para ropa, o para ocio, también deberíamos asumir que hay que destinar un porcentaje, aunque sea pequeño, a ahorrar de cara a la jubilación”, apunta Beltrán de la Lastra, presidente y director de inversiones de Bestinver.

En países como Reino Unido, Estados Unidos y Holanda, la edad a la que se comienza a constituir un patrimonio de cara a la jubilación suele coincidir con el comienzo de la vida laboral. Claro que en todos estos lugares, la pensión pública de jubilación suele tener un nivel muy inferior al que ha habido hasta ahora en España.

2. Realiza aportaciones automáticas

Intentar predecir qué va a hacer la Bolsa es un ejercicio vano. Sobre el papel, estaría bien invertir solo cuando hay perspectivas de que la Bolsa va a subir, y plegar velas en los momentos de turbulencias. Pero hay gestores que llevan toda la vida dedicada al market timing –predecir cuándo va a ir bien el mercado– y al asset allocation –qué tipo de activos funcionará mejor en cada momento– y sus resultados son modestos.

Los bajos tipos de interés provocan que los gastos de los planes de renta fija se “coman” todo el retorno

Ante esta realidad, la mejor alternativa a la hora de ir constituyendo un patrimonio para completar la jubilación es hacerlo de forma periódica, sistemática, mes a mes. “Es importante organizar las aportaciones de forma coherente y disciplinada”, explica Isabella Diestel, responsable de planes de pensiones de Deutsche Bank España. “La escasa planificación de las inversiones hace que en diciembre se busquen opciones de inversión fiscalmente rentables de cara a la próxima declaración de la renta. Pero al hacer una aportación puntual y en el último periodo se pierde la rentabilidad potencialmente adquirida durante el año. Se recomienda aportar de forma periódica, y no de un solo golpe. De esta forma, el capital irá revalorizándose poco a poco durante más tiempo, y se suavizarán, además, los altibajos que se pudieran producir en el mercado”.

El problema con los planes de pensiones es la concepción de este producto. Como las aportaciones permiten aligerar la factura fiscal, las entidades financieras siempre han hecho énfasis en este factor, y es durante el mes de diciembre cuando activan todos los recursos comerciales y publicitarios para intentar captar negocio.

Teniendo en cuenta que el plan de pensiones es por definición un producto de inversión a largo plazo, es importante fijar una estrategia y mantenerla sin mirar la evolución del mercado. Hay un dato revelador: si un inversor no hubiese estado invertido en Bolsa solamente en los cinco días de mayores subidas del S&P 500 entre 1983 y 2013 (un total de 7.500 días), la rentabilidad anualizada bajaría desde el +8,4% anual al 6,8%.

3. Incrementa los importes a lo largo del tiempo

Difícilmente se le puede pedir a alguien que acaba de conseguir su primer trabajo que destine el 10% de su sueldo a un plan de pensiones. Las necesidades vitales van evolucionando, y también la renta disponible. Durante los primeros años de vida laboral es habitual tener gastos de viajes, comprar una vivienda, tener familia... Por ello los expertos recomiendan empezar a ahorrar pronto, con una pequeña cantidad mensual (entre 30 y 50 euros), y año tras año ir subiendo la aportación.

“Hay que tener en cuenta el poder del interés compuesto”, apuntaba en unas jornadas Gregorio Gil de Rozas, responsable de pensiones de Willis Towers Watson. “Las aportaciones que hacemos cuando somos jóvenes generan rendimientos que, a lo largo de varias décadas, acaban generando un gran capital. Además, las inversiones a muy largo plazo, nos permiten compatibilizar periodos de bonanza en los mercados financieros, con fases de correcciones”.

A medida que vayamos aumentando la aportación, también es importante ir revisando la política de inversión. Durante los primeros años el plan debería ser mayoritariamente de Bolsa, y en los últimos años, debería predominar la renta fija, para evitar sobresaltos justo antes de la jubilación.

Siguiendo estas pautas, alcanzar un patrimonio acumulado cercano a los 200.000 euros no es ciencia ficción. Si a los 30 años se empiezan a ahorrar 100 euros al mes, y cada año se va aumentando el importe en 10 euros, se puede alcanzar esta cifra. Suponiendo un rendimiento del 4% anual entre los 30 y los 45 años, del 3% entre los 45 y los 55 años y del 2% hasta la jubilación, el partícipe habría aportado 124.000 euros y 62.000 euros en intereses.

4. Controla las comisiones de la gestora

Las gestoras de planes de pensiones cobran, básicamente, dos tipos de comisiones:una de depositaría y otra de gestión. Por término medio, el partícipe debe pagar un 1,5% al año del patrimonio que tiene acumulado:150 euros al año si tiene 10.000 euros. El inversor no se suele dar cuenta de esta comisión, porque la gestora la prorratea cada día al calcular el valor liquidativo del producto. Así queda difuminado.

Sin embargo, el que la comisión que se aplica al plan de pensiones sea mayor o menor es determinante, sobre todo cuando se tiene en cuanta la rentabilidad a largo plazo.

ING Direct, que se ha especializado desde hace más de una década en comercializar planes de pensiones con bajas comisiones pone un ejemplo muy gráfico. Una persona que aporte 3.000 euros al año en su plan, puede llegar a acumular 15.000 euros más en un plazo de 25 años, si paga unas comisiones medias del 1,26%, frente a las más habituales del 1,75%. En un periodo de 30 años, la cifra se dispara por encima de los 27.000 euros.

“El factor de las comisiones debe ser tenido en cuenta al elegir un plan, pero no debe ser el factor decisivo a la hora de tomar una decisión”, explican desde EFPA España, una asociación europea de asesores financieros. “No siempre un plan con una comisión más baja es el más adecuado, ni la más alta asegura una mayor rentabilidad, pero es un elemento importante a tener en cuenta. Tendremos que seguir una regla básica: las comisiones de gestión en planes de renta fija deben ser inferiores a los planes de renta variable. Los planes que requieran una gestión dinámica y activa deberían obtener mejores rentabilidades que los indexados para compensar así las mayores comisiones”.

Este aspecto ha cobrado especial relevancia ahora que los tipos de interés de la deuda pública son cercanos a cero. En muchos planes de pensiones conservadores (que son la mayoría), una comisión del 1% puede hacer que un producto teóricamente seguro registre pérdidas anuales. De hecho, son muchas las gestoras que han optado por reducir o suprimir las comisiones en este tipo de planes de pensiones, pero sería conveniente que el inversor lo tuviera en cuenta.

Durante el último año, la aseguradora Caser ha llegado a dos acuerdos con firmas especializadas en gestión pasiva –Indexa Capital y Finizens– para comercializar planes de pensiones low cost, que tienen una comisión del 0,8%.

5. Cuidado con las bonificaciones por traspasos

Las gestoras de planes de pensiones suelen basar su campaña de Navidad en ofrecer generosas bonificaciones para aquellos que traigan su plan de otra entidad. También extienden estas gratificaciones para aportaciones extraordinarias de los ya clientes. En general, se publicitan abonos del 2%, 3% y hasta el 4% por las cantidades que traiga el inversor. Muchas veces se ofrece la opción de recibir a cambio un obsequio (sea un iPad o una televisión) o un cheque-regalo.

Ahora bien, antes de tomar una decisión así es fundamental ver la letra pequeña. Todos los asesores independientes hacen énfasis en lo pernicioso de tomar una decisión de inversión a largo plazo basándose exclusivamente en la vajilla o el lote de productos navideños que nos regala la entidad financiera de turno.

Además, es muy importante analizar con cuidado la letra pequeña que acompaña este tipo de traspasos. Normalmente, cuando la oferta es inferior al 2% no tiene muchas exigencias, pero cuando los importes son superiores, se pide al partícipe que mantenga la inversión durante dos, tres o cuatro años. O exigir una aportación mensual periódica.

Por ejemplo, CaixaBank –líder en el mercado de planes de pensiones– ofrece al cliente una bonificación de hasta el 4% por traerse el plan de pensiones de otra entidad, pero exige a cambio mantener la inversión hasta finales del año 2024, contratar una aportación periódica mensual de como mínimo 100 euros y mantenerla dos años.

Bankinter también ofrece una bonificación que llega al 4% por traspasos, pero al leer la letra pequeña se puede comprobar que para alcanzar ese jugoso porcentaje es necesario transferir más de 60.000 euros (cuando los españoles que tienen planes solo tienen, de media, 9.000 euros), y mantener la inversión por lo menos cinco años.

Cuando los planes de pensiones que se contratan son garantizados, las exigencias de mantenimiento de la inversión son aún a plazos más largos.

Archivado En

- Indexa Capital

- Gestión pasiva

- Finizens

- Caser

- Ahorro cuentas

- Fintech

- Fondos pensiones

- Jubilación

- Cuentas bancarias

- Ahorro

- Planes pensiones

- Start-up

- Finanzas personales

- Economía doméstica

- Pensiones

- Tecnologías información

- Prestaciones

- Fondos inversión

- Seguridad Social

- Mercados financieros

- Servicios bancarios

- Informática

- Empresas

- Política laboral

- Internet