EEUU, una vez más, puede tomar la delantera

En consecuencia la política monetaria puede tener que ajustarse a un ritmo más rápido. Aunque La Reserva Federal pueda retrasar su próxima alza de tipos de interés hasta 2017 el ajuste puede ser mayor durante el 2017 y con ello el aumento de la rentabilidad a vencimiento de los bonos.

Además, las propuestas de Trump de limitar la inmigración probablemente conllevarían un incremento gradual de los salarios. En México dos semanas antes de las elecciones, todos deseaban que no ganara Trump, pero entre otras cosas, EEUU va a precisar emigrantes para acometer su plan de infraestructuras.

Política monetaria y presupuestaria deberían operar de forma coordinada

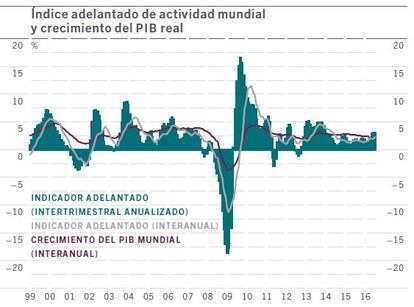

En conjunto esta incertidumbre crea un entorno más desafiante para las acciones y los bonos. Hay que tener en cuenta que los mercados mundiales están atrapados entre la mejora macroeconómica y el drenaje de estímulo de los bancos centrales. Lo positivo es que los bancos centrales pueden tener que intervenir una vez más con estímulos adicionales si las condiciones del mercado se hacen más volátiles.

El caso es que en países desarrollados la política monetaria está agotada y no consigue incrementar el crecimiento. La política monetaria, para ser plenamente efectiva, tiene que operar conjuntamente con la presupuestaria, con medidas fiscales adecuadas para respaldar el crecimiento. Ya había observadores que indicaban que el dinero público debe gastarse en infraestructuras y activos fijos para crear empleo e incentivar el crecimiento. Así que, una vez más, EEUU puede tomar la delantera y otros países probablemente le seguirán. Es la parte positiva. Los obvios ganadores son las acciones industriales y de construcción.

Nuevos desafíos binarios a la vista

Ahora bien, lo que viene hasta fin de año y en 2017 es alta volatilidad en los mercados. Hay que tener en cuenta que se acercan nuevas situaciones que podemos considerar binarias, desde el punto de vista político: al referéndum constitucional italiano en diciembre le seguirán elecciones en Alemania y Francia y los riesgos continuarán en 2017, con los mercados a la expectativa de ver si el movimiento anti-sistema toma fuerza en Europa.

Mientras la renta variable japonesa y europea parecen relativamente baratas y las acciones de EEUU caras de manera relativa. Sin embargo, en un clima político cambiante, los activos de más riesgo en conjunto pueden permanecer bajo presión.

Además en renta fija tradicional, de países desarrollados, lo primero es ser cauteloso. Aunque la deuda del Tesoro de EEUU con vencimientos mayor plazo las rentabilidades hayan aumentado considerablemente y puede ser un elemento interesante para una estrategia muy defensiva, en general la deuda de mercados desarrollados cotiza muy por encima de valor razonable a pesar de la reciente corrección y va a pagar muy poco en los próximos dos a tres años o no va a pagar nada.

Pero ante los eventos políticos el inversor no debe intentar tener la bola de cristal, sino estructurar una cartera más o menos defensiva e incluir ideas de medio y largo plazo. Hay que tener en cuenta que la volatilidad puede generar la oportunidad de ir construyendo posiciones de riesgo de manera ordenada en la cartera. Todo esto con una disciplina muy férrea. Así, resulta interesante que el inversor haga el ejercicio, con su asesor, de intentar concentrarse en tendencias a medio plazo. En concreto puede ir trabajando en tres áreas: infraestructuras, eficiencia energética e innovación/tecnología, donde hay muchas oportunidades de distintos sectores.

Seguimos neutrales en deuda de mercados emergentes

Por otra parte, 2016 ha sido el año de los emergentes, sobre todo para inversores institucionales, aunque seguimos neutrales en deuda de mercados emergentes en dólares y moneda local. Se trata de una inversión que puede tener recompensa, pero de muy alta volatilidad.

Con esto en mente es posible incorporar deuda de alta rentabilidad y crédito y deuda de mercados emergentes de forma estructural en la cartera, con disciplina y un horizonte de inversión de dos o tres años. De lo contrario el inversor puede encontrarse con caídas del 5% al 6% en un solo día, como ha sido el caso de la deuda soberana de México en moneda local, que cuenta con calificación crediticia "A" grado de inversión y rentabilidad a vencimiento del 4,5%. Pero el peso mexicano ha llegado a caer 10% el día de la victoria de Trump. De hecho la deuda de mercados emergentes es particularmente vulnerable. Sin embargo la deuda de exportadores de materias primas puede comportarse bien en caso de rally en los precios de éstas ante un mayor gasto en infraestructuras de EEUU.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam