Las hipotecas de ‘alto riesgo’ repuntan al 15,6% del nuevo crédito

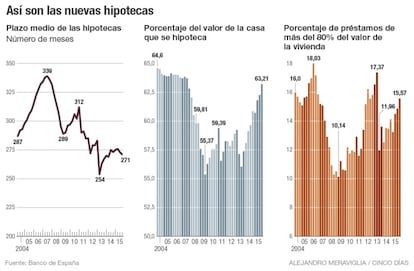

El plazo medio de amotización al contratarlas se mantiene en 22,6 años a un 2,4% de tipos de interés En promedio, los préstamos se firman por el 63,2% del valor de tasación de la vivienda

La demanda inmobiliaria se sostiene en la actualidad básicamente por tres perfiles muy claros. El primero y más importante es el del comprador de vivienda de reposición. Es decir, aquél cuyas circunstancias personales o laborales han cambiado y necesita otra casa distinta a la que ya posee, o bien más grande o bien en otro barrio. El segundo perfil es el del demandante de una segunda residencia, ya sea para su disfrute como casa de vacaciones o como inversión para alquilar.

Y el tercero, del cual el sector espera que vaya ganando protagonismo conforme se asiente la recuperación económica, el comprador de primera vivienda, generalmente joven de entre 25 y 35 años, que en los años del boom sustentó el grueso de la demanda junto con la inmigración.

Aunque desde que se inició la crisis, ha aumentado exponencialmente el porcentaje de compradores de casas que las pagan al contado, lo cierto es que en la actualidad ese ratio se está reduciendo según ha ido aumentado la financiación.

El Banco de España realiza una radiografía de cuáles son las características de los nuevos préstamos hipotecarios que se conceden y en ella analiza las cuatro variables clave: el plazo de amortización, el porcentaje del valor de tasación del inmueble que se hipoteca, el tipo de interés aplicado y cuántos de esos nuevos créditos se otorgan por más del 80% del valor de tasación del inmueble.

Este último indicador es importante, ya que se refiere a las hipotecas consideradas por la autoridad monetaria como de alto riesgo. Son las más vulnerables a los cambios de precios de las casas, ya que si éstas se deprecian, los titulares de esos préstamos tienen más posibilidades de entrar en una situación de patrimonio inmobiliario neto negativo al superar la deuda o pasivo (hipoteca) el valor del activo (la vivienda cuando se vende).

- Niveles máximos

Así, al cierre de 2015, la hipoteca media contratada en España tenía un plazo de amortización de 22,6 años, o 271 meses, se firmaba por el 63,2% del valor de tasación del inmueble y a un tipo de interés del 2,4%. De todas las nuevas hipotecas otorgadas, el 15,6% fueron de alto riesgo, al haber sido concedidas por más del 80% del valor de tasación de la casa.

Fuentes del sector financiero consultadas por CincoDías explican que el hecho de que este indicador haya repuntado desde los mínimos de 2008, cuando estas hipotecas apenas representaban el 10,3% de todas las nuevas, “no quiere decir que se estén concediendo hipotecas sin tener en cuenta los criterios más estrictos de solvencia que rigen ahora”. Por ello, apuntan que quienes hoy se benefician de una hipoteca por más del 80% del valor del inmueble “suelen tener otros activos y la suficiente solidez financiera como para que puedan hacer frente al pago del crédito sin problemas”.

Además, las mismas fuentes sostienen que este aumento de los créditos con elevados loan to value (porcentaje que se hipoteca sobre el valor del inmueble, en inglés) se sitúa en la banda alta de la serie histórica, pero aún no alcanza los porcentajes máximos de 2006. Aquel año, coincidiendo con el momento más álgido del pasado boom inmobiliario, el 18% de todas las hipotecas nuevas se contrataba por más del 80% del valor de la casa. Es decir, casi uno de cada cinco nuevos préstamos.

Los criterios laxos que entonces aplicaron numerosas entidades bancarias propiciaron que algunos titulares de aquellas hipotecas muy poco después cuando estalló la burbuja, si perdieron su empleo o vieron cómo disminuían drásticamente sus ingresos ni siquiera vendiendo la casa (que se habría depreciado un 40% de media) podían hacer frente a la deuda que todavía tenían pendiente de pago. Esto es lo que ahora tanto los expertos, como el Gobierno y las autoridades monetarias españolas y europeas tratan de impedir que se repita.

El BCE dice que la banca española relaja sus requisitos

La encuesta de préstamos bancarios publicada el martes por el Banco Central Europeo vuelve a poner de manifiesto cómo los bancos españoles relajaron significativamente sus criterios para la concesión de hipotecas durante el primer trimestre del año, en contraste con la tendencia observada en el conjunto de la zona euro, donde el acceso de los hogares a préstamos para la compra de vivienda se enfrentó a mayores restricciones.

El estudio detalla que los bancos de Italia y España reportaron una significativa relajación de sus condiciones de acceso a préstamos hipotecarios, mientras Alemania y Países Bajos endurecieron sus condiciones y en Francia se mantuvieron estables. En el conjunto de la zona euro, los bancos reportaron un ligero endurecimiento de sus condiciones de acceso a hipotecas, con un 4% neto de entidades que aumentaron sus restricciones, tras la caída del 7% del trimestre anterior.

En cuanto a la demanda de crédito de los hogares para la adquisición de vivienda, los bancos de la zona euro informaron de un incremento, con un 32% neto de entidades que reportaron más peticiones, tras el 27% de alza del cuarto trimestre de 2015.

En España, esta demanda, sin embargo, experimentó en el primer trimestre un retroceso, después de haberse incrementado en los tres meses anteriores. Por otro lado, la encuesta del BCE revela una mayor relajación en los criterios de acceso al crédito también para las empresas, con un 6% neto de entidades que recortaron condiciones, frente al 4% del trimestre anterior, mientras que la demanda de las empresas perdió algo de fuerza respecto a los tres meses anteriores, con un 17% de bancos que informaron de un incremento, tras el 27% del cierre de 2015.