Aena pagará deuda a falta de Gobierno para trazar su estrategia

Afronta este año su mayor volumen de vencimiento, con 1.126 millones

Aena ha zanjado el debate interno sobre qué hacer en los próximos meses con el flujo de caja entrante en la compañía: además de atender el dividendo, con un pay out comprometido del 50%, el operador aeroportuario va a devolver un alto porcentaje de su deuda financiera.

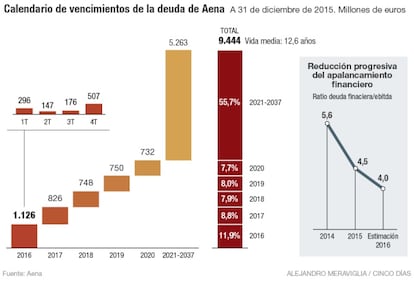

Este año le vencen 1.126 millones, el mayor volumen de créditos a pagar en los próximos cinco años, con el 11,9% del total. Y se amortizarán a falta de un plan estratégico que ordene cualquier otro proyecto prioritario, como es el de la internacionalización de la compañía.

A la vista del coste de la deuda, con un interés medio del 1,8%, la dirección se ha debatido, según fuentes de toda solvencia, entre el tijeretazo o tratar de refinanciar. Y las dudas eran razonables, ya que en el sector aeroportuario las inversiones suelen rendir muy por encima del citado coste financiero que soporta Aena. Sin embargo, la limitación de la inversión a 450 millones anuales en la madura red de aeropuertos españoles, impuesta por el Gobierno de Mariano Rajoy para facilitar la congelación de tasas aeroportuarias, y la imposibilidad de sacar adelante la pretendida aventura exterior, deja como única salida a la dirección financiera que lidera José Leo el pago de créditos.

BEI, ICO y el banco público alemán FMS son los principales acreedores del grupo

Aena ha devuelto en el primer trimestre 296 millones; tiene obligaciones con la banca por otros 147 millones en este segundo trimestre; la deuda a amortizar en la tercera parte del año es de 176 millones de euros, y en el último cuarto del ejercicio tendrá que cumplir con otros 507 millones, hasta sumar los 1.126 millones que señala el calendario de vencimientos de 2016.

En 2017 vendrán nuevas conclusiones de plazo para préstamos por 826 millones; en 2018 vencen otros 748 millones; la cifra de 2019 es de otros 750 millones, y en 2020 el plan de amortización marca 732 millones. Con un periodo medio de de 12,6 años de vencimiento, el 55,7% de los 9.444 millones que Aena declara como deuda financiera neta tiene su fecha de expiración entre 2021 y 2037. En 2014 casi la mitad de esa cantidad, que supone prácticamente todo el pasivo de la empresa, estaba firmada con interés variable referenciado al euríbor. El porcentaje ha caído al 21% en 2015.

- Apalancamiento

Con una calificación crediticia un escalón por encima de la otorgada por las agencias a la deuda pública española, Aena ya rebajó su apalancamiento financiero de 5,6 veces deuda neta frente al ebitda en 2014 a un ratio de 4,5 veces en 2015. La compañía que preside José Manuel Vargas tiene como estimación para 2016 un nuevo recorte en este índice, hasta un múltiplo de 4 veces. Incluso se podría bajar, en el escenario más optimista en lo que toca al crecimiento del ebitda, al entorno de 3,6 veces.

Estos ratios están muy lejos de activar las alarmas por el incumplimiento de covenants fijados con los acreedores. En la última de las financiaciones requeridas por Aena, el crédito de 220 millones de libras en noviembre de 2013 para la compra del aeropuerto británico de Luton, los covenants saltan cuando la deuda del grupo multiplica por 7,5 el ebitda (7 veces en 2017 y 2018 para este crédito y el resto de la deuda).

Firmada en buena parte con bancos públicos como el Banco Europeo de Inversiones (BEI) o el ICO español, el bajo coste de los créditos que han respaldado la ampliación y modernización de los aeropuertos españoles es considerado como uno de los grandes tesoros de la empresa. Con todo, la carga financiera neta ha caído a lo largo de la legislatura, desde los 12.200 millones de diciembre de 2011 (13,7 veces ebitda) a los 11.400 millones mediada la legislatura, al cierre de 2013, y los 9.444 millones que marca actualmente.

El BEI acumula 4.800 millones de esa deuda; el ICO tiene prestados 2.420 millones; el banco público alemán Depfa cuenta con 1.166 millones en préstanos a Aena, y su matriz FMS, 866 millones; la cuenta de BBVA asciende a 164 millones; Sabadell aparece entre sus acreedores con 110 millones, la joint venture Dexia Sabadell atesora 75 millones, y Bankinter aparece con 57 millones, entre los grandes prestamistas.

En cuanto a la caja de Aena, contenía 900 millones el año pasado y estará en el presente ejercicio en el entorno de los 300 a 400 millones.

Nuevos foros de debate con las aerolíneas

La dirección de Aena, encabezada por Javier Marín, ha creado comisiones en las que pretende fomentar el debate con las aerolíneas más allá de la discusión de las tarifas. Ha sido a raíz de las negociaciones del Documento de Regulación Aeroportuaria (DORA), que fija los precios a las compañías aéreas a partir de 2017 y por cinco años.

Los dos foros principales tienen cariz económico y técnico y serán convocados al menos dos veces al año. El objetivo fundamental de Aena es contar con la opinión de las principales usuarias de los aeropuertos a la hora de diseñar su política de inversiones en la red y hacer seguimiento de las mismas.

La empresa pública tiene fijado el techo de inversión en 450 millones anuales y los primeros destinatarios de mejoras, según las proyecciones iniciales, van a ser los aeropuertos de Palma de Mallorca y Tenerife, con actuaciones principalmente en sus terminales.

Una vez cubierto el periodo de consultas con las compañías aéreas, finalizado el 8 de marzo, el DORA sigue su senda hasta la esperada aprobación, el próximo mes de septiembre en Consejo de Ministros. El documento está en manos de la CNMC y la Dirección General de Política Económica, que han tenido representantes en los encuentros con las aerolíneas. Estos órganos, a su vez, enviarán sendos informes a la Dirección General de Aviación Civil, que debe dar el visto bueno antes de que el DORA llegue al Gobierno.