Se nos rompio el amor (de tanto usarlo)

El JPY y el EUR dos divisas ligadas a bancos centrales que han practicado una deliberada devaluación competitiva para generar crecimiento no responden a los estímulos. La primera se ha apreciado desde la adopción a finales de enero de un tipo de depósito negativo (ha pasado de 119 a los actuales casi 110 JPY/USD) mientras que la segunda se sitúa cerca de los 1,14 tras alcanzar los 1,08 a principios de año. La apreciación de ésta última ya había comenzado incluso antes de que la reunión de marzo del FOMC deparar un cambio en el lenguaje de la FED y, lo más sorprendente, fue tras la decisión del BCE de ser más agresivo de lo esperado en sus políticas de expansión cualitativa.

Es probable que ya todos seamos conscientes del límite de la política monetaria por mucho que los distintos banqueros centrales mantengan el discurso de la existencia de más herramientas. Ello es evidente por la palpable infectividad de la misma en lograr ni siquiera el más simple de los objetivos (al margen, claro esta de alterar los tipos de interés) ligados a ella misma: la manipulación de los tipos de cambio. Se podrá mantener “el juego” de seguir dando más vueltas de tuerca sobre lo mismo, pero se acabaría en el mismo sitio.

Efectos secundarios

Las economías emergentes (y en especial su sector privado asociado a las materias primas) se encuentran muy apalancadas en USD. Un caso muy paradigmático es Brasil. Hace pocos más de tres años, el dólar cotizaba a 2 reales y hoy ese tipo de cambio ha pasado a 3,70 BRL/USD (hace dos meses estaba en 4 BRL/USD). Al calor de los programas de expansión cualitativa de la Reserva Federal, Brasil se endeudó en dólares para financiar su expansión. Se hablaba entonces de "milagro" brasileño y de un "crecimiento imbatible" producto de unas "políticas de reformas", etc.,... . Al calor de ello, las materias primas subian de precio aupadas en el carrusel del crecimiento de los países emergentes. Los productores de materias primas justificaban su endeudamiento excesivo comparándolo con el creciente aumento de sus ingresos. Todo cuadraba, pero la realidad es que todo era puro endeudamiento barato

Y eso tiene un precio: una deuda de un millón de dólares valía entonces 2 millones de reales y hoy cerca de 4 millones. Pero antes no se crecía orgánicamente y ahora se encuentra en la economía recesión y, como es lógico, no se puede pagar este endeudamiento, sobretodo si esta denominado en dólares que ahora son caros.

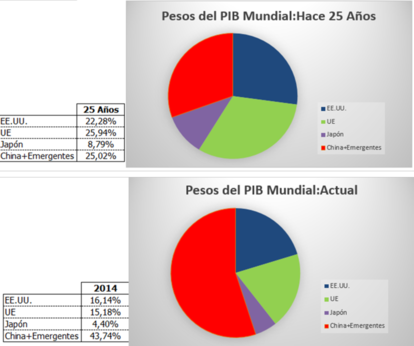

El riesgo de que algunos países y empresas emergentes afronten dificultades para pagar su deuda denominada en dólares es una constante entre las preocupaciones recogidas en los informes de varios bancos de inversión en las últimas semanas que, con mayor o menor grado de inquietud, alertan de la posibilidad de que se desate la enésima crisis en estos mercados. Un escenario por tanto de apreciación marcada de la divisa norteamericana y de cesiones del crudo podría ser bastante dañino y acabar incluso por trasmitirse por el canal financiero hasta EE.UU. Los países emergentes representan ahora el 50% del PIB frente a apenas el 25% hace algo más de dos décadas. No pueden ser desatendidos como en otras ocasiones.

Bajo esta táctica de preservar la estabilidad, la Reserva Federal podría haber optado por postergar las subidas de tipos algún tiempo evitando así una apreciación del USD. De ser correcta esta teoría no sería tan importante la implicación de menores ventas al exterior que supone una divisa norteamericana más fuerte como las consecuencias alcistas sobre los spreads financieros y bajista en la bolsa norteamericana. El sueño de un dólar fuerte no ha acabado bien, más bien ha sido una de las causas del desajuste en la economía global.

La solución ahora se redirige a dar más protagonismo a la política fiscal, pero la verdad no hay muchos países en los que exista margen si, como se pretende, se quiere preservar la calma financiera. Parte de esta reducción de la incertidumbre en los activos financieros pasa actualmente por preservar la estabilidad en el precio del petróleo y para ello parece inevitable evitar una mayor apreciación del dólar. Estamos ante el "momento de la verdad", en un cruce de caminos. Se requieren otras medidas de mayor calado y orientadas al medio/largo plazo pero que tiene un coste político que alguno consideran inasumible.

Mientras tanto, estaríamos ante una utilización cortoplacista de la política monetaria pero la herramienta monetaria a fuerza de usarla inconvenientemente ya no funciona.