Conozca las novedades fiscales de la campaña de renta 2015

La Agencia Tributaria ya calienta motores para los meses de mayor ajetreo del año. El 6 de abril empieza la Campaña de Renta 2015, que será la primera que incluirá los cambios tributarios de la reforma fiscal que aprobó el Gobierno de Mariano Rajoy. Estas son las principales novedades:

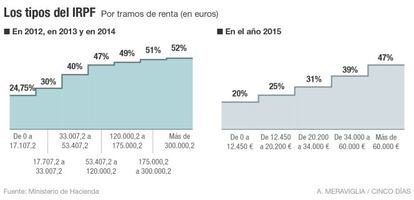

- Tipos impositivos

La rebaja de los tipos impositivos y de los tramos fue la medida más publicitada por el Gobierno de Mariano Rajoy, que nada más llegar al Gobierno aprobó la mayor subida del IRPF de la historia. A partir de 2015, el Ejecutivo rebajó de siete a cinco el número de tramos. El tipo mínimo ha bajado del 24,75% al 19,5% y, el máximo, del 52% al 45%. Esos porcentajes ya reflejan la reducción adicional que aprobó el Gobierno en julio y que intensificó la rebaja.

La rebaja de tipos, los cambios en la reducción por rendimiento del trabajo y el incremento de los mínimos familiares son los elementos más relevantes que determinan la factura fiscal. Por ejemplo, en 2014, un soltero sin hijos que ganara 20.000 euros debía abonar por IRPF 2.704 euros y en 2015 pagará 2.394, supone un ahorro de un 11,4%.

- Rendimientos del ahorro

El IRPF es un impuesto dual, lo que significa que las rentas del trabajo tributan por un lado y los rendimientos del ahorro o las ganancias patrimoniales, por otro. La reforma fiscal también rebajó los tipos que se aplican cuando se vende una vivienda, acciones en bolsa o se cobran intereses por un depósito bancario.

Con la tarifa de 2015, los primeros 6.000 euros tributan al 19,5%, entre 6.000 y 50.000 euros aplican un tipo del 21,5% y, por encima de ese nivel, Hacienda se queda el 23,5% de las ganancias.

- Planes de Pensiones

La reforma fiscal mantuvo los beneficios tributarios para los planes de pensiones. Las aportaciones que realizan los contribuyentes a productos de ahorro para la vejez permiten rebajar la base imponible en la misma proporción. Aunque existen unos límites que en 2015 se rebajaron. Hacienda redujo la aportación máxima a planes de pensiones que goza de ventaja fiscal, y que pasa de 10.000 euros anuales –12.500 a partir de los 50 años– a 8.000 euros. Desaparece el distinto tratamiento por edad. Este beneficio fiscal ha sido criticado por considerarse regresivo en la medida en que son las rentas más altas, que gozan de mayor capacidad de ahorro, quienes contratan con mayor intensidad planes de pensiones.

- Dividendos e inversiones

Los inversores han perdido un incentivo fiscal en la campaña de renta. Desde enero del año anterior, ya no se aplica la exención para los primeros 1.500 euros de dividendo. En el caso de ganancias reducidas, la rebaja de tipos impositivos no compensa la pérdida de este beneficio tributario. En sentido contrario, la reforma fiscal suprimió la penalización para las inversiones a corto plazo. Desde 2013, las ganancias patrimoniales que se obtenían en menos de un año tributaban en la base imponible general del impuesto y no en la tarifa del ahorro. Es decir, podían llegar a abonar el 52% o incluso más en función de la comunidad autónoma de residencia. Ahora, toda ganancia patrimonial aplicará los tipos del ahorro, lo que implica gravámenes entre el 19,5% y el 23,5%.

- La tributación por la venta de una casa

La reforma fiscal no fue del todo positiva para los contribuyentes porque también eliminó los llamados coeficientes de actualización y que permitían corregir la plusvalía por el efecto de la inflación. Por ejemplo, una vivienda comprada por 100.000 euros en el año 2000 y vendida en 2014 por 150.000 euros generaba un beneficio de 50.000 euros. Sin embargo, con la aplicación del coeficiente de actualización, la ganancia se reducía a efectos fiscales hasta los 29.280 euros, que era el importe que tributaba. A partir de 2015, este beneficio fiscal desapreció. Por otra parte, la reforma fiscal también limitó los coeficientes de abatimiento que permitían rebajar la fiscalidad en el caso de la venta de inmuebles adquiridos antes del año 1994.

Todo ello provoca que la rebaja de tipos que entró en vigor en 2015 no compense en muchas ocasiones la eliminación de los coeficientes de actualización y la limitación de los coeficientes de abatimiento. En cualquier caso, la legislación mantiene la exención por reinversión de la vivienda habitual. Es decir, el contribuyente no debe tributar cuando destina el dinero obtenido por el traspaso de su casa a la adquisición de otra vivienda. En el caso de los mayores de 65 años, la exención de la vivienda habitual no tiene límites. Es decir, un jubilado que venda su casa habitual estará exento de tributación con independencia de si reinvierte o no el dinero en otro inmueble.

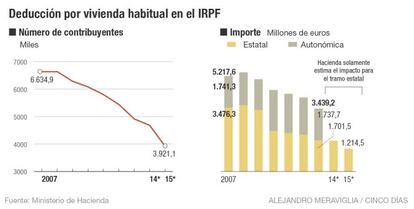

- Alquiler y Vivienda

La deducción por compra de vivienda habitual se eliminó en 2013 para las nuevas compras, pero se mantuvo para aquellos contribuyentes que adquirieron su casa antes de esa fecha. La importancia de este beneficio fiscal es tal que, tres años después de su supresión, la deducción por vivienda sigue siendo uno de los beneficios fiscales más relevantes del sistema tributario. Los Presupuestos Generales del Estado para 2016 prevén que 3,9 millones de contribuyentes aplicarán la deducción por vivienda habitual esta campaña de la renta, lo que supondrá un ahorro de 2.500 millones.

Por otra parte, la reforma fiscal supuso la desaparición de la deducción por alquiler de vivienda habitual para todos los inquilinos que firmaron un contrato a partir de 2015. Para el casero, se mantiene la reducción del 60% para los rendimientos que le genera el alquiler. Desaparece la reducción del 100% cuando el inquilino tiene menos de 30 años.