Cómo esquivar el terremoto chino a la vuelta de vacaciones

Recordar la contraseña para acceder al ordenador de la oficina, comprar el material escolar, seguir el desarrollo de la Vuelta Ciclista a España por televisión, guardar las toallas de playa hasta el próximo año... Y preparar la estrategia de inversión para los siguientes meses.Son tareas todas ellas propias de finales de agosto, comienzo de curso, también en los mercados.Los inversores que vuelvan de unas vacaciones en las que hayan estado aislados se encontrarán con un escenario que ha cambiado mucho, sobre todo en lo que respecta a los temores que deben seguir de cerca. China es ahora el mayor riesgo.

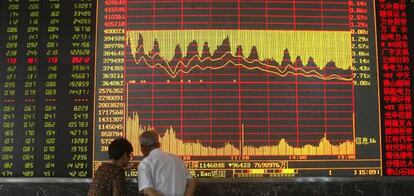

La segunda economía mundial, cuya desaceleración económica ya llevaba meses preocupando a los inversores, sorprendió al mercado a comienzos de agosto con una devaluación de su divisa destinada a relanzar las exportaciones que ha resucitado el fantasma de una guerra de divisas, al tiempo que ha zarandeado a las empresas con más presencia en el país y ha agitado a las Bolsas mundiales. El mercado duda si los estímulos de las autoridades chinas (el último, la quinta rebaja de tipos desde noviembre) serán suficientes para frenar la debacle bursátil y reactivar su economía.

China: la flaqueza del gigante asiático

No se puede tildar precisamente de novedad la preocupación del mercado por China. Desde hace meses, años incluso, el miedo a un aterrizaje brusco de la segunda economía mundial aparecía entre las amenazas para los inversores que señalaban los expertos en cada presentación de perspectivas, aunque es verdad que de pasada, como un fantasma que nunca terminaba de tomar cuerpo. Hasta que el impreciso temor ha tomado cuerpo en forma de desplome bursátil, decepcionantes datos macroeconómicos y la decisión de su banco central de provocar la mayor depreciación del yuan en dos décadas.

China acapara los temores del mercado y ha sido el principal responsable del apático comportamiento de las Bolsas en verano. Según la encuesta mensual de Bank of America Merril Lynch, el 52% de los grandes gestores de fondos cree que la mayor amenaza para el mercado es una recesión en China, lo que les ha llevado a reducir su exposición a los mercados emergentes a su menor nivel desde 2001.

La gran pregunta que se hace el mercado es si las autoridades chinas serán capaces de mantener el castillo de naipes de una Bolsa a la que ellas mismas contribuyeron a inflar y si encontrará el equilibrio entre mantener un yuan más bajo para impulsar las exportaciones y no alentar las salidas de capitales. Casi la cuadratura del círculo en una economía que crecerá por debajo del 7% por primera vez en mucho tiempo, según los expertos. Su última medida fue un nuevo recorte de tipos y de la ratio de reservas exigida a la banca esta semana.

La mayoría de los bancos de inversión cree que el Banco Popular de China seguirá interviniendo en el mercado. Por eso, los expertos de HSBC consideran que el consenso se ha vuelto demasiado negativo sobre las perspectivas de crecimiento del gigante asiático.

Las autoridades de la segunda economía mundial han puesto en marcha hasta ahora una batería de medidas que incluyen compras directas de acciones de agencias financieras estatales, inyecciones masivas de liquidez en el mercado, ayudas a la banca, sucesivos recortes de tipos de interés y devaluación del yuan. Su credibilidad será clave para que el seísmo chino se quede en una pesadilla veraniega o siga amargando la existencia a los mercados en los próximos meses.

Todo dependerá también de qué decida hacer con su moneda. Tras depreciarla tres días seguidos y cambiar el sistema de fijación del tipo de cambio no ha vuelto a intervenir en el mercado, por lo que se han reducido los temores a una guerra de divisas. Pero no se han despejado del todo. Los expertos de Barclays creen que “el cambio para establecer el tipo del yuan probablemente implicará una devaluación añadida de la divisa china del 6% hasta final de año”. Recientemente, Goldman Sachs rebajó su previsión para el yuan de aquí a seis meses de 6,15 dólares a 6,5.

También está por ver la sostenibilidad de los planes de contención de las autoridades chinas para mantener a la Bolsa. El índice de Shangái llegó a subir un 150% en menos de un año hasta que a finales de julio bajó un 30% en una semana. En ese momento se contuvo la hemorragia gracias a nuevas medidas de estímulo, pero a costa, por ejemplo, de suspender de cotización a casi la mitad de las compañías cotizadas en las sesiones de más pánico vendedor o de intervenir directamente en el mercado para darle la vuelta a las Bolsas, comprando acciones de compañías mediante instituciones financieras de titularidad estatal. También hubo ventas masivas esta semana.

La precaria situación de la Bolsa china se agrava por la gran participación de inversores minoristas en el parqué, atraídos por la fiebre alcista. “Tal es la cantidad de particulares en el mercado que varias agencias de inversión apuntan a que este tipo de caídas puede tener un impacto en el consumo de la población y por ende, una ralentización en la cifra de crecimiento”, aportan desde XTB.

Temor a una nueva crisis emergente

La amenaza de un menor crecimiento de China siembra crecientes dudas sobre los mercados emergentes. Se teme que la devaluación del yuan genere una guerra de divisas, en especial en los competidores asiáticos de China.También tiemblan los países muy dependientes de las materias primas, dañadas por la debilidad del gigante asiático, y los que más exportan a la segunda economía mundial.

Por partes. Las crecientes dudas sobre China están generando una masiva salida de flujos de los mercados emergentes.Según datos de Citi, los fondos de Bolsa emergente acumulan salidas de dinero por 25.600 millones de dólares en seis semanas y de 50.000 millones desde mediados de 2014. Es la mayor salida de fondos desde que Ben Bernanke anticipó en mayo de 2013 el final de los estímulos de la Reserva Federal.

¿Y qué hay de la guerra de divisas?Los expertos se debaten entre quienes creen que los países emergentes no pueden desatar ahora semejante contienda dadas las fuertes depreciaciones acumuladas en los últimos meses por sus monedas y los que creen que, a pesar de ello, el riesgo de una guerra de divisas para ganar competitividad en las exportaciones es real. En lo que va de año, el real brasileño cae un 26% frente al dólar; el peso colombiano, un 25,9%; la lira turca, un 20,6%; el ringgit malayo, un 17,6%; el peso mexicano, un 14,1%; el peso chileno, un 13,7%; el rublo ruso, un 12,8%; la rupia indonesia, un 12,3% y el rand sudafricano, un 12,2%.

El riesgo de emprender una guerra de divisas es que se acelerarían las salidas de capitales de esos mercados. El más contundente ejemplo de devaluación de una moneda para potenciar las exportaciones lo protagonizó hace un par de semanas Kazajistán, que propició una caída del 25% de su moneda, el tenge, tras liberalizar el mecanismo para fijar el tipo de cambio de la divisa, que hasta entonces era fijo.

Bolsas y divisas emergentes, pues, se ven tocadas por la incierta situación en China. También la deuda. La rentabilidad de los bonos soberanos de los mercados emergentes, inversa a su precio, se ha disparado en las últimas semanas. Y las perspectivas siguen siendo negativas. Desde Julius Baer indican que “los bonos de mercados emergentes han perdido buena parte de la rentabilidad acumulada en el año, pero no vemos una oportunidad de entrada porque la perspectiva sobre los fundamentales sigue siendo negativa”.

Este contagio a los mercados se puede dar también en el crecimiento económico de los países emergentes. Tomás García–Purriños, de Morabanc AM, señala que “en este contexto, es muy importante diferenciar entre países; la peor parte, dada la importancia de las exportaciones de materias primas y de China como socio comercial, se la llevan los países de Latinoamérica”.

En un reciente informe, los expertos de RoyalBank of Scotland estudian, precisamente, la exposición de los países emergentes a China y a las materias primas.En el caso de Rusia, más del 90% de sus exportaciones corresponden a las commodities, sobre todo petróleo y gas, y las ventas a China representan más del 15% del total. Chile también está en la diana, puesto que un 80% de sus exportaciones son de materias primas y China, con más de un 30%, es su primer socio comercial. Indonesia,Sudáfrica, Brasil y Tailandia son otros países que pueden sufrir por culpa de China.

Los expertos de Mirae Assets añaden que “Corea y Taiwán son dos mercados con grandes lazos comerciales con China. El primero envía al gigante chino un 39% de sus exportaciones y el segundo un 29%”. En medio de tantas dudas, una de las pocas certezas de los expertos que India es el país emergente más preparado para soportar las turbulencias.

Además, hay países con sus problemas propios, como Turquía, donde la incertidumbre por unas nuevas elecciones ha llevado a la lira a mínimos históricos.

Didier Rabattu, jefe de acciones globales de Lombar Odier Investment Managers (LOIM), recuerda que China no es lo único que inquieta a estos países. “Es probable que los mercados emergentes se mantengan volátiles hasta la primera subida de tipos de la Fed, la cual podría producirse en los próximos tres o seis meses”, aporta.