Diseño de un plan financiero para asegurarnos la jubilación

Casi todos los inversores comparten, independientemente de sus diferencias, el objetivo común de asegurarse la jubilación. Quién no se ha preguntado alguna vez: “¿Qué pasará cuando me jubile? ¿Tendré dinero suficiente? ¿La Seguridad Social será capaz de mantener las pensiones actuales?”.

Hay personas que prefieren no plantearse estas cuestiones, pero lo cierto es que cuando nos jubilemos querremos mantener el nivel de vida que tenemos mientras trabajamos y la pensión de la Seguridad Social no va a ser suficiente. Por eso, los ahorros que hayamos sido capaces de generar hasta entonces van a ser cruciales y recomendamos empezar a planificar cuanto antes la jubilación.

A continuación mostramos un caso muy simplificado de un inversor, Juan, que con 45 años está preocupado por cómo será su situación cuando deje de trabajar. Es capaz de ahorrar 30.000 euros al año y desea saber si el día que se jubile podrá mantener los 5.000 euros de gastos mensuales actuales.

El coste de la independencia económica

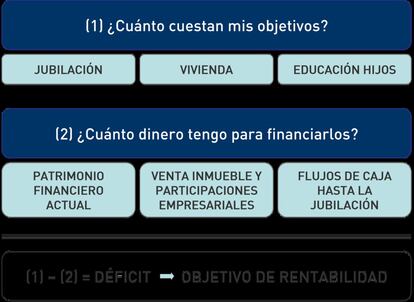

Lo primero que debe hacer Juan es definir sus objetivos y el coste de los mismos: ¿cuáles son los ingresos que tendré cuando esté jubilado (Seguridad Social, alquileres o venta de inmuebles...)? ¿Con cuánto quiero vivir? En la valoración de las partidas de ingresos y gastos no debemos olvidar el efecto del IPC si queremos mantener nuestro nivel de vida; los ingresos y gastos actuales no son los mismos que los de dentro de 10, 15 o 20 años.

En el caso de Juan, partimos del presupuesto de que recibirá un 70% de la pensión que le correspondería hoy a un inversor de 65 años de sus mismas características, ya que es probable que el sistema de cálculo de la Seguridad Social actual cambie en los próximos años para garantizar su sostenibilidad, teniendo en cuenta los factores demográficos como el incremento de la esperanza de vida y la inversión de la pirámide poblacional.

Teniendo en cuenta unos gastos mensuales de 5.000 euros, en un escenario de inflación del 2% (excepto en el caso de la Seguridad Social, que consideramos un IPC del 1%), vemos que su objetivo cuesta 2.233.394 euros.

Pincha en la imagen para ampliarla

Financiarnos en los mercados

El siguiente paso que debe llevar a cabo Juan es determinar el patrimonio financiero actual y el ahorro que será capaz de generar hasta el momento en que se jubile.

1. Patrimonio financiero actual: hay que analizar todas las inversiones que tiene la persona en cada una de las entidades con las que trabaja.

2. Flujos de caja hasta la jubilación: además, hay que calcular lo que el inversor es capaz de ahorrar hasta el momento de la jubilación.

Pincha en la imagen para ampliarla

Una vez determinado cuánto cuesta el objetivo y qué patrimonio tiene el inversor para financiarlo, sabremos el déficit que tiene o el objetivo de rentabilidad que necesita. En el caso de Juan, la rentabilidad anual media mínima que debería de exigir a sus inversiones (actuales y futuras), si consideramos un IPC anual medio del 2%, es del 1,72% si su intención es haber consumido todo el capital al cumplir los 90. En cambio, si desea conservar un colchón, por si acaso, la rentabilidad que necesita será superior.

Cuanto antes se realice el estudio de planificación financiera, mayor será el margen de maniobra del inversor. Si el inversor decidiese comenzar a ahorrar más tarde, le debería exigir a sus inversiones mayor rentabilidad o, para la misma rentabilidad, debería de generar más ahorro anual.

*Paula Satrústegui, directora de Planificación financiera en Abante.