Dragui, alabado por la mayoria, acabará siendo engañado [1].

"El injustamente alabado, entienda que es engañado"

Proverbio

Atentos hoy a la reunión del BCE y en especial en el énfasis que se pueda mostrar sobre el actual programa de compra de bonos puesto en marcha por el BCE hace apenas 4 semanas.

Hablar de un cambio en el calendario del €-QE, cuando éste no ha hecho más que empezar, resulta extraño. No obstante, lo mismo podría decirse de todos los comentarios recientes, y que antes eran mayoritarios, en torno a la necesidad de alargar su final, previsto de septiembre de 2016, unos meses más.

Sin embargo, el €-QE contempla la posibilidad de un acortamiento en el caso de que se consigan por anticipado las metas perseguidas.

Hasta el 3 de abril los bancos centrales nacionales y el BCE han comprado bonos soberanos nacionales y supranacionales por un importe de 52.500 millones de € (las adquisiciones comenzaron el 9 de marzo).

Los datos económicos en la Eurozona están sorprendiendo al alza. Ayer la producción industrial en febrero creció un +1,1% mensual frente a previsiones de tan solo el 0,4% y los indicadores de precios (a pesar de que erróneamente se le considera un problema) aleja el “fantasma” de la deflación.

Esto nos ha llevado a plantear una reflexión: ¿Habría encontrado Draghi consenso en el Consejo de Gobiernos del BCE para adoptar el €-QE si la decisión se hubiera planteado tan sólo dos meses más tarde?. Resulta poco probable que los datos de mejora económica estén ligados la puesta en marcha de la medida.

No obstante, si es evidente que ha sido el preanuncio de la misma, y la consiguiente caída del EUR, lo que ha mejorado la situación económica en Europa [2]. La Eurozona, necesitaba un debilitamiento del EUR para mantener el “status quo” actual y vivir como si nada hubiera pasado desde el 2007. El fortísimo deterioro del clima social que implicaba hacer reformas, aceptar la realidad económica de algunos países (tapado por el artificio de un endeudamiento al alza) con un tipo de cambio apreciándose [3] podía llevarse por delante no solo al gobierno griego sino también a otros de la periferia. Pero solo es un parche.

Dragui acabará siendo engañado. A pesar de sus insistencias en mantener el ritmo de reformas, estas no se van a producir y acabaremos con un tipo de cambio, unos tipos de interés artificialmente bajos y un mecanismo de elaboración de precios (vital para que la economía capitalista funciones correctamente) destrozado.

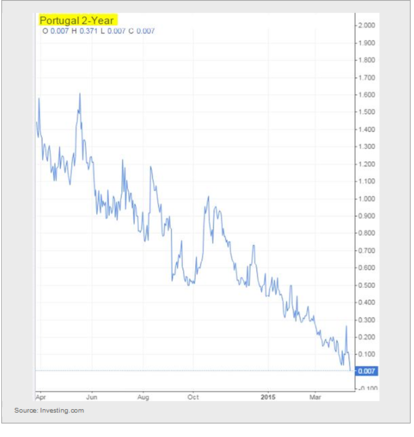

Vean como ejemplo la rentabilidad del bono a dos años de Portugal, a punto de tornarse negativa.

Arreglar eso será muy caro. Alejar en el tiempo las soluciones inevitables es siempre una mala solución.

Un apunte para los que creen que los QE’s resuelven los “riesgos” de deflación. Vean los indicadores de precios en varios países una vez acabados los programas de QE:

La perspectiva generalizada, hasta hace bien poco, era que el Reino Unido iba a ser el primer país en “normalizar” los tipos de interés. El testigo ha pasado a los EE.UU.

Acabará sucediendo lo mismo allí.

En cualquier caso, cabe la posibilidad de un viraje en el futuro, ya cuando haya avanzado el programa, y que incluso se tenga que finalmente acortar la vigencia del €-QE. De hecho un miembro del BCE, Yves Mersch, en una entrevista a un periódico alemán este fin de semana, recalcó que el programa no era rígido y se podía modificar si se conseguía el objetivo más pronto.

Hasta la fecha las expectativas de inflación medidas por el indicador que Draghi puso de moda desde agosto, tras la reunión de Jackson Hole, se han estabilizado. Concretamente la expectativa de inflación a 5 años pasados 5 años (medidos por swaps de inflación) se ha elevado desde el 1,50% que cotizaba en enero de 2015, antes de la decisión del BCE, al 1,65% actual. Pero más allá del propio nivel hay que poner en valor el abandono de la senda bajista que se había iniciado desde agosto de 2014.

Por otro lado, la ejecución de las adquisiciones de deuda por parte de los bancos centrales plantea un serie problema de distorsión en los mercados en la medida en que las operaciones del BCE superarán a las emisión netas de los estados con el riesgo de que buena parte de los plazos de la curva pudieran estar en rentabilidades negativas.

Esto es una circunstancia distinta a los QE’s tanto de la FED en los EE.UU. como del Banco de Inglaterra en el Reino Unido, en la medida en que estas economías implementaron esta agresiva medida monetaria en un contexto de fuerte déficit y por tanto de amplia emisión de bonos.

Draghi probablemente refuerce el mensaje de contundencia y enfatice que la medida se acaba de poner en marcha. Sin embargo es probable que existan voces disonantes y que ahora aprovechen el mejor contexto de datos económicos para tratar de captar adeptos.

Otro hándicap importante es el hecho de que, ya embarcados en esta medida, y con una muy corta vida, sería contraproducente dar síntomas de menor determinación a la hora de la adquisición de los títulos, dado que ello podría poner en riesgo el propio “éxito” de la medida.

Para ello tendremos que esperar a la publicación de las actas de la reunión de hoy que se conocerán en 4 semanas. En lo sucesivo habrá que estar atento a la propia evolución del lenguaje de estas actas para evaluar este posible escenario de recorte que, en todo caso, como muy pronto, cobraría eco en otoño de este ejercicio y, de implementarse, tendría lugar ya en el 2016.

NOTAS:

- O autoengañado o, lo que es peor, nos engaña.

- Pero empeorado la de los socios comerciales. Véanse lo datos recientes de EE.UU.

- El EUR ha estado cotizando, sin crear problemas de balanza por C/C en la UME, de media en 1,32 desde el 2008 hasta el verano de 2014.