Si quiere una jubilación tranquila debe planificarla

Ahorrar para la jubilación se ha convertido en una necesidad dado que cada vez es más evidente que en el futuro las pensiones públicas serán inferiores a las actuales y si solo dependemos de ellas no podremos mantener nuestro nivel económico. Sin embargo, todavía se cometen algunos errores en la planificación para la jubilación, como demuestran los datos de la industria de planes de pensiones. Y eso provoca la pérdida de rentabilidad que necesita el inversor para lograr su independencia económica y una jubilación tranquila.

Lo primero que debe hacer el inversor es plantearse sus objetivos a largo plazo. “¿Qué quiero conseguir en el futuro? ¿Cuánto dinero necesito para lograrlo? ¿He planificado el ahorro correctamente para que cubra mis objetivos? ¿Cómo debería hacerlo para conseguir el dinero que me permita esa independencia?”. Estas son algunas de las preguntas que conviene que nos planteemos.

Y a partir de aquí, podemos elegir cómo canalizar ese ahorro e inversión. En este sentido, los planes de pensiones son un producto diseñado específicamente para el ahorro para la jubilación y ofrecen algunas ventajas que no conviene desdeñar. Y sí, sí existen planes de rentables que nos pueden garantizar el logro de nuestros objetivos. Pero éstos no son, necesariamente, ni los más grandes, ni los que más se venden.

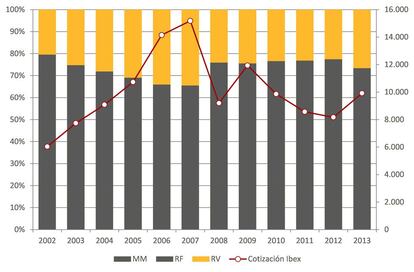

Uno de los errores comunes en la elección de planes de pensiones es la distribución de activos. Se suele huir de la renta variable pese a que el ahorro para la jubilación es una planificación a largo plazo para la cual sería aconsejable buscar una rentabilidad que, hoy por hoy, solo da la bolsa. Los inversores con productos que incluyen renta variable representan menos del 30%, un porcentaje que se ha mantenido relativamente estable en los últimos siete años y que contrasta con el de otros países del norte de Europa.

Por otra parte, la inversión en planes de pensiones, según se observa en los datos que proporciona Inverco, se han estado haciendo con el paso cambiado. Esto quiere decir que el ahorrador suele querer entrar en bolsa cuando ésta ya ha subido y quieren vender en la bajada, con lo que se pierden la mayor parte de la rentabilidad en estos activos. Se pierden la subida por entrar tarde.

Otro aspecto a tener en cuenta es la temporalidad. No conviene esperar al último trimestre o último mes del año para hacer las aportaciones del plan. Es cuando todos nos acordamos porque se cierra el año fiscal y empezamos a plantearnos cómo rebajar nuestra factura fiscal. Y es el momento en el que están focalizadas las campañas comerciales. Sin embargo, ingresar nuestro dinero al final del año nos hace perdernos rentabilidad (hasta el 4% anual), según el análisis realizado por los expertos de Abante.

Además, existe una elevadísima concentración en pocos planes y en pocas entidades: los mayores 10 planes de renta fija acaparan el 70% del patrimonio -en el resto de categorías también muy concentrado-. Además, los diez planes más rentables tienen una representatividad despreciable, lo que significa que la gente no invierte en los productos con un mejor comportamiento en cuanto a rentabilidad, sino que apuesta por los planes de mayor tamaño, aunque éstos no vayan a cubrir sus necesidades.

En definitiva, dado que el ahorro a largo plazo se ha convertido en una variable fundamental en nuestras vidas, para que éste sea lo más eficiente posible y nos ayude a conseguir nuestros objetivos con un esfuerzo razonable, es básico que nos planteemos para qué queremos el dinero, cuánto necesitamos, cuál es el mejor momento para empezar a ahorrar y cómo y cuándo vamos a canalizar ese dinero. Se trata de planificar.

*María Benito, responsable de comunicación de Abante Asesores.