La mano que mece la cuna

Toda la inabarcable complejidad del sistema financiero queda reducida a un hecho: si la Fed le da a la manivela o no le da a la manivela. Si activa la manivela, todo va aparentemente bien. Si cierra el grifo, todo se estropea. En los últimos meses la dependencia de los mercados de las acciones o palabras de los banqueros centrales (de Europa y Japón, pero sobre todo de EE UU) es aún más patente. Tienen el poder y la responsabilidad sobre los mercados de activos financieros, y de éstos mercados dependen, en buena medida, la economía mundial.

No es nada nuevo. Fue Alan Greenspan quien mejor representó al banquero central con traje de superhéroe. Ahora no tienen tan buena prensa como antaño, pero el mercado depende de ellos tanto o más que antes, quizá porque la crisis ha restringido el abanico de activos libres de riesgo y reforzado la primacía del dólar como divisa de reserva.

Así, cuando en EE UU funciona la máquina de los billetes, los precios de los activos suben, la percepción del riesgo de los inversores baja, fluye el crédito y la salud de los balances empresariales mejora. El efecto no se restringe a Estados Unidos; la ausencia de barreras hace que estos estímulos monetarios se trasladen a todo el mundo… Y viceversa; cuando la Fed cierra el grifo lo notan todos, como comprobaron este verano los mercados emergentes.

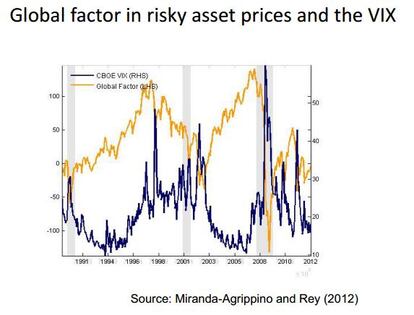

La correlación entre bancos centrales y crédito fue expuesta ante los principales banqueros centrales del mundo en su reunión anual de Jackson Hole, un enclave turístico en las Montañas Rocosas. Esta presentación de Hélène Rey, de la London Business School, resumida aquí, lo explica con algo más de detalle. Los flujos de capital internacionales y la creación de crédito dependen del optimismo o pesimismo de los inversores, reflejado a través del índice VIX, que a su vez está determinado en gran medida por los tipos de interés.

El dólar es la unidad de cuenta del sistema financiero mundial, y la conclusión de Rey es que la política monetaria independiente no es posible a no ser que existan controles de capitales transfronterizos. Mientras se mantenga la situación actual, las palabras de Yellen marcarán las etapas de euforia o pánico, como viene sucediendo en los últimos años;

En 1998 fue la crisis rusa y la quiebra del fondo LTCM, resuelta con dinero de la Fed, que infló la burbuja tecnológica, que estalló en 2000 con las ramificaciones de Enron y otros. De nuevo tipos de interés bajos para curar las heridas, y de nuevo, a partir de 2004, una nueva burbuja, ésta inmobiliaria, que estalló en 2007 y provocó de nuevo la acción de los bancos centrales. Y hoy no hay que rebuscar mucho para oír alertas sobre la inminente formación de burbujas financieras. Más nos vale acostumbrarnos.