La banca podría tener que dotar más la cláusula suelo tras el fallo del Supremo

BBVA, Cajamar y Abanca dotaron 977 millones pero se juegan 1.600

Que la banca tendrá que devolver con todo lo que haya cobrado, con retroactividad total y sin límite temporal alguno, por las cláusulas suelo de sus hipotecas que no sean suficientemente transparentes era ya una realidad conocida desde el pasado 21 de diciembre, cuando así lo impuso el Tribunal de Justicia de la UE.

Lo que hizo ayer el Tribunal Supremo fue adaptar su jurisprudencia a este criterio, eliminando el límite temporal que había impuesto inicialmente a las devoluciones acotadas hasta ahora solo a lo cobrado con posterioridad a mayo de 2013.

En paralelo, sin embargo, la resolución del Alto Tribunal español comienza a aclarar algunas nuevas derivadas del impacto concreto que esta doctrina tendrá en el caso concreto de determinadas entidades financieras. La resolución de ayer acerca al peor escenario de impacto previsto a BBVA, Cajamar y Abanca a la vez que pone de relieve un importante déficit de provisiones para la primera entidad frente al riesgo potencial que encara.

Estas tres entidades, con BBVA como cabeza visible, venían defendiendo que la retroactividad total impuesta en diciembre por la Corte de Luxemburgo no les afectaría porque su caso ya obtuvo una sentencia en firme en mayo de 2013, cuando se anularon sus cláusulas suelo, y que posteriores resoluciones no deberían afectar a una cosa ya juzgada.

Con motivo de un recurso presentado por BBVA en este sentido, el Tribunal Supremo rechazó ayer, sin embargo, que se cumpla este supuesto de cosa juzgada e impuso a la entidad que devuelva lo cobrado por una cláusula suelo con retroactividad total.

Aunque está por ver si este criterio afecta a todas las reclamaciones pendientes de estas entidades, lo cierto es que sin el escudo de la cosa juzgada BBVA podría tener que llegar a devolver los 1.200 millones cobrados en aplicación de cláusulas suelo, mientras que Abanca y Cajamar deberían pagar 200 millones cada una. Un riesgo total de 1.600 millones para el grupo de firmas condenadas en mayo de 2013 para el que atesoran provisiones por 977 millones.

El déficit, sin embargo, se concentra íntegramente en BBVA. La entidad destinó 577 millones de euros brutos (404 millones netos) a provisionar el riesgo de devolución de lo cobrado por cláusulas suelo tras el fallo europeo. La medida rebajó los resultados de la entidad y contribuyó a reducir en un 12% el salario de su presidente, Francisco González.

Aunque la entidad argumenta que su experiencia le demuestra que esta cuantía –una cobertura del 48% el riesgo– será suficiente para abordar las compensaciones que se requieran, perder el blindaje de la cosa juzgada podría elevar con fuerza los pagos a realizar y exigir una nueva dotación de provisiones.

En el caso de Abanca, el impacto máximo reconocido es de 200 millones. Sin embargo, el acuerdo de venta de la nacionalizada Novagalicia obliga al FROB a hacerse cargo del 85% de los costes asociados a las reclamaciones por cláusulas suelo.Como consecuencia, Abanca solo tendría que hacer frente al pago de una factura de 30 millones en el peor de los casos, cuantía que ya tiene provisionada.

Cajamar, por su parte, también ha cosechado 200 millones de provisiones con los que aspira a hacer frente al 100% de las reclamaciones que pueda encarar incluso si los tribunales no tienen en cuenta que sus hipotecas ya obtuvieron una sentencia en firme.

Más allá de la luz que arroja para estos casos la resolución de ayer, queda por ver qué ocurre con entidades como Sabadell o Unicaja, que defienden que sus cláusulas suelo son transparentes y válidas pero cuyo caso aún no ha estudiado el Supremo.

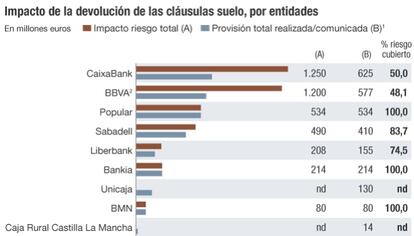

En líneas generales, una vez adaptada la jurisprudencia española al dictamen europeo que impone la retroactividad total de las devoluciones, el sector financiero español afronta un riesgo potencial de más de 4.700 millones de euros en devoluciones.

Aunque algunas entidades no cotizadas, como Unicaja, no han aclarado al detalle que dotaciones han realizado hasta la fecha, la banca ha reconocido públicamente que ha realizado 3.340 millones de euros en provisiones por los suelos hipotecarios.

Aumentan las esperanzas en la vía extrajudicial

Salvando las nacionalizadas Bankia y BMN, que ya han comenzado a devolver lo cobrado por sus cláusulas suelo, el resto de entidades financieras aún ultima el mecanismo extrajudicial de negociación impulsado por el Gobierno para evitar el colapso de los juzgados. Será a finales de febrero, transcurrido un mes desde el decreto aprobado por el Ejecutivo, cuando se ponga en marcha el contador de tres meses que se da a las entidades para dar una respuesta a los clientes que reclamen. Aunque está por ver la eficacia de este sistema para evitar la judicialización masiva de 1,5 millones de hipotecas con estas condiciones, se entiende que el nuevo varapalo que dio ayer el Tribunal Supremo a la banca –rechazando que BBVA se acoja al criterio de cosa juzgada para evitar devolver lo cobrado– animará a la banca a alcanzar acuerdos para evitar nuevos fallos en contra y el pago de sus costas judiciales. “Desde Navas & Cusí esperamos que tras esta sentencia del Supremo todos los bancos inicien el procedimiento no judicial establecido por el Gobierno sin las dilaciones indebidas que hemos observado hasta la fecha”, defendían ayer desde este bufete de abogados. “Tras lo dispuesto por el Supremo, ya no hay duda de que los bancos perderán todos los casos en los tribunales, a donde pretenden emplazar a millones de ciudadanos. La banca debe aceptar la devolución extrajudicial habilitada”, decían desde la asociación de usuarios de banca Adicae, donde creen que “es lo más conveniente para el sistema judicial, para la propia banca, para los consumidores y para la confianza de los usuarios en el sector financiero”.