La SEPI, Correos, Paradores y el Frob se suman a las compras de bonos soberanos y disparan las tenencias a máximos de 2015

Las administraciones públicas reinvierten parte del exceso de liquidez en títulos soberanos ahora que las rentabilidades a corto plazo superan la barrera del 3%

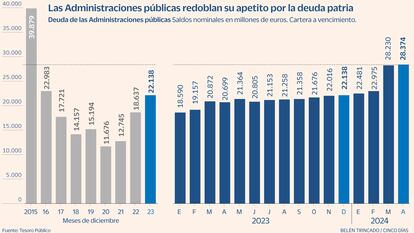

El fin de los tipos cero devolvió el brillo perdido a la renta fija. Después de años en los que los rendimientos negativos desalentaron la inversión, ahora que las rentabilidades a corto plazo superan el 3%, son muchos los que han dirigido la mirada hacia estos activos. Al destacado furor de los pequeños ahorradores por las letras se suman el interés de las empresas públicas por el papel español. Según datos del Tesoro, la deuda soberana en manos de entidades de titularidad estatal alcanza ya los 28.374 millones de euros, máximos de 2015.

Dentro de los organismos que cuentan con la autorización del Ministerio de Economía para invertir el exceso de liquidez en deuda pública se encuentran la SEPI, Correos, Paradores, la Agencia de Protección de Datos, el Fondo de Garantía Salarial, el Fondo de Reestructuración Ordenada Bancaria (FROB) junto a una docena de empresas públicas y entidades titularidad estatal. En apenas dos años y medio la deuda soberana en manos de estos organismos se ha duplicado, un incremento que desde el Tesoro atribuyen al entorno de tipos competitivos.

Mientras los pequeños ahorradores concentran las compras en las letras, estas instituciones ponen la mirada en la deuda a medio y largo plazo. Según datos del Banco de España a cierre de mayo las administraciones públicas eran propietarias de 5.459 millones de letras, a gran distancia de los 27.094 millones que amasaban las familias, una cifra récord.

La compra de papel español por parte de los organismos públicos ayuda al Tesoro a seguir ejecutando su programa de financiación en un momento en el que el BCE empieza poco a poco a desprenderse de bonos soberanos. En julio del pasado ejercicio el organismo que preside Christine Lagarde dejó de reinvertir por completo la deuda en balance que vencía del primer programa de compra de activos lanzado en 2015 (APP). A día de hoy y hasta final de año solo reinvierte los bonos adquiridos bajo el paraguas del programa antipandemia (PEPP). En los dos últimos años las tenencias de deuda por parte del organismo europeo han bajado en 20.449 millones, hasta los 393.125 millones registrados a cierre de abril, último mes del que se dispone de datos. Se trata del importe más bajo desde el cierre de 2021.

Mientras el Tesoro consigue un nuevo comprador, los organismos públicos logran rentabilizar el exceso de liquidez sin correr riesgos. Esto es especialmente apreciado por entidades como la SEPI, que el pasado 20 de mayo alcanzó el 10% de Telefónica. Desde que en diciembre el Consejo de Ministros dio el mandato para entrar en capital de la teleco en respuesta al desembarco del grupo saudí STC, la entidad pública ha ido comprando acciones y a día de hoy es el segundo accionista de referencia. Solo le supera Morgan Stanley que tiene en su poder el 12,178% del capital.

Además de los 2.000 millones aportados por el Ministerio de Hacienda, la SEPI cuenta con los ingresos vía dividendos de las empresas en las que participa (245 millones para el conjunto de 2024) y el extra que puede obtener con la compra de deuda pública. Desde la sociedad confirman que recientemente han realizado una operación de compra de letras a nueve meses. Junto a la adquisición de deuda pública, la SEPI invierte el exceso de tesorería en cuentas remuneradas y depósitos a corto plazo. Es decir, productos ultraseguros y activos en grado de inversión.

Límites

La compra de deuda soberana por parte de los organismos públicos autorizados cuenta con una serie de restricciones regulatorias para no alterar el precio de las emisiones. La primera y más importante de las condiciones que deben cumplir es la que hace referencia a que solo pueden presentar ofertas no competitivas. Es decir, los compradores no ofrecen un precio, sino que aceptan el precio medio ponderado resultante de la subasta. Esto les deja al margen del proceso de formación de los precios en el mercado y se limitan a adquirir los títulos solicitados al precio resultante de la subasta. La segunda de las condiciones es la que hace referencia al importe máximo que pueden solicitar cada una de las entidades públicas. Según lo recogido en el Boletín Oficial del Estado a principios de enero, el volumen global de las peticiones de cada una de las entidades autorizadas no puede superar los 500 millones de euros en cada colocación.

Aunque el aumento de las tenencias de deuda en manos de las administraciones públicas es destacado, su impacto en la financiación es muy limitado. Apenas poseen el 2,09% de la deuda en circulación, inferior incluso al de los pequeños inversores (29.318 millones, el 2,16%). Los extranjeros continúan siendo los grandes propietarios de la deuda española con 573.053 millones en sus manos. Es decir, el 42,12% del total. El interés de los foráneos por el papel español es visto como una señal de la confianza en la economía. Según las previsiones de Bruselas, España crecerá este año un 2,1%, frente al 0,8% que espera para la eurozona. El apetito de los extranjeros se ha reflejado en las operaciones sindicadas celebradas a lo largo del ejercicio. En las emisiones a 10 y 30 años celebradas en el primer trimestre su participación superó el 90%, bajando ligeramente al 87,9% en la colocación del pasado 29 de mayo, una semana antes de que el BCE acometiera la primera rebaja de tipos en ocho años.

Los bancos compran 11.441 millones

Adquisiciones. A medida que crecían las expectativas de rebaja de tipos los inversores aceleraron la compra de deuda para garantizarse unos cupones atractivos y sacar partido con la caída de las rentabilidades. Las entidades financieras no han querido quedarse al margen de esta corriente y en los cuatro primeros meses de 2024 han comprado 11.441 millones en bonos soberanos. Con estas adquisiciones, la banca tiene en su poder deuda pública por valor de 179.874 millones de euros, máximos de nueve años.

Riesgo soberano. A diferencia de los momentos más duros de la crisis de deuda, los bancos no tienen ahora la presión de sacar adelante las emisiones del Tesoro. Es decir, el binomio riesgo financiero y soberano no existe. El apetito por la deuda española es generalizado y las compras que efectúan las entidades forman parte de la operativa para rentabilizar el exceso de liquidez. En paralelo, y mientras compran deuda con cupones atractivos, las entidades también usan esta cartera para obtener beneficios con la venta. En 2023 el resultado conjunto por operaciones financieras (ROF) de las seis entidades que cotizan en la Bolsa española sumó 5.175 millones. En este importe además de la compraventa de bonos, se incluyen operaciones de renta variable, opciones y futuros.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días