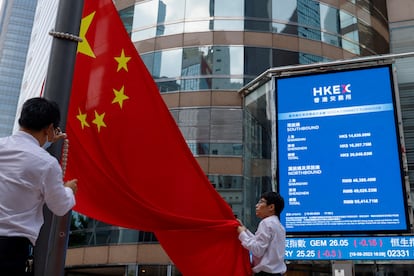

Bolsa China: los estímulos de Pekín no convencen a los inversores

La economía del gigante asiático no termina de arrancar y la confianza del consumidor está en mínimos

El índice Hang Seng sintetiza la evolución de las empresas cotizadas en la Bolsa de Hong Kong y es el mejor termómetro para medir cómo evoluciona la renta variable China. Este selectivo marcó su máximo histórico hace seis años, en marzo de 2018, cuando rebasó los 30.000 puntos. Hoy vale la mitad, después de cuatro años consecutivos de caídas. Inversores de todo el mundo miran y vuelven a mirar las cuentas de las compañías chinas, que cotizan con fortísimos descuentos, y se preguntan: ¿ha llegado al fin el momento de apostar de nuevo por el gigante asiático?

Hace una década, el atractivo de China era insuperable. El país era la locomotora del crecimiento económico mundial y compañías como Alibaba, Tencent o Baidu sorprendían por sus ratios de crecimiento y su capacidad de innovación. Pero en 2018 apareció un elefante en la habitación: el ultra dopado sector inmobiliario. Los gobiernos locales se habían endeudado hasta las trancas para financiar promociones que luego quedaban vacías. Problema para los bancos públicos y para la credibilidad del Gobierno chino. Como las cajas de ahorros, pero a lo grande.

Si el rescate de Bankia fue el símbolo de aquel disparate, en China el nombre propio es Evergrande. En los buenos tiempos de 2018 llegó a ser la inmobiliaria más valiosa del mundo. Tres años después colapsó financieramente y, tras declararse en quiebra en 2023, la semana pasada empezó la liquidación del grupo.

Robert Plant, gestor de carteras de Columbia Threadneedle Investments, considera que la clave bursátil de este año será la actuación de las autoridades para “desactivar la burbuja inmobiliaria, sin caer en un estímulo excesivo”. A su juicio, “van a intentar seguir reestructurando activamente la economía para alejarla de la dependencia del sector inmobiliario y orientarla hacia la fabricación avanzada, apoyándose en medidas fiscales para mantener un crecimiento aceptable”. Este año, el Gobierno se ha fijado como objetivo un crecimiento del PIB de tan sólo el 5%, muy lejos de las vertiginosas cotas de décadas anteriores.

Además de tratar de fomentar sectores de mayor valor añadido, como las nuevas tecnologías, o las energías limpias, Pekín también está preparando un plan específico para sus compañías cotizadas. Según desveló la semana pasada la agencia Bloomberg, el Gobierno chino estudia inyectar 255.000 millones de euros en sus mercados de valores. El plan de las autoridades chinas consiste en movilizar unos miles de millones de yuanes desde cuentas extraterritoriales de empresas estatales chinas, como parte de un fondo de estabilización para comprar acciones en el país a través de Hong Kong.

Por ahora, estos planes gubernamentales no parecen convencer del todo a los inversores internacionales. En enero, retiraron 1.850 millones de euros de la Bolsa de Hong Kong, sumando así seis meses consecutivos de salida de recursos. Además, la inversión directa en China está en negativo por primera vez décadas. Esta métrica incluye a grandes multinacionales como Adidas o Mercedes Benz, que están sacando dinero del país.

Las grandes gestoras siguen mirando al mercado bursátil chino con cierto escepticismo. BlackRock, la mayor gestora del mundo, recomienda una inversión neutral en la renta variable china. En uno de sus últimos informes apunta que “las políticas fiscales y monetarias anunciadas podrían ayudar a estabilizar la actividad de las cotizadas, que cotizan muy baratas, pero el país se enfrenta a algunos riesgos estructurales como el envejecimiento de la población y la delicada situación geopolítica”. De hecho, una posible reelección de Donald Trump como presidente de Estados Unidos podría reactivar la guerra comercial, con nuevas sanciones y nuevos aranceles.

Ron Temple, estratega jefe de la firma Lazard, explicaba hace unos días en una conferencia en Madrid que “el crecimiento económico de China es probable que vuelva a defraudar, a pesar de todos los estímulos desplegados”. El experto recordaba que los indicadores de confianza del consumidor siguen hundidos y que los precios inmobiliarios son mucho más bajos de lo que dicen las estadísticas oficiales: “el 85% de los promotores está en quiebra, lo que hace que las familias tengan miedo de comprar una casa y que luego no se la entreguen”.

El año pasado, el comportamiento de la economía ya fue una decepción. Los expertos habían previsto que, con el fin de las restricciones por el Coronavirus, se reactivaría el consumo y los viajes en el país. Pero el efecto ha sido mucho menor del esperado. “Los ciudadanos chinos lo han pasado mal estos años, porque el apoyo público ha sido mínimo, y han tenido que tirar mucho de sus ahorros”, recuerda Temple.

El índice de Shangai cierra su peor semana en cinco años

El pánico se apoderó de los inversores chinos el viernes, cuando la Bolsa cerró en mínimos de cinco años ante las dudas sobre la evolución económica del país. Aunque no hubo ninguna noticia específica que desencadenara los números rojos, operadores de mercado hablan de algunas ventas forzadas de accionistas apalancados.

El índice CSI 300, que replica la evolución de las 300 principales acciones negociadas en la Bolsa de Shanghái y la de Shenzhen, cerró la semana con una pérdida del 4,6%, la mayor desde 2022. El índice de la Bolsa de Shanghái registró su peor semana desde 2018, con una caída del 6,3%.

Esta semana, la orden de liquidación de China Evergrande Group ha lastrado el ánimo de los inversores. También han caído como un jarro de agua fría las sanciones estadounidenses a algunas empresas, como la farmacéutica WuXi AppTec.

El año pasado, el índice Hang Seng cayó un 17%, pese a que Pekín ya había empezado a anunciar diversos paquetes de estímulos, algunos monetarios. Este año, la tónica no ha cambiado, y en enero el selectivo chino ha caído un 7,5%.

A pesar de los nubarrones, algunos gestores intentan ver los claros. Es el caso de Diogo Gomes, de UBS Asset Management. “Navegar por los ciclos de China en los últimos años ha sido difícil, pero vemos que se podrán encontrar algunas oportunidades en el convulso sector inmobiliario, las empresas estatales y las industrias que luchan contra el aumento de los costes de las materias primas”. A su juicio, este año va a ser más importante que nunca la selección estratégica de valores.

Los mercados acabaran dictando sentencia y dirán si en 2024 ha llegado al fin la ansiada recuperación del mercado bursátil chino.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días