El riesgo de recesión eleva a máximos el castigo a las ‘small caps’

El PER de los pequeños valores respecto a los grandes ofrece el mayor descuento desde finales de los 90

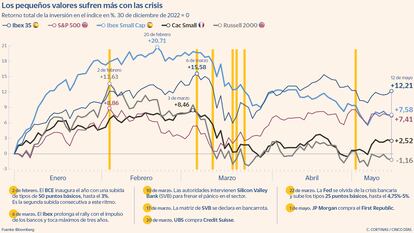

Cuando las cosas vienen mal dadas para la renta variable, los inversores apuestan por el tamaño y la liquidez de los valores más grandes frente a la volatilidad y la iliquidez de los small caps. 2022 no fue un buen año para las Bolsas en general y para los pequeños valores en particular. Mientras que el Ibex 35 perdió un 10% el año pasado, el Ibex que agrupa los 30 valores de menor capitalización del mercado cayó un 17%. Igual está ocurriendo en este ejercicio, mientras los índices de mayor capitalización acumulan en general rentabilidades de doble dígito, los de small caps rentan bastante menos.

El miedo a una recesión ha sido el principal lastre que ha provocado el castigo a los valores de menor capitalización en los últimos meses. “Las valoraciones de las small caps están en mínimos históricos si se comparan con las de los grandes valores y también cerca de mínimos en términos absolutos. En concreto, el PER (número de veces que el beneficio está contenido en el precio de la acción) de las empresas de pequeña capitalización respecto a las de gran capitalización registra el mayor descuento desde finales de los años noventa”, explica Álvaro Antón Luna, responsable de abrdn para Iberia.

El peor comportamiento en Bolsa de las pequeñas compañías respecto a las grandes también tiene que ver con la subida de los tipos. Joaquín Robles, analista de XTB, considera que “este progresivo y contundente aumento de los tipos ha afectado al comportamiento de las compañías de menor capitalización ya que por un lado les dificulta a la hora de expandirse o mantener sus negocios con unos tipos más altos y por el otro, porque el endurecimiento de las políticas monetarias también afecta al gasto de los consumidores y al sentimiento del mercado”.

Sin embargo, en momentos de recuperación de los mercados, las empresas small y midcaps suelen hacerlo mejor que los grandes ya que “estas empresas son más ágiles y tienen una cultura empresarial más emprendedora. Por lo tanto, tienden a tener un mejor perfil de crecimiento”, tal y como explica Don Fitzgerald, portfolio manager en la gestora de fondos DNCA, de Natixis IM. Entre sus aspectos positivos, el experto destaca que “sus directivos suelen ser también accionistas importantes, lo que contribuye a garantizar una mejor alineación de intereses entre accionistas y la dirección de las empresas”. Tras periodos de fuerte rentabilidad negativa, como 2008, 2010 y 2018, los pequeños valores no sólo han recuperado terreno, sino que posteriormente han superado la rentabilidad del mercado en general, añade.

Pablo García, director de Divancos-AlphaValue, se muestra en cambio más escéptico respecto a las small caps. “La gran pregunta es si realmente es sostenible la recuperación de los mercados en un entorno de clara desaceleración con una inflación persistente y cuando aún no hemos puesto fin al período de tipos altos. De hecho, la solidez del balance, y en muchos casos el tamaño, es relevante para defenderse en períodos de restricción crediticia, período al que vamos cuesta abajo y sin frenos”, defiende.

En esto coincide Robles, de XTB, para quien “aunque tradicionalmente es más probable que las empresas de menor capitalización toquen fondo antes que las de mayor tamaño, todavía es pronto para un cambio de tendencia. La economía podría enfrentarse en los próximos meses a una recesión y la clave estará en la profundidad de la caída. Dependerá de cuánto tiempo tarden en estabilizarse los precios y en bajar los tipos”.

Sergio Ávila, de IG, adiverte que “si el mercado comienza a recuperar en su conjunto (algo que no está ocurriendo todavía), estas compañías al haberse visto más penalizadas pueden tener un mayor potencial. Sin embargo, aún no le ha llegado su momento y es preferible tener en cartera compañías grandes con buenos fundamentos y estables que estas compañías pequeñas y medianas, que están más expuestas al riesgo de una crisis económica”.

Desde XTB puntualizan que “es muy complicado determinar cuándo es un buen momento para invertir en pequeños valores. Nos encontramos en un momento muy convulso, con los tipos subiendo y con una economía que está sufriendo los primeros impactos de este periodo de tipos altos e inflación”.

Valores líderes en su negocio y endeudamiento controlado

Selección. A la hora de elegir pequeños valores, los expertos recomiendan ser selectivos. César Sánchez-Grande, analista de Renta 4, busca “compañías de calidad, con negocios comprensibles, líderes en sus negocios y con niveles de endeudamiento controlados”. Algunos valores que cumplen esta premisa y que actualmente tienen en sus carteras son Ecoener, Talgo, Azkoyen, Dominion, Faes, Tubacex, Applus y Grenergy.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días