La gran banca impulsa su beneficio un 17% en el primer trimestre hasta casi los 6.700 millones

Las entidades nacionales apuntan a un 2024 histórico con unas ganancias disparadas en casi un 41% en el negocio en España

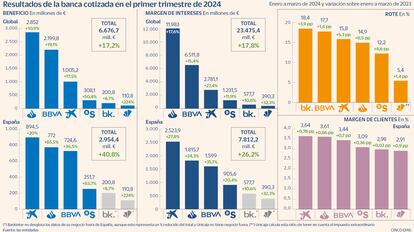

La gran banca española mantiene el pulso en el incremento de los beneficios. Tras un 2024 de récord, las seis entidades cotizadas —Banco Santander, BBVA, CaixaBank, Banco Sabadell, Bankinter y Unicaja— han superado las cifras anotadas entre enero y marzo del año anterior con creces. En concreto, de forma agregada han ganado 6.676,7 millones de euros, un 17,2% más que en el histórico 2023. Parecía difícil de superar un ejercicio tan redondo para el sector financiero por el impulso de los ingresos tras la abrupta subida de tipos del Banco Central Europeo (BCE) en su lucha contra la inflación. Sin embargo, ese techo parece que durará poco.

De los beneficios anotados por los grandes bancos, 2.954,4 millones de euros se cosecharon en España, casi un 41% más que entre enero y marzo del año pasado. Esta cifra supone casi la mitad del total de las ganancias registradas en el inicio del año (el resto viene de países como México, Brasil, Reino Unido o Estados Unidos).

El repunte en el mercado nacional todavía es notable, razón por la que el Gobierno decidió fijar un nuevo impuesto extraordinario, en principio temporal por dos años, pero luego prorrogado por un tercero y con el compromiso de hacerlo permanente. Falta por ver si en el rediseño hay alguna modificación para que tenga en cuenta el ciclo y no solo los ingresos anotados. En 2024, los seis bancos del Ibex abonan por este gravamen 1.478,6 millones, un 33% más que el ejercicio anterior.

Pese al avance de los últimos trimestres, la bombona de oxígeno de las alzas de tipos llega a su fin y el ritmo de crecimiento trimestral de los ingresos es positivo, pero en descenso. De hecho, si se mira solo el margen de interés en España, el crecimiento es de apenas un 2,5% de media. Esto se debe a que la cadena de transmisión de la política monetaria dictada en Fráncfort se demora unos 12 meses en trasladarse a los préstamos variables. De ahí que los bancos se sigan anotando subidas en el margen de intereses casi dos años después del inicio de las subidas de tipos, pero este efecto se agota. La única forma de ganar más margen la encuentran en la contención de los costes, principalmente el de los depósitos.

Por entidades que más beneficios han cosechado destaca el Santander: ganó 2.852 millones en los tres primeros meses del año, un 11% más. Tras superar en 2023 por primera vez la barrera simbólica de los 10.000 millones (alcanzó en el ejercicio los 11.076 millones de euros), ya apunta a un nuevo récord si nada se tuerce por el camino. Le sigue el BBVA, en una posición similar tras obtener unas ganancias en el primer trimestre de 2.199,8 millones, un 19,15% más que en el mismo periodo del año pasado.

Por detrás queda CaixaBank, la entidad con más volumen de negocio en España, donde concentra el grueso de su actividad. El grupo que preside José Ignacio Goirigolzarri ganó 1.005,2 millones en el primer trimestre, un 17,5% más. Le sigue el Sabadell, que se anotó en el inicio del año unos beneficios de 308,1 millones, un 50,4% más que en esos meses de 2023. Por último quedan Bankinter, que ganó 200,8 millones, un 8,7% más, y Unicaja, que es la que más ha elevado sus ganancias: un 224% hasta los 110,8 millones.

Más ingresos y mejor rentabilidad

El crecimiento se sustenta en la mayor generación de ingresos, principalmente por la vía del margen de intereses. De forma agregada creció un 17,8% hasta los 23.475,4 millones de euros. Las comisiones netas también crecen a doble dígito: +10% hasta los 6.663,9 millones.

Estos son los dos guarismos con los que se calcula el impuesto extraordinario al sector en España, solo por lo anotado en el país. Si se fija la mirada en los guarismos del territorio nacional, el beneficio escaló a los 2.954,4 millones citados anteriormente (+40,8%), el margen de intereses se situó en los 7.812,2 millones tras crecer un 26,2%, mientras que las comisiones netas retrocedieron de forma tímida (un 0,72% menos, hasta los 2.740,2 millones). De seguir así, el pago del gravamen en 2025 volverá a repuntar con fuerza. “El margen de intereses va a mejorar en la segunda parte de 2024 y el beneficio debería aumentar en el año”, avanzó César González-Bueno, consejero delegado del Sabadell, la semana pasada.

Una de las métricas más relevantes para el sector financiero y donde se refleja la buena evolución de los ingresos, acompañada por la contención de los costes, es la ratio de eficiencia. Los expertos consideran que un banco es rentable cuando baja este guarismo del 50%, un objetivo que han logrado los seis grupos cotizados nacionales. Destaca Bankinter, que acabó marzo con una eficiencia del 35,26%. Le sigue CaixaBank (40,3%), BBVA (41,2%) y el Santander (42,6%).

El margen de la clientela toca techo

Otra forma de medir el avance anotado por el sector financiero se encuentra en el margen de la clientela —lo que gana por cada usuario si al rendimiento del crédito se le resta el coste de los depósitos—, una métrica que parece haber tocado techo. “Pensamos que el máximo en España ya se ha alcanzado en este primer trimestre”, avanzó Onur Genç, consejero delegado de BBVA, este lunes durante la presentación de resultados.

Si se miran los guarismos de la gran banca española, la entidad que se ha anotado un mayor diferencial en el país es CaixaBank (3,64%), seguido muy de cerca por el Santander (3,61%). Tras ellos quedan el BBVA (3,44%) y el Sabadell (3,09%), ambos también por encima de la barrera del 3%. Cerca, pero por debajo, se situaron Bankinter (2,98%) y Unicaja (2,91%). “Vamos a intentar que la caída del margen de clientes sea lo menor posible”, aseguró hace dos semanas Gloria Ortiz, consejera delegada de Bankinter, en la presentación de resultados del banco.

En términos de rentabilidad, el retorno sobre el capital tangible (ROTE) mejoró a cierre de marzo en todos los casos y se sitúa de media algo por encima del 14%. Eso sí, el repunte ha sido muy dispar entre las entidades. Los que más avanzaron en esta rentabilidad fueron CaixaBank (escaló hasta el 15,8%, 5,3 puntos porcentuales más que un año antes) y el Sabadell (llegó al 12,2%, una mejora de 4,6 puntos). Pese a ello, no son los que cerraron marzo con un ROTE más elevado: les superan Bankinter (18,4%) y el BBVA (17,7%). El Santander, por su parte, lo elevó ligeramente (0,55 puntos hasta el 14,9%). Y Unicaja queda rezagado, aunque también mejorando en este sentido: alcanzó un ROTE del 5,4%, 1,4 puntos por encima de lo anotado en marzo del año pasado.

Por último, en términos de solvencia, las seis entidades superaron la barrera del 12% a partir de la que el mercado considera que existe exceso de capital. La que lo hizo con más fuerza fue Unicaja, que alcanzó a cierre de marzo el 14,5% en la ratio de CET1 fully loaded, el capital de máxima calidad. Y si se fija la mirada en el exceso, hay tres grupos con un capital sobrante notable: BBVA (algo más de 3.100 millones), el Santander (unos 1.650 millones) y el Sabadell (algo más de 1.000 millones de euros), lo que les sitúa en una posición holgada y con capacidad para otear incluso oportunidades de mercado.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días