Las nuevas cuotas que pagan los autónomos en 2023: de 234,5 a 510 euros al mes

Ayer entró en vigor el nuevo sistema de cotización por ingresos reales de los trabajadores por cuenta propia, que podrán cambiar su base de cotización seis veces al año

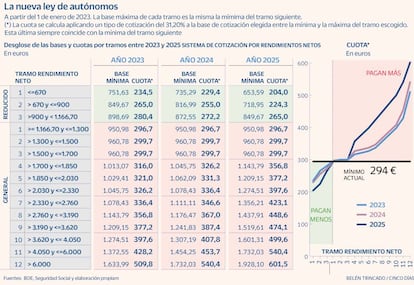

Con la llegada del nuevo año ha entrado en vigor el nuevo sistema de cotizaciones de los trabajadores autónomos, que les obligará a hacer una estimación de cuáles serán sus ingresos reales a lo largo del año y, en función de dicha estimación, elegir uno de los 15 nuevos tramos de rendimientos netos para encuadrarse. Dentro de cada uno de esos tramos --que oscilan entre los 670 euros o menos y los 6.000 euros o más al mes-- se elgirá la base de cotización, a la que se aplicará el porcentaje del tipo de cotización, lo que determinará la cuota mensual a pagar. Por tanto, dichas aportaciones de los autónomos a la Seguridad Social en 2023 variarán desde los 234,5 a los 510 euros al mes (ver tabla). Según este nuevo sistema, todos los que declaren rendimientos netos inferiores a 1.300 euros mensuales pagarán una cuota inferior a la que venían pagando el año pasado (294 euros al mes).

Así, todos los trabajadores autónomos deberán comunicar al sistema sus rendimientos netos estimados y podrán modificar dicha comunicación cada dos meses y hasta en seis ocasiones a lo largo de cada ejercicio, en previsión de la oscilación de facturación que prevean obtener en los distintos meses. Al año siguiente, y en función de los rendimientos netos anuales aportados por la Agencia Tributaria y las Haciendas forales, la Seguridad Social hará una regularización de las cuotas abonadas, haciendo una liquidación que determinará si lo pagado es lo correcto o el autónomo debe recibir de oficio una devolución o, por el contrario, pagar más.

En términos prácticos, si el autonomo ya estaba dado de alta con fecha a 1 de enero 2023 y ya cotizaba según sus ingresos (algo muy poco habitual que apenas hacía uno de cada diez trabajadores del colectivo) deberá realizar la comunicación de rendimientos antes del 31 de octubre del 2023, a través del servicio Modifica tus datos de trabajo autónomo. Si bien si el trabajador debe comunicar un cambio de base de cotización porque sus rendimientos supongan una base de cotización diferente a aquella por la que venía cotizando --algo que ocurrirá en la inmensa mayoría de los casos-- deberá comunicar su previsión de rendimientos netos anuales, en promedio mensual, antes del próximo 28 de febrero con la finalidad de que no se tenga que realizar posteriormente ninguna regularización de cuotas.

No obstante, se permitirá a los autónomos que en diciembre de 2022 estén cotizando por una base mayor a la que determinan sus rendimientos netos, permanecer en esa base si así lo desean, para generar así mayores derechos de pensión y otras prestaciones.

Pero ¿cómo se calcula nueva cuota a pagar? El trabajador debe estimar sus rendimientos netos y ubicarse en uno de los 15 tramos. Una vez escogido un tramo, tendrá que elegir la base entre la mínima y la máxima (esta última siempre coincide con la base mínima del tramo siguiente). Y a esa base deberá aplicarle un tipo de cotización que este año será del 31,20%, según lo estipulado por la ley. Este porcentaje, no se modifica anualmente, por lo que servirá para calcular las cuotas de los dos próximos años si no existe ningún cambio.

Según esto, la siguiente pregunta que surge es cómo determinar los rendimientos netos. Debido a la existencia de las futuras regulaciones anuales antes citadas, el criterio de la Agencia Tributaria será el que determine qué gastos pueden ser deducibles y cuáles no para establecer los rendimientos netos. Si bien, la norma, que se publicó en el Boletín Oficial del Estado (BOE) el pasado 26 de julio, ya establece una deducción por gastos genéricos del 7% para autónomos particulares y del 3% para aquellos trabajadores por cuenta propia societarios. No se considerará gasto deducible, sin embargo, el pago de la propia cuota de autónomos, como sí ocurre en otros países europeos.

Otra de las novedades de este sistema es que, dado que la cuota de autónomos se paga desde la fecha del inicio de la actividad o desde la fecha de efectos del alta, para aquellos trabajadores que no estén todo el año en alta, podrán elegir la fecha de alta 3 veces al año. El resto de las altas tendrán efectos el primer día del mes en el que se inicie la actividad. Y la cuota se cargará en la cuenta bancaria facilitada al sistema el último día hábil de cada mes.

Asimismo, la conocida hasta ahora como tarifa plana, pasa a denominarse "cuota reducida" y será de 80 euros para los nuevos autónomos, durante los primeros 12 meses de actividad y se podrá prorrogar otros 12 meses si el trabajador por cuenta propia registra ingresos inferiores al salario mínimo interprofesional (SMI).

Para poder hacer una estimación de los ingresos, la Seguridad Social ha puesto a disposición de este colectivo un simulador, que ayudará a determinar el tramo de rendimientos netos y, en cada caso, la cuota mensual a ingresar. Además, desde la Tesorería de la Seguridad Social aseguran que todos y cada uno de los trámites (altas, bajas, elección de tramo y cuota y modificaciones de todos ellos o de otros datos) podrán hacerse de manera telemática, incluso desde el móvil.

Dicho todo esto, el acuerdo al que llegaron el Gobierno y las asociaciones de autónomos en la pasada primavera, determina los tramos y cuotas a pagar también en 2024 y 2025, si bien entonces el Gobierno deberá estudiar los efectos del nuevo sistema y acordar cómo sigue su implantación.

Nueva sobrecotización para pensiones

El nuevo modelo de cotización de los autónomos no es la única novedad en materia de cotizaciones a la Seguridad Social. Desde el 1 de enero se activa el Mecanismo de Equidad Intergeneracional (MEI), pactado en la primera fase de la reforma de pensiones, por el que empresas y trabajadores cotizan un 0,6% más por contingencias comunes a la Seguridad Social (0,5% a cargo del empresario y 0,1% empleado hasta 2032). Así, dicha cotización pasa a ser desde el domingo pasado del 28,90% (24,10% a cargo de la empresa y 4,80% a cargo del trabajador). Los autónomos asumen todo el 0,6% y su tipo se sitúa en el 28,9%.