Opciones para el inversor conservador en tiempos inciertos

Los gestores recomiendan apostar por la deuda híbrida de bancos, por los fondos de renta fija activos y de corta duración

Una pandemia mal curada, una guerra en ciernes, una inflación disparada y unos bancos centrales que ya están retirando sus políticas monetarias expansivas. El panorama pinta difícil. Pero más si cabe para los inversores más conservadores. En otros tiempos, siempre tenían la opción de dejar el dinero en el banco con un tipo de interés del 5%, o buscar fondos que invirtieran en renta fija y le proporcionasen un retorno anual de entre el 4% y el 7%. Pero ese mundo ya no existe.

Hoy por hoy los perfiles más cautos tienen que buscar alternativas a la tradicional inversión en imposiciones a plazo fijo o deuda pública. Todas las casas de análisis coinciden en el mismo diagnóstico: invertir en bonos soberanos de países desarrollados va a ser una ruina durante los próximos años.

Diego Fernández Elices es el director de inversiones de A&G Banca Privada, una firma que tiene 11.600 millones de activos bajo gestión. “Nuestra apuesta principal sigue siendo la Bolsa. Pero para aquellos inversores más cautos hay algunas alternativas a la deuda soberana. Eso sí, lo más importante es diversificar estrategias”, apunta.

Entre las recomendaciones de A&G para este segmento conservador, destaca la deuda subordinada financiera y los bonos emergentes asiáticos. “Además, creemos que es muy importante apostar por gestores de renta fija muy activos, que sepan jugar en este mercado tan difícil, con un enfoque flexible y dinámico para aprovechar las pocas oportunidades que vayan surgiendo”, explica Fernández Elices.

El fiasco de las coberturas

Bitcóin. Los principales defensores de la inversión a través de monedas virtuales, como el bitcóin o el Ethereum habían pronosticado que tendrían un comportamiento ajeno a la evolución de los activos financieros tradicionales. Sin embargo “lo de tener criptomonedas para proteger a tu patrimonio y diversificar, no parece que esté funcionando”, explica Rafael Romero, director de Abante Asesores en Málaga. “Las monedas virtuales cada vez están más correlacionadascon la tecnología cotizada, especialmente con las compañías menos rentables”.

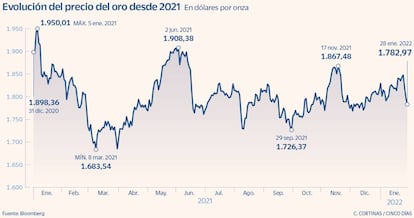

Metales preciosos. La inversión en oro y plata había sido siempre la fórmula más socorrida donde dejar el dinero cuando las perspectivas de la Bolsa y de los bonos eran muy malas. Sin embargo, cada vez está menos claro. Al inicio de la pandemia, en el primer trimestre de 2020, sí que es cierto que la cotización del oro subió con fuerza, hasta tocar máximos históricos en el verano de 2020. Pero desde entonces ha estado cayendo de forma clara. La plata también vivió un repunte hasta el verano pasado (sin tocar máximos históricos), pero lleva meses cayendo. Algunos inversores señalaron al platino, que se revalorizó un 80% desde los mínimos de marzo de 2020, pero ahora también está a la baja.

Uno de los equipos más especializados en renta fija de España es el de Bestinver, proveniente de Mutuactivos. Joaquín Álvarez Borrás es gestor de bonos de la firma. “En 2021 hemos podido lidiar muy bien con la situación de mercado. El fondo Bestinver Renta se revalorizó un 0,9%, cuando la mayoría de fondos de la categoría registró pérdidas”, explica. ¿Cómo lo han conseguido? En primer lugar, contratando coberturas específicas para proteger el fondo de posibles subidas de tipos. Y en segundo lugar, “con un análisis muy exhaustivo de los emisores y los bonos que incorporamos a la cartera”. Una de sus últimas apuestas han sido los bonos híbridos emitidos por entidades fiancieras, como Ibercaja o Kutxabank.

Para Fernández Elices, de A&G Banca Privada, también sería óptimo en este entorno dedicar una parte de la cartera a activos alternativos a la Bolsa y los bonos. Por ejemplo, con fondos de capital riesgo que invierten en compañías no cotizadas o fondos de deuda privada. Antes este tipo de activos estaban muy limitados para inversores particulares, pero cada vez van reduciéndose más los importes mínimos de inversión. Eso sí, se trata de vehículos ilíquidos. Esto es, que la inversión no se puede recuperar hasta que no pasan seis o siete años.

Rafael Ximénez de Embún es el máximo responsable en España de la gestora estadounidense Muzinich, especializada en renta fija. “Estamos recomendando a nuestros clientes favorecer los fondos con duraciones cortas, para exponerse menos al efecto de subidas de tipos. También hemos visto subir mucho la demanda de nuestros fondos alternativos, sobre todo los de deuda privada”. Este tipo de fondos se dedican a prestar dinero directamente a compañías, haciendo la labor tradicional de la banca. Al igual que el capital riesgo, son vehículos ilíquidos, que exigen mantener el dinero durante varios años. Pero la prima de iliquidez hace que acabe compensando la inversión. “Este tipo de inversiones se descorrelacionan de la evolución de los mercados de bonos y acciones y reducen la volatilidad de la cartera”, apunta Ximénez de Embún.

Otra de las opciones para los inversores más conservadores es buscar estrategias alternativas dentro de los fondos de inversión convencionales. “Hay fondos que se dedican a comprar unos activos al tiempo que hacen apuestas bajistas sobre otros. El efecto final es que el vehículo puede dar rentabilidad con independencia del mercado si está bien gestionado. La situación actual puede ser atractiva para este tipo de fondos”, reflexiona Fernández Elices.

Algunos gestores como Hernán Cortés de Olea Gestión o Klaus Kaldemorgen, de DWS, también han optado por introducir oro en sus carteras. “El año pasado no funcionó especialmente bien, pero creemos que es un activo que nos protege ante las subidas de tipos y una inflación persistente”.