La trampa de la deuda, al acecho del futuro de las economías

El discurso general fía a la confianza el sostenimiento del sistema La seguridad en la deuda se genera a golpe de impresión de dinero

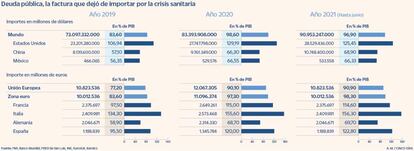

Los análisis sobre el tema tienden a coincidir. Mientras haya confianza, la abultada deuda en la que han incurrido numerosos países a lo largo y ancho del mundo no será un problema. Pero una vez alcanzado este punto de acuerdo, apresuradamente se mete el debate debajo de una alfombra cada vez más abultada y se tiende a pensar que con eso basta. Y que seguirá bastando a medida que pase el tiempo. En medio de tambores de subidas de tipos en EE UU y con el fantasma de la inflación atenazando a los bancos centrales, cabe preguntarse qué pasará ahora con la deuda. Si de verdad hay que preocuparse o no. Es un problema que ya estaba presente en el pasado, pero que tras los enormes esfuerzos económicos para paliar los efectos del Covid, es todavía más grande (ver gráfico).

Durante la parálisis económica más súbita que se recuerda, los Estados vieron frenados sus ingresos ante el parón de la demanda que aparejaron los confinamientos. Los gastos siguieron fluyendo, aumentando con ello el déficit y, por tanto, la deuda. “Hay una parte buena y una parte mala”, distingue Pedro del Pozo, director de inversiones financieras en Mutualidad de la Abogacía. “Es evidente que con los déficits que se han generado a raíz del Covid la deuda pública crece. Por tanto, entra dentro de lo razonable que un país como España haya pasado de un 100% de deuda sobre el PIB a un 120%. Es explicable. La parte positiva es que los tipos de interés están bajos y en consecuencia el coste de estar endeudado es menor”, comenta al respecto del apartado de noticias positivas.

En el lado negativo, Del Pozo recuerda el precio de la deuda. “La deuda objetivamente es mala, pero la pública tiene, sobre todo, dos problemas. Resta capacidad de crecimiento a largo plazo. Al final del día, el Estado dedica más recursos al servicio de la deuda y por consiguiente tiene menos para hacer inversión pública. Ese es un problema estructural de la deuda. El segundo problema es que cualquier Estado tiene que hacer lo posible para estar a buenas con quien cuida de su deuda; en el caso español, un caso paradigmático, es estar a buenas con Europa”. De esta forma, una elevada deuda hipoteca el crecimiento futuro y convierte a los países en dependientes de sus acreedores. Esto es entregar soberanía a cambio de financiación.

Sistema en shock

Europa esperaba retomar la senda del control de la deuda en 2023, pero a finales de noviembre del año pasado, se empezó a hablar de la imposibilidad de hacerlo. La norma europea fija que los Estados deberían tender a que la deuda no supere el 60% del PIB, pero con países como España o Italia más que duplicando ese porcentaje, algunas autoridades, como por ejemplo el Consejo Fiscal Europeo, clamaron a favor de levantar la mano ante el peligro de que esa austeridad desatara una crisis económica. En lugar de aplicar la norma en su forma actual, proponen hacer “trajes a medida” para cada país en función de sus circunstancias.

Por lo tanto, la situación de la deuda impide volver a la normalidad económica, al menos por el momento, y aleja a los Gobiernos de las normas de estabilidad y a los bancos centrales de la normalización económica.

Peligroso aliado

En este contexto, entra en juego la palabra estrella a ojos de Pedro Del Pozo: inflación. En la opinión del experto, el plan de los Gobiernos y de los bancos centrales pasa por usar la inflación para poder afrontar unos volúmenes de deuda hoy por hoy inafrontables.

“De la deuda de la Segunda Guerra Mundial salimos con tipos reales negativos. Es decir, con inflaciones muy altas y tipos de interés muy bajos. La inflación va devaluando la deuda y yo creo que es lo que tienen en mente los bancos centrales como mínimo los próximos años. El plan pasa por aguantar la inflación por encima de lo que la soportarían en otros momentos con tipos bajos, y eso significa que los montantes de deuda astronómicos serán menos astronómicos en unos años. Es un problema, pero, digamos, uno no letal a día de hoy”, explica.

No obstante, además de la pérdida de poder adquisitivo para la población, quedando especialmente afectada la parte menos favorecida de la misma, se corre el riesgo de entrar en un círculo vicioso capaz de poner en peligro al sistema.

Antonio Pedraza, presidente de la Comisión Financiera del Consejo General de Economistas de España, ilustra las dos caras de la inflación y su riesgo para los endeudados. “La inflación por una parte es una bendición para los endeudados porque le quita valor a lo que deben. Por otra parte, a medio plazo la inflación lo que puede producir es una subida de los tipos de interés. Son los dos elementos que se contraponen. A corto plazo corroe la deuda, sin embargo, a medio plazo puede tener ese efecto de encarecer la deuda siempre que se traslade la inflación a los tipos de interés”. En otras palabras, en un contexto de inflación alta, prestar dinero a cambio de bajos intereses se hace aún menos rentable y, por ende, menos interesante desde el punto de vista inversor. A cambio de prestar su dinero, los inversores empiezan a pedir más dinero, elevando así los intereses.

¿Qué puede pasar?

La cuestión clave sobre la deuda estará en si los intereses que se piden a cambio de prestar a los países subirán y, sobre todo, en cuánto lo harán. A mayores intereses, menos recursos para otras partidas como los gastos sociales y más difícil conseguir financiación. Pedraza detalla que desde su institución coinciden con la visión del BCE al respecto de la inflación. Es decir, esperan que para finales de primavera, una probable ralentización económica contribuya a frenar la inflación. “Creemos que la inflación estará controlada y el peligro residirá en llegar a la conocida como inflación de segunda generación. Esto es cuando un alza en los salarios se traslada a los precios”. El experto economista descarta que suceda, dado que las alzas salariales se han mantenido por debajo de la inflación, tal y como pidió el BCE.

Tanto Del Pozo como Pedraza estiman que cabe esperar alzas en los rendimientos del mercado de deuda y el experto de Mutualidad de la Abogacía recomienda máxima cautela a los inversores respecto a la compra de deuda. Esto tendría como efecto un mayor coste para los países altamente endeudados como puede ser el caso de España.

Sobre si la deuda es sostenible o no, hay matices entre ambos expertos. “Una deuda del 100% del producto interior bruto objetivamente es insostenible. Lo que la hace sostenible en el caso europeo es que hay una institución que tiene literalmente la máquina de dinero y la está comprando. Mientras eso pase, la deuda será no sé si sostenible, pero sí manejable”, argumenta Del Pozo.

“La deuda de los italianos ronda el 170% y la de los japoneses está por encima del 200% y no ha pasado nada. El tema es la capacidad para financiarla, que la economía crezca lo suficiente y que no suponga un coste inasumible que absorba demasiado de otras partidas para que haya posibilidades de invertir. El volumen de la deuda es relativo, lo importante es que haya capacidad para pagarla y ahora para reducirla. La capacidad para reducirla está ligada al control del déficit”, concluye Pedraza.

Más allá de la incertidumbre, se atisba que sucederá a ciencia cierta en el futuro. Ya sea soportando una inflación mayor al alza salarial o a través de recibir menos servicios públicos o subidas de impuestos, la deuda la pagarán de su bolsillo los ciudadanos.

Vivir en un mundo ficticio

Analgésicos

A cambio de salir de la intensa crisis, el precio a pagar no es otro que el de seguir viviendo en un mundo económico ficticio. “Al mercado en general lo hemos acostumbrado a los analgésicos. Los bancos centrales les han saturado de ellos porque es mucho más difícil llevar a cabo medidas drásticas o de reforma, pero en cambio dar analgésicos por la vía monetaria o por la fiscal es mucho más fácil, y ya hemos visto fruto de esto cosas rarísimas”, dice Pedro del Pozo. “Salen buenos datos económicos y el mercado se hunde porque quizás se vayan a dar menos ayudas. El grado de dependencia de los mercados con los estímulos es brutal. El principal riesgo para mí en 2022, más allá de cualquier cisne negro que pueda aparecer, es el de que los bancos centrales no telegrafíen correctamente el proceso de retirada de estímulos. Es decir, que el mercado no esté contento por el fin de los estímulos monetarios”.

Cuenta atrás

Antonio Pedraza sostiene que la vuelta a la realidad es cuestión de tiempo. “Tarde o temprano el endurecimiento del banco central se tiene que producir. Lo que está haciendo este fluir de liquidez tan elevado es que la valoración de los activos no sea real. Esto se tiene que asentar de una forma definitiva porque estamos hablando de una política de pandemia y de pospandemia. La normalización de la política monetaria tiene que llegar a producirse”, opina el economista. “El único tema es que exigirá su tiempo para que en un momento tan delicado como el que atravesamos no ponga en peligro el crecimiento. La normalización es ineludible. El exceso de liquidez hace que los precios de los mercados no sean representativos. Lo que se pretende es que cuando se produzca esa normalización, no produzca una hecatombe mayor, como ya ha pasado con anterioridad”.