El mercado espera más pagos de dividendos de la banca pese a la vigilancia del BCE

Prevé más recompras de acciones y lo ve como una opción para Santander Los resultados mejoran la visión de los analistas

La decisión del BCE de finales de julio era la esperada. Los bancos podrán retomar su retribución al accionista en octubre ya sin las restricciones que impuso la pandemia, aunque siempre con el visto bueno del supervisor en cada caso. Las entidades financieras europeas ya aprovecharon la presentación de resultados del segundo trimestre para avanzar su compromiso ante los accionistas de recuperar la retribución previa a la crisis y en muchos casos para recuperar además el tiempo perdido y entregar los pagos retenidos a cuenta de 2019 y 2020, ya sea vía dividendos o recompra de acciones.

Pero las cuentas trimestrales de los bancos europeos han sido superiores a lo esperado y en el mercado ha comenzado a fraguar la idea de que el sector financiero europeo tiene margen para mejorar la retribución al accionista. “Esperamos que la banca europea se ponga al día con los dividendos no pagados correspondientes a 2019 y 2020, además de prever dividendos y recompra de acciones en 2021, lo que implica que hay amplio margen para los pagos”, asegura Goldman Sachs en un informe publicado este mes, con posterioridad a la campaña de resultados.

En opinión del banco estadounidense, “el consenso de mercado sobre dividendos es demasiado reducido”. Y argumenta que a la vista de que los resultados han batido previsiones, “hay un margen claro al alza para las estimaciones de consenso, y por tanto para los dividendos”.

En Bank of America han elevado recientemente su estimación de beneficios antes de impuestos para la banca europea este año un 16%. Frente a lo que la firma estadounidense preveía en enero para el conjunto del ejercicio, la nueva estimación de beneficios supone un incremento del 33% en lo que va de año. “Anticipamos que los bancos realizarán recompras de acciones, distribuirán parte de las reservas acumuladas durante los ejercicios de 2019 y 2020 en el cuarto trimestre de este año”, añade la entidad.

La firma estadounidense calcula unos pagos a partir del 1 de octubre, fecha final del veto del BCE, de 60.000 millones de euros, “lo que debería traer de vuelta a la banca al inversor menos especializado”. “Puede tomar un tiempo a los inversores reponerse de la restricción al pago de dividendos en la banca, pero la normalización está ahora al alcance de la mano”, añaden en Bank of America.

Esa expectativa de dividendos ha impulsado con claridad al sector en Bolsa desde finales de julio. El sectorial europeo de banca acumuló un alza del 7,4% en las tres semanas posteriores a que el BCE eliminara el veto, si bien en las últimas semanas ha corregido posiciones ante el renovado temor del mercado a un freno en la economía global, que está castigando en especial a los valores más cíclicos. De hecho, y aunque la recuperación económica se consolida, el propio BCE recordó la semana pasada al sector que no baje la guardia y que no libere provisiones demasiado pronto. Y, por supuesto, que mantenga la prudencia en el pago de dividendos.

Banca española

Frente a las expectativas de parte del mercado, en el sector la mayoría de las políticas de remuneración al accionista han sido contenidas. El mensaje mayoritario ha sido el regreso a los pagos que eran habituales antes de la pandemia, sin más alegrías. Y los bancos españoles no aparecen entre los grandes candidatos a mejorar sus dividendos más allá de lo anunciado.

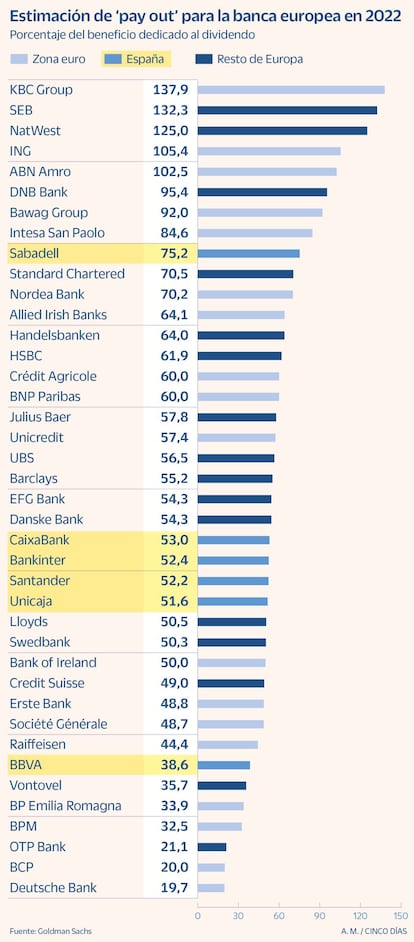

Santander prevé regresar a un pay-out (porcentaje del beneficio dedicado al dividendo) del 50% y en el mercado no se descarta que, por primera vez, pueda recurrir a la recompra de acciones para cumplir su objetivo. “

Es una opción para el banco. Tiene una ratio de capital del 11,8% y ha batido previsiones”, señala un analista de banca. Desde Renta 4, Nuria Álvarez añade que “el entorno puede dar pie a esa recompra de acciones. Es una fórmula muy habitual en EE UU, aunque el BCE seguirá muy vigilante con la retribución al accionista”. BBVA, con un exceso de capital evidente tras la venta de su negocio en EE UU, sí hará una recompra de títulos por más de 3.000 millones de euros que aun así deja una posición de solvencia todavía holgada, según destacan los analistas.

Los bancos mejor posicionados

Exceso de capital. Los bancos con mayores expectativas de reparto de dividendo son precisamente aquellos con más holgura de capital. Entre los de la zona euro, Goldman Sachs sitúa a Nordea, el austríaco Bawag Group e ING como los bancos que realizarán los mayores pagos a sus accionistas en 2021, de alrededor del 19%, 16% y 13% de su capitalización bursátil, respectivamente. ING anunció que pagará 3.620 millones en dividendos en octubre, correspondientes a 2020 y 2021 y además entregará otros 1.740 millones adicionales correspondientes al pago retenido por los beneficios de 2019.

Británicos y nórdicos. Bank of America por su parte destaca a los bancos del Benelux, Francia, BBVA y Nordea como las entidades que van a hacer destacadas recompras de acciones, al igual que los británicos Barclays, NatWest y Standard Chartered, a los que tiene con recomendación de compra. Santander, alejado de los primeros puestos de Europa en cuanto a ratios de capital, también recibe la recomendación de compra de Credit Suisse y Goldman Sachs. Este último cree que, junto a BNP Paribas, es una clara opción de compra tras resultados.