Las claves para gestionar el dinero después de la jubilación

No hay por qué renunciar a productos con cierta componente de riesgo

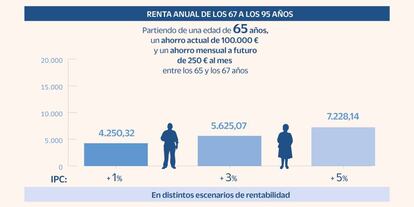

Complemento a la pensión. De acuerdo con los cálculos de Abante Asesores, una persona que haya acumulado un patrimonio financiero de 100.000 euros a los 67 años podría convertirlos en una renta anual de 7.228 euros, hasta los 95 años, siempre que los invirtiera en fondos que rentaran la inflación más 5%. Si solo fuera la inflación más un 1% la renta quedaría en 4.250 euros al año. Si se dejaran en una cuenta corriente serían menos de 300 euros al mes.

Fiscalidad. Tras la jubilación, la cuestión de los impuestos de los productos de inversión se vuelve más importante, si cabe. Javier Turrado, de Bankinter, considera que el producto que mejor se adapta a las necesidades de una persona mayor de 65 años es el fondo de inversión porque “reúne las mejores condiciones financiero-fiscales”. El dinero acumulado en este vehículo no tiene que tributar hasta que no se vende la participación. Mientras tanto, se puede cambiar de fondo, de gestora, de tipo de activo, sin ningún peaje fiscal. Además, también puede considerarse el producto para dejarlo en herencia, puesto que los herederos no tendrán que tributar por las plusvalías previamente generadas.

Renta vitalicia. Los mayores de 65 años que tengan una vivienda en propiedad y quieran convertirla en una renta vitalicia tienen importantes ventajas fiscales, puesto que la plusvalía está exenta. También ocurre para ventas de la nuda propiedad de un inmueble, un fondo o la licencia de un taxi. Por ejemplo, una venta de un activo valorado en 100.000 euros para una persona de 70 años se puede convertir en una renta vitalicia de 213 euros.

Cómo llegar a disponer de 1.000 euros extra para completar la pensión

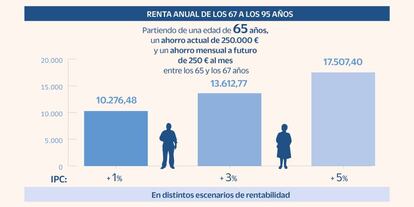

¿Cuánto dinero hay que tener ahorrado para poder disfrutar de una renta mensual de más de 1.000 euros al mes? De acuerdo con los cálculos de planificación financiera realizados por Abante Asesores, la cifra estaría cerca de los 250.000 euros. Con este patrimonio financiero, si lo mantuviéramos invertido entre los 67 y los 95 años en un producto que lograra una rentabilidad que superara a la inflación en 3 puntos se podría conseguir un complemento a la pensión de unos 1.135 euros al mes. Si la rentabilidad fuera algo mayor, de inflación más 5%, esa renta podría estar cerca de los 1.500 euros al mes.

Este importe de 250.000 euros parece alto, pero hay que recordar que en las generaciones anteriores muchos trabajadores se jubilaban siendo propietarios de una segunda residencia o unos locales comerciales, para apoyar su pensión pública. La clave es empezar a ahorrar pronto. Una persona de 30 años que ahorrara 150 euros al mes hasta los 67 con una rentabilidad anual del 6% podría alcanzar ese objetivo.

Inflación. La importancia de invertir incluso después de la edad de jubilación está estrechamente ligada a la subida de precios. “Hay que recordar que desde el año 2000 el coste de la vida ha aumentado un 40% en España, si alguien hubiera dejado sus ahorros sin tocar en la cuenta corriente habría perdido casi la mitad de su poder adquisitivo”, apunta Javier Turrado Alonso, director del área comercial de Bankinter Gestión de Activos.

Planes de pensiones. Cuando el dinero acumulado para la jubilación está mayoritariamente concentrado en un plan de pensiones hay que ser especialmente cuidadoso con el rescate. Este puede ser total o parcial, y siempre tendrá la consideración de una renta del trabajo en el IRPF, por lo que hay que evitar rescatar de golpe mucho dinero. Los expertos recomiendan que si es necesario se reembolsen antes otros productos. Además, cumplidos los 65 años ya no se pueden hacer aportaciones extras a los planes de pensiones.

Gestión de la liquidez. Turrado recomienda que en caso de que la persona reciba algún tipo de inyección extra de dinero (una indemnización o una herencia, por ejemplo), busque un fondo de inversión donde el dinero vaya generando alguna rentabilidad. Una vía sencilla es tener un fondo de renta fija a ultra corto plazo, que tienen una gran seguridad para guardar el dinero a medio plazo, y luego otro fondo que tenga más Bolsa. “Incluso se puede reservar una tercera pata, con un 10% del patrimonio, para fondos temáticos y más especializados”, apunta.