Así impacta en valoración y beneficios el recorte a las seis grandes eléctricas

Endesa es la más afectada, seguida en segundo término por Iberdrola

La amenaza de un cambio normativo está latente en las cotizaciones de las compañías eléctricas, un sector fuertemente regulado. Y en esta semana se ha puesto de relieve con la decisión del Gobierno de penalizar la producción energética de las instalaciones previas a 2005, en especial hidráulica y nuclear, con el fin de recortar el beneficio que perciben cuando el precio mayorista del sistema eléctrico aumenta.

Así, la fuerte subida del precio del gas y de los derechos del CO2 ha propiciado un incremento del precio de la electricidad que también favorece a las energías que no emiten gases contaminantes y contra lo que el Gobierno ha redactado un anteproyecto de ley, ahora en fase de consultas.

La compañía más afectada por la medida es Endesa y en segundo término, Iberdrola. Pero supondrá una merma de beneficios para todo el sector, incluidas Naturgy, Acciona, EDP y Enel, accionista de control de Endesa con el 70% del capital.

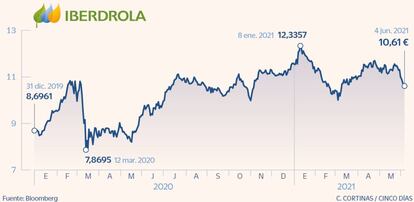

Iberdrola: Un impacto en beneficios que salpica al conjunto del Ibex

Lo que sucede en la cotización de Iberdrola tiene una repercusión inmediata en el Ibex. La eléctrica es el valor con más peso en el selectivo español, del 14%, por delante de Santander o Inditex, la líder indiscutible por capitalización. De hecho, la caída en Bolsa de casi el 6% de Iberdrola en la semana tiene mucho que ver en que el Ibex la haya cerrado con un retroceso del 1,48%.Tras el retroceso en Bolsa, el valor ya habría recogido el impacto del cambio regulatorio anunciado por el Gobierno. Más aún teniendo en cuenta que lo probable es que no se pueda aplicar hasta 2022, según apuntan en Banco Sabadell. En Goldman Sachs calculan un impacto de la medida sobre sus estimaciones de beneficio por acción de 2023 y 2024 del 15% para Endesa y del 7% para Iberdrola, con una merma para esta de entre 450 y 475 millones de euros en el período. Aun así, la firma estadounidense mantiene su recomendación de compra para las acciones de Iberdrola.

Según el consenso de analistas que recoge Bloomberg, el consejo mayoritario para los títulos de la eléctrica es de mantener, con el 53% del total, frente a un 44% de recomendaciones de compra.

Los títulos de Iberdrola tuvieron una positiva trayectoria en Bolsa el pasado año, con un alza del 32,7%, alimentada por el auge de las energías renovables, por las que la compañía ha apostado de forma rotunda desde hace años, y por su compromiso con el pago de dividendo en un ejercicio de castigo generalizado entre las empresas a la remuneración al accionista.

Aun así, y más allá del revés regulatorio de esta pasada semana, la acción de Iberdrola no terminaría de exprimir en Bolsa todo el potencial de su negocio renovable, en la actualidad uno de los focos predilectos de los inversores pese a la corrección registrada en los últimos meses.

“Las valoraciones de las eléctricas españolas no son exigentes. Aún pesa en los inversores internacionales una visión del mercado energético español más tradicional, no han calado tanto en esa visión los planes de transición hacia la energía renovable”, explica José Ángel Fuentes, de Mutuactivos. Y como ejemplo, compara a Iberdrola con la estadounidense NextEra. “La eléctrica más parecida a Iberdrola a nivel global es la estadounidense NextEra, que cotiza con una prima del 60% sobre la española. Pero Iberdrola no tiene nada que desmerecer”, añade.

La eléctrica confirmó en su presentación de resultados del primer trimestre su previsión de obtener en este ejercicio un beneficio neto de entre 3.700 y 3.800 millones de euros y de repartir un dividendo de 0,44 euros con cargo a 2021.

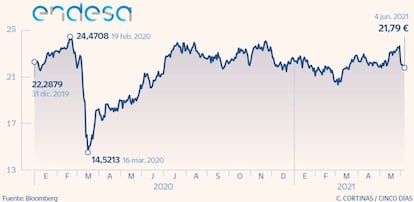

Endesa: La más expuesta al cambio regulatorio y la más castigada en Bolsa

El cambio regulatorio anunciado esta semana por el Gobierno penaliza una producción eléctrica de instalaciones previas a 2005 de unos 80 TWh, especialmente de generación hidráulica y nuclear. Y Endesa es la eléctrica más expuesta a la medida, ya que el peso en su ebitda de producción de ambas tecnologías ronda el 15%, apuntan en Banco Sabadell. La eléctrica controlada por Enel e Iberdrola fueron en 2020 las principales productoras de nuclear e hidráulica, con el 37% y el 43% respectivamente, si bien el peso de estas energías en el ebitda de Iberdrola es menor.

Esta mayor exposición a la medida del Ejecutivo se ha reflejado en el mayor castigo bursátil sufrido esta semana por Endesa, que figura a la cabeza de los descensos del sector con un retroceso del 8% en las cinco últimas sesiones. Las ventas han ido acompañadas por una rebaja de valoración por parte de numerosas firmas de análisis, como Citi o Bank of America, consecuencia obvia de una menor previsión de beneficios. Aunque esos ajustes no se han traducido por el momento el rebajas de recomendación. Según los datos que recoge el consenso de Bloomberg, únicamente Citi ha decidido degradar por ahora su consejo para Endesa a neutral a causa de las novedades regulatorias.

En Trea AM calculan que la medida podría tener un impacto en el beneficio después de impuestos de Endesa de unos 190 millones de euros, lo que supone el equivalente al 11% del objetivo de resultado neto marcado por la eléctrica para 2021, de 1.700 millones de euros. “A precios actuales, el impacto estaría ya casi puesto en precio”, señala Xavier Brun, gestor de Bolsa europea de la firma, que cree que podría presentarse un buen punto de entrada al valor una vez recoja en su totalidad el efecto regulatorio. “En energía, nos gusta especialmente el negocio de renovables y de redes. Pero con las últimas caídas, podríamos valorar incorporar a nuestras carteras Iberdrola o Endesa”, reconoce José Ángel Fuentes, analista de Mutuactivos.

En la actualidad, la mayoría de firmas de análisis tiene a Endesa con consejo de compra, con el 65,2% del total y sin recomendaciones de venta, según Bloomberg.

En Bank of America estiman que el impacto sobre el beneficio por acción de Endesa sería un recorte del 5% en el consenso de mercado, superior al 3% calculado para Iberdrola o el 2% para Naturgy, y en contraste con el alza del 13% que permitiría unos precios de la energía más altos y la ausencia de penalización regulatoria.

Naturgy: sostenida con las compras de Criteria y pendiente de la opa

En una semana convulsa para el sector energético Naturgy queda en tablas. La compañía no está al margen de los cambios normativos, pero a diferencia de Iberdrola y Endesa, el impacto es menor. Ángel Pérez, analista de Renta 4, señala que su escasa exposición a las nucleares le servirán para limitar el efecto de las medidas al 2% del ebitda.

Pero más allá de cuestiones regulatorias, que introducen incertidumbre, el comportamiento de Naturgy en Bolsa depende sobre todo del desenlace de la opa de IFM. A la espera que de que el Gobierno y la CNMV se pronuncien, en las últimas jornadas las miradas han estado puestas en Criteria, que ha aprovechado las caídas para elevar su participación en el capital de la compañía a precios atractivos. Las compras efectuadas por el vehículo inversor de CaixaBank han servido de soporte a los precios de la acción, que se sitúan en los 21,7 euros, por debajo de los 22,37 ofrecidos por el fondo australiano. Esto no ha impedido que los cambios anunciados por el Gobierno hayan llevado a las firmas de análisis a actualizar sus valoraciones. Bank of America es una de ellas. La entidad ha recortado el precio objetivo un 2,8%, hasta los 27,4 euros, lo que supone un potencial de revalorización del 26%.

Acciona: caída del 5% semanal y en espera de su OPV renovable

El plan del Gobierno de recortar el dividendo que reciben las centrales nucleares e hidráulicas como consecuencia de los costes del CO2 y que supondrá a las eléctricas un recorte a la retribución de 1.000 millones de euros ha llevado a Acciona, una de las compañías afectadas, a encajar un caída en Bolsa del 5% en la semana siendo uno de los valores más penalizados.

Luis Padrón, analista de Renta 4, cree que esta medida supondrá el 2% del Ebitda de la compañía que, en la actulidad está volcada en la OPV de su negocio de renovables y cuyo folleto se espera se apruebe en los próximos días con el objetivo de que el nuevo valor comience a cotizar en Bolsa antes de que acabe el mes.

Acciona, cuyos títulos acumulan una rentabilidad del 15% en lo que va de 2021, ha recibido en los últimos días varios recortes de valoración por parte de los analistas a raíz de las novedades regulatorias. AlphaValue ha revisado a la baja el precio objetivo de la compañía desde 157 euros a 154, lo que supone un potencial de revalorización del 15% respecto a los precios actuales. Alantra también ha rebajado la valoración de Acciona hasta 134,7 desde 139,7 euros, por debajo del precio actual de cotización.

Enel: el efecto colateral de su participada española

La italiana Enel es el accionista de referencia de Endesa, propietaria del 70,1% del capital de la energética española, la más afectada por los cambios regulatorios anunciados esta semana. La medida le impacta por tanto directamente y en Bank of America consideran de hecho la intervención política en el mercado eléctrico uno de los principales riesgos para el valor. Junto esto, los expertos señalan al deterioro significativo de los resultados financieros de sus filiales como una de las principales amenazas para una revisión a la baja del precio objetivo, que sitúa en los 10,65 euros por título, lo que supone concederle un potencial de subida del 35%.

El departamento de análisis de Goldman Sachs cree que el impacto de las nuevas medidas alcanzaría el 3% del beneficio por acción. A pesar de ello, los expertos de la entidad aconsejan comprar acciones de la compañía y fijan como precio objetivo los 12 euros. De cara a posibles recortes de valoración Goldman apunta a la bajada de los precios de las materias primas y de la energía, especialmente en Iberia, la disminución de los rendimientos de las redes reguladas en Italia, la reducción de los márgenes minoristas en Italia e Iberia, el aumento de las primas y la depreciación sostenida de las divisas latinoamericanas.

EDP: más afectada si Portugal sigue los pasos de España

La eléctrica portuguesa tiene una importante presencia en el mercado energético español a través de generación, distribución y comercialización de energía eléctrica, gas natural y servicios, con más de tres millones de clientes. EDP figura aun así en el grupo de eléctricas menos afectadas por las nuevas normas aunque Goldman Sachs avisa que si Portugal siguiera el ejemplo de España, eso supondría un 10% del beneficio por acción de la compañía.

En las cinco últimas sesiones, las acciones de ED, han cedido cerca del 7%. Esta semana, la compañía ha visto cómo AlphaValue ha rebajado la valoración desde 6,01 euros a 5,88 euros. Aun así, el consenso de Bloomberg es positivo con un valor que no tienen ninguna recomendación de venta y que disfruta de ser accionista de referencia de uno de los valores energéticos predilectos en Europa, EDP Renovables. El 78,3% de los expertos aconseja comprar y el 21,7% recomienda mantener.

EDP se replegó el año pasado en España al vender a la francesa Total una cartera de 1,2 millones de clientes, que representa el 25% de la energía suministrada por la portuguesa en nuestro país. El grueso de su negocio en España se centra en la venta a grandes clientes.