Indra, Aena, Enagás, REE...¿el capital público suma o resta en las cotizadas?

El relevo en Indra pone de relieve los efectos de la influencia política Las compañías con capital público suelen cotizar con cierto descuento

La decisión del Gobierno de relevar de la presidencia de Indra –de la que es accionista con el 18,7% del capital– a Fernando Abril-Martorell ha provocado una potente sacudida en la cotización y ha hecho saltar las costuras del buen gobierno de la compañía. Los inversores muestran estos días su asombro y elevada desconfianza hacia un relevo en la presidencia en el que interpretan una motivación política y un posible cambio de rumbo en la gestión. Además, se ha puesto de nuevo sobre la mesa el frágil equilibrio en el que viven las compañías cotizadas con fuerte peso de capital público, que salta por los aires cuando el Estado interfiere en la gestión.

La injerencia del principal accionista de Indra ha sido estrepitosa a ojos de los accionistas y, con tal de cuadrar la salida de Abril-Martorell con los principios de buen gobierno corporativo, ha forzado a una fórmula intermedia por la que el nuevo presidente de Indra, Marc Murtra, ya no tendrá carácter ejecutivo y habrá dos consejeros delegados. Pero para muchos inversores, lo sucedido en Indra es un toque de atención, una especie de recordatorio de que las empresas con capital estatal pueden llegar a deparar inesperadas sorpresas.

“El equipo directivo de una compañía debe estar alineado con los intereses de los accionistas. Y en Indra ahora el accionista no sabe qué va a pasar”, explica Gonzalo Sánchez, gestor de Bolsa española de Gesconsult. Alude al temor a que, bajo la nueva presidencia, Indra adquiera ITP y se pliegue así a la aspiración del Gobierno, que pretende que este fabricante en pérdidas de motores militares y comerciales –de carácter estratégico y hoy en manos de Rolls-Royce– no caiga en manos de un fondo extranjero de capital riesgo.

“Ahora queda la duda de si el cambio en la presidencia es para que esté al frente alguien del mismo color político o tiene la motivación de comprar IPT, a lo que ya se opuso Abril-Martorell”, explica otro gestor de una firma española independiente. “Las empresas con capital público suelen cotizar con descuento y situaciones como la de Indra explican el porqué”, añade.

La crisis ha elevado el control de los Gobiernos sobre

las empresas estratégicas

Gonzalo Lardiés, gestor de Bolsa española de Andbank, recuerda que las injerencias políticas sobre las empresas con capital público no son nuevas. “Ya vimos la compra de Hispasat por parte de REE, a la que no le encaja empresarialmente y que le ha elevado notablemente la deuda”, señala. Advierte aun así de que la apuesta de los gestores y las autoridades europeas por el buen gobierno corporativo ha de servir como mecanismo de control de los Gobiernos en las empresas en las que participan. “Ya no es solo una cuestión de establecer criterios sino de cumplir una normativa a nivel europeo. Y parece que las empresas con participación pública no lo acaban de entender”, añade.

Los inversores van a seguir con suma atención la junta de accionistas de Indra del 30 de junio, en la que deben ratificar el nombramiento del nuevo presidente. Será el momento en el que la SEPI medirá sus fuerzas frente a los accionistas privados, en un pulso que la crisis promete avivar, en especial en las compañías de carácter estratégico. En Europa, ya son numerosas las compañías en las que ha entrado el Estado con ayudas directas, como la alemana Lufthansa.

El estallido de la pandemia y el derrumbe de las cotizaciones llevaron precisamente al Gobierno a establecer un blindaje de este tipo de empresas frente a grupos extranjeros y también de la UE, que necesitan autorización expresa para adquirir más del 10% del capital. Un escudo antiopa que finaliza el próximo 30 de junio.

Además, la lluvia de dinero que llegará de los fondos europeos también promete ser un frente de batalla para controlar el destino de ese dinero y Gobiernos y empresas mueven sus piezas para sacarle el máximo partido. Como explicaba Indra en un comunicado este jueves, la llegada de Murtra “contribuirá a mejorar la ya excelente relación de la compañía con las distintas Administraciones, así como a fortalecer el posicionamiento ante los fondos europeos”.

Indra: Inversores que van a tardar en regresar

“Mantener la inversión en Indra es un acto de fe”, asegura Alfonso de Gregorio, gestor de renta variable española de Trea AM. Indra tenía un peso del 3% en su fondo de Bolsa española, que se ha reducido al 1% al conocerse la marcha de Abril-Martorell. De Gregorio cree que su relevo llega en mal momento, justo cuando los inversores habían empezado a premiar a Indra por sus resultados.

Goldman Sachs fue una de las firmas que elevó su valoración, de 7 a 8 euros por acción, y su previsión de beneficios para Indra tras la publicación de las cuentas a marzo. Apuntó incluso que era posible que la firma elevara sus estimaciones de beneficios para el conjunto del año. “El hecho de tener la cartera de pedidos creciendo a doble dígito (apoyada por las entradas procedentes del Eurofighter, tras los retrasos vividos en 2020) son buenas noticias para la compañía”, añadió a propósito de los resultados Bankinter, que también elevó su precio objetivo de 8,6 a 9,3 euros. Con el cambio de presidente, han llegado sin embargo varias rebajas de recomendación. La gran inquietud es que el nuevo equipo se vea presionado para adquirir ITP. ”Va a costar que los que han vendido vuelvan”, añade un gestor español.

Aena: A la espera del despegue del turismo

Aena está participada por el Estado a través de la sociedad Enaire, que posee el 51% de su capital. El grupo gestor de los aeropuertos sufrió un duro castigo bursátil con la paralización del turismo por la pandemia pero ahora prepara la remontada de su negocio. “Aena es una buena alternativa de inversión para tener exposición a la recuperación, sin incurrir en riesgos excesivamente elevados”, señalan en Bankinter, que destacan la sólida posición financiera de la compañía, a la que tienen con consejo de compra. En Goldman Sachs el consejo es de mantener y de hecho advierten de que el tráfico aéreo no recuperará los niveles de 2019 hasta 2024. El consenso de mercado sobre Aena se divide así a partes iguales entre quienes aconsejan comprar o mantener el valor, con porcentajes por el 35,5% del total según recoge Bloomberg.

“Desde su salida a Bolsa, no hemos detectado apenas interferencias políticas en la compañía, su negocio es muy evidente”, señala un gestor de Bolsa española. “Estamos pendientes de qué pasará con los contratos de los alquileres en sus terminales”, añade Gonzalo Lardiés desde Andbank. Aena apuesta por un modelo de arrendamiento de locales y no de concesión.

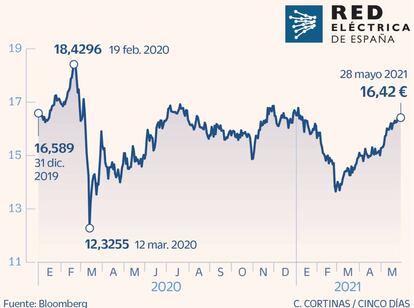

REE y Enagás: Riesgo político neutro y pendientes de los tipos

Red Eléctrica, el gestor del sistema eléctrico español, adquirió en 2019 a Abertis la compañía de satélites Hispasat, en una operación orquestada por el Gobierno, accionista de ambas. Esa compra aún es vista por los gestores como ejemplo de infuencia política en una empresa cotizada si bien REE, de la que la SEPI posee el 20% del capital, conserva un perfil propio y muy definido para los inversores, a pesar del incremento de deuda que supuso esa compra.

“REE y Enagás tienen un negocio monopolístico, aseguran que el sistema eléctrico y de gas funcione. Y eso les da un perfil de inversión más cercano a la renta fija y que ahora juega en su contra ante las expectativas de inflación”, explica Gonzalo Lardiés. Las acciones de ambas sirvieron de refugio en 2020 y tienen una recomendación mayoritaria de mantener, sin que los gestores vean en el momento actual un especial riesgo político. “Los cambios que podían suceder, ya se han dado”, explica Alfonso de Gregorio. En Bankinter añaden que el entorno actual es menos favorable para REE en Bolsa, dada la previsión de un menor beneficio en el nuevo período regulatorio hasta 2025 y el menor atractivo de las empresas reguladas en un contexto de mayor visibilidad sobre el ciclo económico.

CaixaBank: El FROB de segundo accionista tras la fusión

CaixaBank se ha encontrado con el Estado como segundo mayor accionista, con el 16,1% del capital, después de su fusión con Bankia. El que fuera presidente y máximo ejecutivo de la entidad controlada por el FROB, José Ignacio Goirigolzarri, es ahora presidente de CaixaBank, aunque con un cargo menos ejecutivo, puesto que el peso de la gestión lo mantiene el consejero delegado, Gonzalo Gortázar. El salario que recibirá Gorigolzarri en su nuevo puesto, y que triplica al que cobraba en Bankia como entidad con ayudas públicas, ha sido reciente motivo de polémica con el Gobierno, que votó en contra de su remuneración en la pasada junta de accionistas. Ha sido un revés para un banquero que logró transmitir imagen de independencia en Bankia y que se enmarca en las duras críticas lanzadas desde el Ejecutivo al plan de ajuste de empleo en CaixaBank.

La entrada del FROB en el capital no se ve en todo caso con inquietud en el mercado. “Se trata de banqueros reconocidos, con una buena estrategia. Hay un buen punto de partida”, asegura un gestor que tiene a la entidad en cartera. Las recomendaciones de compra, por el 48%, se igualan con las de mantener, según Bloomberg.