A qué hay que tener miedo en el mercado

Solo un alza de tipos precipitada puede amenazar la estabilidad financiera. Los expertos defienden que las criptomonedas o las SPAC carecen de volumen para ser un claro riesgo mientras las Bolsas siguen impulsadas por los beneficios y la recuperación

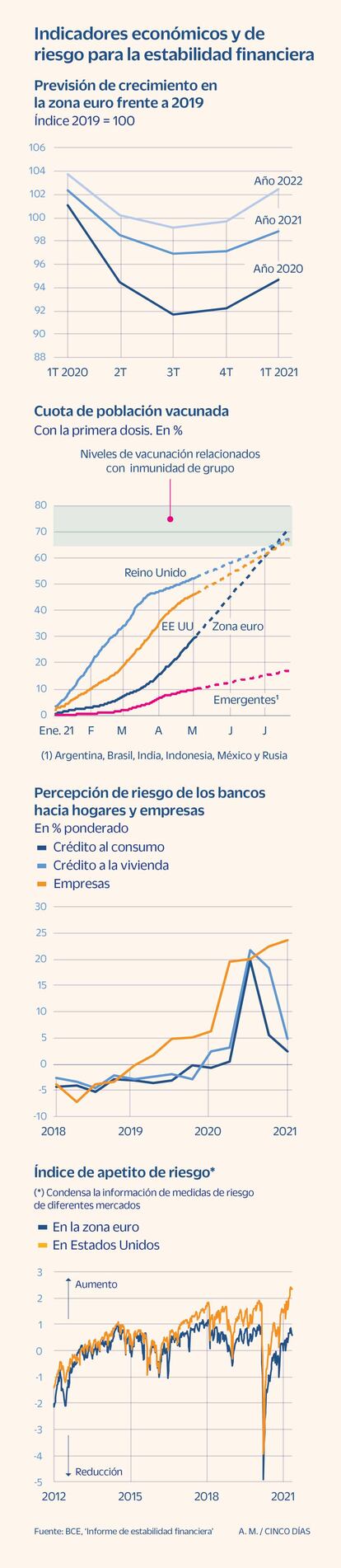

No se trata de la repentina llegada de cisnes negros que nos traigan negativas sorpresas que hagan tambalear la estabilidad financiera. Las amenazas ya están ahí como ocas engordadas por la ingente liquidez de los bancos centrales y las medidas fiscales y monetarias aplicadas por Gobiernos y bancos centrales para volver a poner en marcha las economías tras la pandemia de Covid-19. El balance del Banco Central Europeo (BCE) crece semana tras semana y ya alcanza el 77% del PIB de la eurozona con 7,64 billones de euros, que en el caso de la Reserva Federal suma 7,87 billones de dólares y el 36% del PIB de Estados Unidos, dinero con el que, entre otras cosas, se ha dopado el mercado de bonos públicos y privados.

Una exuberancia en los mercados sobre la que el propio BCE alertaba el pasado mes de marzo en su Informe de estabilidad financiera. Por ello, muchos inversores buscan referencias en otros momentos de la historia para escudriñar si la estabilidad de las finanzas está en riesgo. De fondo aparece, además, un alza de la inflación muy pronunciada en el año que ha hecho repuntar los tipos de interés en los mercados secundarios de deuda. A ello se suma la fiebre de las criptomonedas, la continua subida de las Bolsas, el apetito por las SPAC (vehículos de propósito especial para sacar empresas a Bolsa) o la vuelta a precios máximos de la vivienda en algunos países desarrollados. Como colofón, escándalos financieros como el del hedge fund Archegos o GameStop.

Los expertos del banco estadounidense Goldman Sachs tienen una sencilla explicación para estos excesos. A diferencia de otros momentos de burbujas en los mercados, que se justificaban con el “ahora es diferente”, la euforia actual se explica por unos tipos muy bajos o negativos que permiten valoraciones más altas de los activos financieros. Y a ello, Juan Ignacio Crespo, matemático y analista de mercados, añade que “hay demasiado dinero a la caza de activos financieros”, lo que respondería al auge de las criptodivisas y sus máximos alcanzados este mismo año o al apetito por inversiones menos líquidas como el capital riesgo, vía fondos o vía SPAC.

Y mientras la subida del coste de la vida sea solo un episodio pasajero de este año y los tipos de interés continúen bajos, los analistas consultados se muestran optimistas. “Hay signos de complacencia y mayor optimismo en el mercado. No obstante, los factores fundamentales que lo impulsan y la etapa inicial del ciclo económico sugerirían que estamos muy lejos de una burbuja o un mercado bajista”, señalan los expertos de Goldman en un reciente informe.

Para Juan José Fernández-Figares, director del departamento de análisis de Link Securities, “el principal riesgo es el fuerte endeudamiento de la mayoría de los países del sur de Europa, una debilidad estructural que solo se corrige con políticas de crecimiento económico y reformas estructurales. Con este nivel de deuda, cuando suban los tipos de interés estos países van a tenerlo muy complicado”, argumenta.

A favor de conservar la tranquilidad juega la nueva normativa regulatoria generada después de la pasada crisis de 2008. Javier Méndez Llera, secretario general del Instituto Español de Analistas Financieros (IEAF), considera que tenemos un nivel de regulación financiera “en máximos históricos” que “ha limado mucho las posibilidades de impactos, por ejemplo, desde los mercados OTC de derivados (Mifid I) o el sobreapalancamiento generado por bancos (Volcker Rule), por no mencionar todo el nuevo aparato desplegado por la unión bancaria en Europa en relación al sistema financiero”, añade.

Goldman Sachs no ve ahora ni un solo indicio de las pasadas burbujas financieras

Inflación y tipos

Aquí está el meollo de la cuestión para la estabilidad financiera. La inflación interanual en Estados Unidos está en el 4,2%, en el 2% en Alemania y en el 2,2% en España después de los bajos niveles del pasado ejercicio. Tanto la Reserva Federal como el Banco Central Europeo consideran que es un fenómeno pasajero y que como mucho durará este año. El BCE, de hecho, ni siquiera prevé acercarse en 2023 a su objetivo de inflación. Los problemas de la cadena de abastecimiento, la fuerte subida de los productos energéticos y el repunte en sectores de turismo y hostelería explicarían las alzas de este año y les darían un componente coyuntural.

Goldman Sachs sí ve riesgos pospandémicos debido a las propias medidas acometidas: “El apoyo fiscal, los ahorros acumulados y las condiciones financieras favorables podrían impulsar de forma persistente la demanda muy por encima del crecimiento potencial del PIB”. Pero tras este escenario muestran más inquietud ante subida de salarios e incrementos fuertes en el precio de la vivienda. Alzas que ven poco probables pero que tendrían repercusión en una subida de tipos que sí cambiaría las valoraciones de los activos financieros que deberían corregir sus actuales niveles.

Endeudamiento

Los expertos consultados sí ven un problema en la deuda que han alcanzado los Estados. En España ya está en el 125% del PIB, en Grecia esta misma semana volvía a superar el 200% y en Italia se coloca en el 155%. Una preocupación que se suaviza solo si los tipos se mantienen bajos. De hecho, las nuevas teorías monetarias se inclinan más por ver la capacidad de pago de los intereses que por el volumen de la deuda.

En el caso de España, la deuda privada se sigue reduciendo entre las familias y se mantiene estable entre las empresas. Juan Ignacio Crespo considera un elemento desestabilizador el crecimiento de la morosidad que puede producirse cuando terminen las medidas de gracia que ha dado el Gobierno a empresas y familias. “Las crisis surgen siempre cuando no se pueden devolver las deudas contraídas”, alega. No obstante, Juan Méndez Llera comenta que no ve el momento actual como el más preocupante en términos de apalancamiento financiero. Aunque existan casos puntuales, “la banca de inversión ya no presta indiscriminadamente a hedge funds, por ejemplo. La falta de información sobre los niveles de apalancamiento en derivados no cotizados oficialmente se ha reducido porque muchas de estas operaciones ya pasan por mercados regulados”, concluye.

Criptodivisas y SPAC

“No creo que ni las criptodivisas ni las SPAC supongan de momento una amenaza real para el sistema por el volumen de dinero que mueven. Podrían provocar tensiones puntuales en los mercados, pero no mucho más”, afirma Juan José Fernández-Figares. Una visión que comparte Juan Ignacio Crespo, que apunta a que algo más del billón de dólares está comprometido en criptomonedas después de las últimas correcciones, una cantidad insuficiente para hacer tambalear la estabilidad financiera, “aunque, como hay poca información, podemos llevarnos sorpresas de algún banco mediano en Estados Unidos que pueda estar apalancado con estos productos”.

Juan Méndez Llera alude al auge de las nuevas SPAC (vehículos de propósito especial para sacar empresas a Bolsa), que han sido responsables del 79% de los estrenos en el parqué este año en Wall Street y han captado 81.000 millones de euros. “En estos momentos hay, desde mi punto de vista, un claro retroceso en el apetito por los mismos”, asegura. Un cierto parón después de que el supervisor estadounidense (SEC) haya puesto la lupa sobre estas operaciones.

Bolsa y tecnológicas

Las Bolsas mundiales están en positivo este año y las estadounidenses, por ejemplo, empalman las subidas de 2021 con un excelente ejercicio de 2020 pese a la pandemia y el confinamiento. Aunque los expertos hablan de valoraciones exigentes como eufemismo de mercados caros, también apuntan a que el mercado no corre riesgo de desplome, ni siquiera en las tecnológicas.

El secretario general de IEAF explica que “muchas métricas tradicionales de valoración están distorsionadas. Otro ejemplo es que la Bolsa está sobrevalorada respecto a los últimos años, pero si la valoración la hacemos en relación a los tipos, podría parecer que no existe tal sobrevaloración”. Un punto de vista que comparte Goldman Sachs para los valores tecnológicos. El banco sostiene que, “a diferencia de periodos de burbuja, el beneficio por acción en empresas tecnológicas líderes ha superado significativamente al del resto del mercado, por lo que el aumento de la rentabilidad se ha visto respaldado por el crecimiento y está basado en la realidad y no en esperanzas y posibilidades”. Un buen ejemplo son las famosas FAANG, que han multiplicado por tres sus ventas frente al resto del mercado en los últimos años.

Vivienda sin especulación

El mercado de la vivienda también está viviendo un momento de auge, sobre todo en los países desarrollados, al calor de los bajos tipos de interés y de la facilidad para conseguir dinero. En España, como indica el estratega de UBS Roberto Scholtes, esta situación ha dado al traste con los agoreros que preveían un desplome de precios. “Los bajos tipos, la contenida actividad especulativa y el equilibrio entre oferta y demanda en la mayoría de segmentos apuntan a que pronto se retomarán las tendencias previas al Covid-19, con subidas moderadas y desiguales de precios”.

Juan Ignacio Crespo considera que la enorme liquidez también ha ayudado a que los precios apenas se hayan movido en España, aunque teme un aumento de la morosidad si las medidas como los ERTE o las moratorias hipotecarias dejan de funcionar antes de que mejore el empleo.