Europa se asoma a la revolución del impuesto de sociedades global

La OCDE, Estados Unidos y la UE buscan acordar un modelo común Es el tributo que más afecta al crecimiento, alerta la Tax Foundation

El movimiento se venía fraguando desde que se comprobó que la estructura de impuestos a las empresas internacionales no estaba adaptada a la nueva realidad digital, pero la pandemia y el cambio de poderes en la Casa Blanca han acelerado las cosas. Tradicionalmente, para que un país pueda reclamar el pago de impuestos a una compañía, esta ha de tener presencia física permanente en él. Las difusas fronteras de lo digital han hecho saltar por los aires esa concepción. Ahora, en medio de la necesidad de ingresos que atraviesan todas las naciones por el golpe del Covid-19, tanto la OCDE como Estados Unidos y la Unión Europea se han puesto a trabajar en la posibilidad de establecer un tipo mínimo global para el impuesto de sociedades. El objetivo no es otro que evitar que compañías que obtienen sus ingresos en un determinado país se los lleven a otro distinto con el fin de rebajar la factura fiscal.

Hasta el momento, amparados en su soberanía fiscal, algunos países optan por rebajar los impuestos a las empresas con la idea de atraer una mayor riqueza dentro de sus fronteras. Se trata además de uno de los impuestos de más delicada gestión, alerta la Tax Foundation. “Según los resultados de un estudio elaborado por la OCDE, los impuestos sobre las empresas son los más dañinos para el crecimiento económico, mientras que el impuesto sobre las personas físicas o los que gravan el consumo resultan menos perjudiciales. Los impuestos sobre la propiedad inmobiliaria son los que menos impactan”, detalla la organización estadounidense.

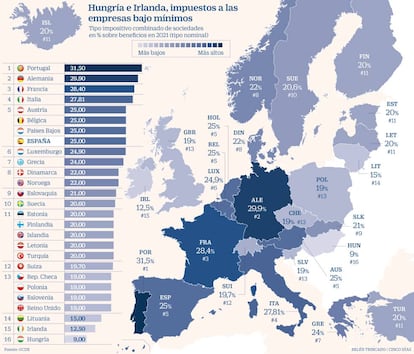

En el caso europeo, Irlanda, con un tipo nominal de Sociedades del 12,5%, ha sido el lugar elegido por grandes compañías internacionales como Alphabet, Linkedin, Facebook o Twitter para establecer sus sedes europeas. En España, por ejemplo, el tipo nominal es del 25%. No obstante, Irlanda no es el único país europeo que tiene tipos bajos de sociedades para atraer a grandes empresas. Hungría tiene un tipo nominal del 9% y otras naciones con un tipo más elevado acaban reduciendo la factura final a base de deducciones o exenciones.

La propia Tax Foundation elabora todos los años un ranking que mide la competitividad del sistema fiscal de diferentes naciones. La forma tradicional de medir la presión fiscal consiste en poner en relación los ingresos que recauda un país con su PIB total. Esta fórmula, aceptada por lo general, tiene lagunas. Por ejemplo, si un país tiene un número bajo de contribuyentes por tener un alto desempleo, probablemente la presión fiscal sea baja porque los ingresos totales no serán tan elevados como en un país con menor desempleo y mayor tasa de población activa. Una presión fiscal baja no implica que el que pague impuestos en ese país pague impuestos bajos.

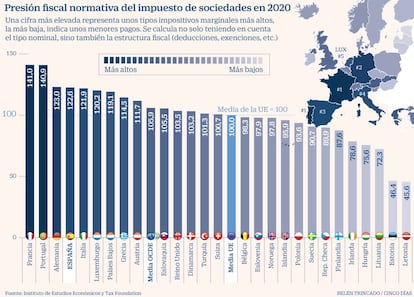

Por ello, Tax Foundation elabora el ranking de presión fiscal normativa, que además de tener en cuenta los tipos nominales de los diferentes impuestos, analiza la estructura fiscal de los países. Según la Fundación de las Cajas de Ahorros (Funcas), esto permite una mejor aproximación al auténtico esfuerzo fiscal de cada zona. Irlanda se sitúa en la parte baja de esfuerzo fiscal para las empresas y dentro de la misma Europa hay grandes disparidades.

Dos vías para pagar menos

Según explican los expertos consultados, entre las diversas maneras de deslocalizar sus beneficios hacia zonas de fiscalidad más laxa, las compañías siguen dos fórmulas principalmente.

Por un lado, existe la posibilidad de emitir las facturas por los servicios prestados desde el mismo país que cuenta con fiscalidad baja. “Si todas las ventas a los usuarios españoles pasan por esa empresa puesta en España, las ventas las sabemos. Si aquí no se imputan las ventas, entonces no hay nada que hacer”, resume Luis del Amo, secretario técnico del Registro de Economistas Asesores Fiscales (REAF) del Consejo General de Economistas (CGE).

La otra fórmula pasa por facturar en el país en el que se opera realmente, pero reducir los beneficios a base de imputar costes por servicios ofrecidos por la matriz de la empresa situada en una de las naciones con más baja fiscalidad. Esta segunda práctica está mucho más perseguida en la actualidad y Europa cuenta con un régimen para comprobar si realmente los costes imputados están justificados o no. Al calor de la reforma fiscal que preparó Trump, Estados Unidos impulsó el conocido como Gilti (ingresos intangibles globales de baja tributación, por sus siglas en inglés). Precisamente, para perseguir estas prácticas en las multinacionales tecnológicas.

La OCDE estudia dos grandes líneas de trabajo para solventar estos problemas. De un lado, se busca que las empresas internacionales tributen en cada país en función de lo que generen en él y, por el otro, establecer un tipo mínimo de sociedades a nivel mundial.

Los dos pilares del plan

“El pilar uno de la OCDE trabaja en la base imponible. Busca establecer un nuevo nexo entre el país y la tributación. El nuevo nexo es el mercado. Es decir, una empresa, hasta ahora, normalmente tributa en el país de residencia de la última matriz y en los otros países donde tuviera presencia física, pero por ejemplo Google puede ofrecer servicios sin tener presencia física allí. El pilar uno lo que intenta crear, porque todavía tiene que ser aprobado, es buscar un nexo para que esa empresa tribute en el país donde tenga el mercado”, cuenta Stella Raventós, presidenta de la Asociación Española de Asesores Fiscales (Aedaf).

La experta expone que el pilar dos, el que contempla la creación de ese impuesto de sociedades mínimo global, busca que el impuesto pagado en todo el mundo, teniendo en cuenta las deducciones por doble imposición, no sea inferior a un cierto porcentaje aún por definir. EE UU propone un 21%. “Todavía son todo propuestas, quizás no se vea nada hasta dentro de meses porque esto se tiene que ver al máximo nivel entre más de 160 países”, recuerda.

Agustín Fernández, presidente del REAF del CGE, apunta que los principales beneficiados del esquema fiscal actual son las grandes compañías. No solo cuentan con mayor capacidad de maniobra. En España, el experto apunta que hay pocas reducciones y deducciones y casi todas están ligadas a la inversión en innovación. “Por lo cual, se benefician de ellas las grandes compañías que son de ese ramo tecnológico. Las telecomunicaciones, las informáticas. No solo entran aquí Google y demás, que son el ejemplo de siempre, al final en el caso de España, por ejemplo, también hay grandes empresas del país en su escala”, concluye.

Qué tener en cuenta

Cuestiones clave

Agustín Fernández expone que dentro de las muchas cuestiones a tener en cuenta a la hora de hablar de la fiscalidad mínima global, destacan el para quién y el cuándo. “Puede haber un tipo mínimo para las grandes, pero a una pequeña ferretería que a duras penas logre beneficios, por ejemplo, no tiene sentido”.

¿Cuándo?

Fernández duda sobre la idoneidad del momento en el que tiene lugar el debate sobre el impuesto mínimo de sociedades. “Estamos en 2021, en la información que dimos en el último informe analizamos la recaudación del impuesto de sociedades. Todavía no se ha recuperado de la crisis de 2008 a 2012”. El experto dice que las compañías iban remontando, pero que muchas estaban compensando las pérdidas de atrás. “No es el momento de subir impuestos, hay que tratar de ayudar de la manera que sea. Con políticas fiscales, con políticas de empleo, con ayudas a que se retome la actividad económica y que las compañías vuelvan a las bases imponibles positivas tras compensar las pérdidas del pasado. Después, se puede subir impuestos e implantar un tipo mínimo”, opina.