El variopinto universo de las pequeñas renovables: el hándicap del tamaño

Los negocios de menor tamaño tienen más difícil el acceso a la financiación y en algunos casos los niveles de deuda son abultados.

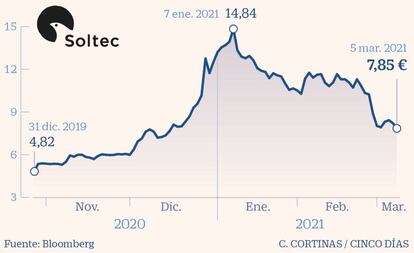

Las renovables más pequeñas de la Bolsa española han perdido la euforia que las catapultó en 2020. Soltec y Solarpack pierden este año por encima del 35%; Solaria, más del 25%, y Grenergy, el 16%. Audax se mantiene en tablas. Solo Greenalia y Holaluz, del BME Growth, suben el 17% y el 1%.

Los movimientos registrados en las cotizaciones han estado acompañados por una fuerte contratación. Por ejemplo, Solarpack ha movido 10,8 millones de acciones en el año, frente a los 9,8 millones de todo 2020. Bank of America ha contabilizado 123 ETF temáticos en el área de renovables en todo el mundo que poseen acciones por valor de 2.900 millones. “Los datos sugieren que han representado hasta el 60% de las operaciones diarias en algunos valores en los últimos seis meses”, lo que “han dislocado los precios en Europa”, dicen. De hecho, BofA calcula que los ETF “poseen en la actualidad el 20% del capital flotante de Solaria”.

Ante tal revuelo en las renovables, empieza a surgir el debate sobre una posible burbuja en el sector. Y en esa discusión, las pequeñas generan diversidad de opiniones. “Una de las principales fortalezas que tienen es su altísimo know how; algunas son supervivientes a una crisis del negocio vivida años atrás, que parece no recordarse, y que sirvió a muchas para internacionalizarse”, explica Jordi Andreu, de la OBS Business School.

El profesor también observa sin embargo debilidades, como una “mayor dificultad en la financiación de sus proyectos”, así como los niveles de deuda. La selección, más que nunca, manda a la hora de invertir y en su opinión, “el fair value en este tipo de negocios es clave”. Para Virginia Pérez, directora de renta variable de Tressis, para “las renovables más pequeñas podría ser un problema la estrategia de las más grandes, con fuertes ambiciones y políticas de riesgo acotadas”.

Solarpack ha disparado su negociación y destaca entre las preferencias de los gestores

Morningstar sitúa el valor razonable de Solaria en 13,7 euros, por debajo de su cotización actual. La empresa –centrada en España– decepcionó al mercado con unos resultados inferiores a lo esperado –pese a crecer el 27%–, retrasos en los proyectos, y un incremento de la deuda del 20%, hasta los 424 millones. Solaria ha presentado un plan estratégico para aumentar su capacidad hasta 18.000 MW en 2030 frente a los 550 MW actuales que algunos analistas, como UBS, consideran poco creíble. Bankinter estima un coste de inversión de 7.200 millones, tres veces su cotización actual, y la necesidad de ampliar capital. Aun así, en la última semana DWS y el hedge fund ZP Master han elevado su participación al 3,047% y 3,165%.

José Ángel Fuentes, gestor de Mutuactivos, sí prefiere invertir en empresas que “vayan a beneficiarse de la transición energética de manera directa (productores independientes enfocadas a la generación eólica y fotovoltaica)”, frente a las tradicionales integradas. Y como ejemplo, Grenergy y Solarpack forman parte del fondo de renta variable Mutuafondo España. “Ambas tienen una estructura similar, son desarrolladores para terceros y con una cartera elevada de proyectos propios diversificados internacionalmente”, dice Fuentes.

Grenergy desafió la pandemia con un aumento del beneficio del 38% en 2020 y la construcción de 17 proyectores solares. En enero, los fundadores de Solarpack vendieron acciones por el 12,3% del capital. Para Trea AM, Solarpack es la que “ofrece un mejor equilibrio entre valoración, riesgo, flota instalada y capacidad de cumplimiento del plan de crecimiento”.

En el último año, Audax ha incrementado la deuda hasta 185 millones para la financiación de los proyectos fotovoltaicos. Los analistas de IEAF le auguran “un importante crecimiento” por la veloz puesta en marcha de las nuevas instalaciones, que debieran contribuir al ebitda en 2021.

Soltec ha reflejado la crisis del Covid-19 con unas pérdidas de 4,9 millones, retrasos en algunos de sus proyectos y gastos extraordinarios. Salió a cotizar en octubre y aún conserva un alza del 70% sobre el debut.

Los pequeños aspirantes a salir a Bolsa

Capital Energy. Juan José Sánchez, CEO de negocio, afirmaba estos días en una entrevista mantenida con este periódico que se encontraban estudiando “distintas alternativas de financiación mediante instrumentos a corto, medio y largo plazo” y que no descartaban ninguna opción, incluida la salida a Bolsa. Capital Energy fue la gran triunfadora en la última subasta de renovables, celebrada a principios de año, al adjudicarse 620 MW eólicos que prevé poner en marcha antes de agotar el plazo para la conexión en red (2024). Tiene presencia en España y Portugal, y no descarta explorar nuevos mercados. Prevé invertir 10.000 millones en cinco años y apenas tiene deuda.

OPDEnergy. Con presencia en España, Europa, EE UU, Chile y México, entre sus planes está salir al parqué en el primer semestre del año con una valoración inicial estimada en 1.000 millones. El objetivo es captar recursos para acometer un plan de expansión. A los 15 años de su nacimiento, “inicia una nueva etapa como productor independiente de electricidad (IPP por sus siglas en inglés) a nivel global”, según define la compañía. Pretende pasar de 350 MW a 4,5 GW en 2023.