Operación entre inmobiliarias cotizadas: Neinor se come a Quabit

Las promotoras llegan a un acuerdo de fusión por los que los accionistas de Quabit tendrán el 7% de la nueva Neinor Neinor negocia una quita de 50 millones la deuda de la empresa presidida por Abánades

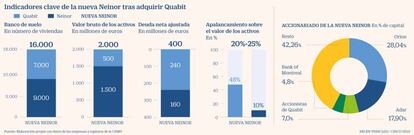

Neinor ejerce de consolidador del sector promotor de vivienda y se hace con Quabit, un rival cotizado en Bolsa con serios problemas de ejecución de sus planes de negocio y de deuda. La empresa que tiene a Borja García-Egotxeaga como consejero delegado protagoniza esta operación de fusión por absorción por la que controlará el 93% de la empresa resultante, mientras los actuales accionistas de Quabit encabezados por Félix Abánades se quedarán únicamente con el 7% del capital, según comunicaron este lunes ambas empresas a la Comisión Nacional del Mercado de Valores.

El valor del 7% de esos títulos de Quabit alcanza los 62 millones de euros, lo que supone una prima del 19% respecto a la cotización de la empresa del viernes pasado y de un 9,6% de prima respecto a la media de los tres meses anteriores. El ratio de canje se sitúa en una acción de Neinor por cada 25,9 de su rival.

Con esa adquisición, Neinor inicia el esperado proceso de consolidación en el sector y se hace con suelo adicional para construir 7.000 viviendas, lo que le otorga una cartera conjunta de parcelas para más de 16.000 unidades, convirtiéndose en una de los mayores promotoras en terrenos, junto a Metrovacesa. La empresa gana peso en los mercados residenciales de la zona centro (Madrid y Corredor del Henares, incluidas algunas zonas de Guadalajara) y Málaga/Costa del Sol. El valor de esos activos conjuntos alcanza los 2.000 millones, tras tasar los de la absorbida en 500 millones.

Uno de los problemas que ha arrastrado Quabit en los últimos tiempos es el elevado pasivo respecto al ritmo de sus negocios, acudiendo para obtener recursos a diversos fondos. Eso ha supuesto un loan to value (o apalancamiento respecto al valor de los activos) del 48%. La nueva Neinor tendrá 400 millones de deuda neta ajustada, de los que 240 millones proceden de la empresa de Abánades. La inmobiliaria vasca pasará de un 10% de loan to value a entre un 20% y un 25%.

La operación tiene detrás un trabajo financiero previo sobre la deuda de Quabit, que ha estado asesorada por Arcano en la transacción. De hecho, Neinor (asesorada a su vez por JP Morgan) informa que reestructurará, refinanciará y aplicará una quita al pasivo de entre 45 y 50 millones.

“Con la absorción de Quabit conformamos al líder de la promoción residencial en España, con una situación de fortaleza financiera y un mayor tamaño y presencia que nos permite afrontar en mejor posición los actuales desafíos que nos ofrece el mercado y nos refuerza en el compromiso de ofrecer el mejor producto a nuestros clientes”, afirmó García-Egotxeaga.

La vieja Astroc

Quabit es la heredera de la antigua Astroc, la compañía presidida por Enrique Bañuelos que propició el crack bursátil de 2007 y el pinchazo de la burbuja del ladrillo. Abánades entró en esa compañía tras integrar su inmobiliaria Rayet y la ha liderado en los últimos años, con un importante saneamiento pero sin acabar de arrancar en el negocio a pesar del crecimiento del sector a partir de 2015. La empresa presentó un ambicioso plan de negocio aunque de hecho en los últimos años ha tenido que reconocer dos profit warning por el ritmo de ventas inferior al previsto, el retraso en las entregas y el ritmo lento en la construcción.

La empresa resultante seguirá liderada por García-Egotxeaga y el presidente de Quabit, Abánades, quedará ligado como senior advisor y ninguno de los accionistas de la promotora madrileña se incorporarán al consejo de administración de la vasca. En el acuerdo de fusión entre las partes, se refleja que Abánades será contratado por Quabit Construcción –filial que fue propiedad del empresario– como alto directivo con funciones ejecutivas, conservando sus actuales condiciones retributivas y los demás términos y condiciones previstos en su contrato con la empresa de 2017.

Preacuerdo con accionistas y acreedores

Avenue. El acuerdo de fusión entre las partes recoge que se cancelará la deuda de Quabit con el fondo Avenue, al que se le abonará una contraprestación de 22 millones de euros correspondientes a la compra de acciones de clase B de la promotora, se abonará una contraprestación por 63 millones y se le transfiere algunos suelos en Mijas (Málaga) dentro del denominado proyecto Las Lomas del Flamenco.

Juntas. La fusión tiene que ser aprobada por las respectivas juntas de accionistas, pero las empresas han llegado a pactos con accionistas relevantes para que voten a favor. En el caso de Neinor, su principal socio, el fondo Orion (28% del capital) se compromete a apoyar la absorción. Entre sus socios también es importante la presencia de la gestora israelí Adas (19%). Igualmente, por parte de Quabit lo ratificará un 26% del capital, entre ellos Abánades (20%) y el fondo Cobas (de Francisco García Paramés). Esta promotora cuenta también con el magnate mexicano Carlos Slim como accionista minoritario (3% del capital), quien a su vez controla Realia.