Las firmas se blindan con nuevos asesores contra los inversores rebeldes

Los accionistas aumentan su implicación en las cotizadas; los ‘proxy solicitors’ asesoran a las empresas ante los ‘advisors’

Los proxy solicitors son la némesis de los proxy advisors. Aunque surgieron hace años para contrarrestar a los otros proxy, son mucho menos conocidos. Su premisa es clara: trasladar la postura de las empresas a los fondos de inversión y convencerlos, aunque para ello deben vencer la resistencia de los advisors (asesores de voto), quienes recomiendan a los grandes fondos qué deben votar en las juntas. Esta figura cobra importancia como escudo de las compañías ante el creciente activismo de los inversores, que ya no se limitan a tener una participación en una empresa cotizada.

Borja Miranda, responsable para Iberia y Latinoamérica de Morrow Sodali, una de las principales firmas del sector, resume la premisa de los proxy solicitors en pocas palabras: “Somos como un asesor a largo plazo de las compañías”. Miranda señala que en los últimos tiempos esta especie de voz interna de las empresas gana relevancia por el papel activo que ahora desempeñan los inversores, antaño más separados de la gestión de las compañías. “Ahora los inversores están más presentes, quieren ejercer su derecho como accionistas”.

Este papel activo beneficia a los solicitors, afirma Carlos Sáez, country head de Georgeson en España: “Cada vez más empresas cotizadas españolas recurren a un proxy solicitor para movilizar el voto en sus juntas de accionistas y tener su asesoramiento en gobierno corporativo”.

El Gobierno presentó la semana pasada un proyecto de ley para adaptar la directiva europea de implicación de los accionistas: las gestoras y las aseguradoras tendrán que desarrollar y publicar una política de implicación de los accionistas o explicar por qué han decidido no hacerlo. También aclararán cómo van a integrar la implicación de los accionistas en su estrategia de inversión.

Los asesores de voto ven con buenos ojos la normativa, una “oportunidad” para que las gestoras mejoren su posicionamiento de mercado, atraigan nuevos clientes y aumenten su control sobre la gestión de la inversión, valora Miranda. Sáez, por su parte, señala que la norma aportará transparencia y clarificará “la cadena de custodia de las acciones”, aunque la intermediación de estos agentes “seguirá siendo necesaria”.

La crisis financiera elevó el umbral de exigencia para los solicitors, reconoce Miranda: “Desde la crisis la mentalidad de los inversores ha cambiado: están dispuestos a sacrificar algo de rentabilidad y hay mayor exigencia en materias como el gobierno corporativo o los aspectos sociales o medioambientales”. Quienes se dedican a esta tarea indican que los inversores españoles tradicionalmente han sido menos activos que los extranjeros, aunque últimamente se han vuelto más proactivos.

Los unos y los otros aseguran que las relaciones entre ellos son fluidas. Juan Prieto, director general del proxy advisor Corporance, destaca de ellos su profesionalidad: “Tienen un acceso directo a los inversores finales y pueden hacerles llegar el mensaje, además de conocer las prácticas del mercado”.

Capacidad de convicción

Pero, ¿hasta qué punto estos intermediarios consiguen traspasar el filtro de los advisors? “Resulta más fácil influir en propuestas abiertas a discusión, como el pago de dividendos”, concede Miranda.

La división española de Morrow Sodali participó en juntas de accionistas como las de Repsol y Sacyr como proxy solicitor y asesoró operaciones como la compra de Jazztel por Orange o la de Europac por DS Smith. Miranda ejemplifica lo complicado de pactar entre las partes con la opa de la matriz de Banco Santander sobre Santander México: “Fue difícil porque afectaba a las acciones de ambas compañías con sus diferentes fluctuaciones en precio y divisas: euros, pesos y dólares”. Para Sáez, las cuestiones más complicadas en esta temporada de juntas serán los “temas relativos a retribuciones, donde los inversores acostumbran a ser menos flexibles”.

Los proxy solicitors temen el avance de la gestión pasiva, un estilo de inversión basado en replicar la composición de los índices bursátiles asignando a cada empresa una inversión equivalente a su peso en un determinado mercado. Y advierten de que con esta tendencia, donde destaca el auge de los fondos cotizados (ETF), el margen de las compañías para captar inversores se achica cada vez más.

Asesoramiento del voto en España

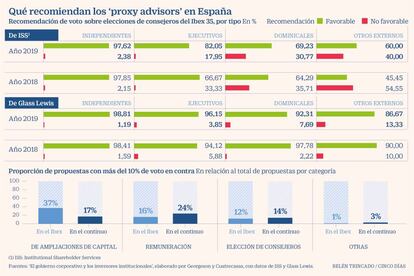

Cuestiones más conflictivas. El último informe anual de Cuatrecasas y Georgeson, El gobierno corporativo y los inversores institucionales, indica que durante la temporada de Juntas de 2019, “igual que el año pasado”, tanto en el Ibex 35 como en el top 40 del Mercado Continuo, el tema que suscitó mayor controversia entre los grandes inversores institucionales y el proxy advisor de referencia (ISS) fue el relativo al nombramiento, ratificación y reelección de los consejeros, seguido por los aspectos relativos a la retribución del consejo y las propuestas de ampliaciones y reducciones de capital.

Política de remuneraciones. El informe señala que 19 compañías del Ibex y 18 de las 40 mayores del continuo sometieron a voto su política de remuneraciones en la temporada de juntas 2019. “Desde el 2017 al 2019 se ha producido un aumento de casi cinco puntos porcentuales” en las empresas del Ibex (del 86,37% al 92,04%), y se mantiene estable en las firmas del resto de la Bolsa. En cuanto a la retribución de los consejeros, el apoyo es “menor en las empresas del Ibex 35 por la mayor presencia extranjera en el capital”.