El pánico y la euforia restan un tercio del retorno anual a los dueños de fondos

Los particulares tienden a comprar caro y a vender barato. Este fenómeno es especialmente nocivo en países europeos

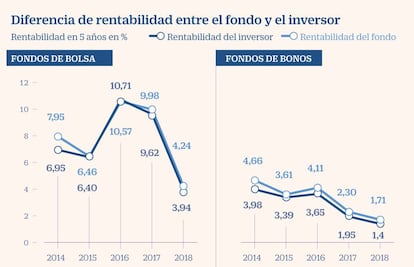

La rentabilidad que anuncian los fondos de inversión es, casi siempre, superior a la que realmente obtienen los pequeños partícipes de estos productos. No es una cuestión de publicidad engañosa, sino el resultado de malas decisiones de compra y venta de las participaciones de los fondos. Los particulares no suelen acertar con el momento idóneo para invertir y vender y eso les resta rentabilidad.

Esta es la principal conclusión del informe Mind The Gap elaborado por la consultora Morningstar, donde se analiza la rentabilidad de más de 16.000 fondos de inversión europeos durante el periodo 2010-2018. En este periodo, que incluye los momentos más duros de la crisis de deuda soberana en la zona euro, los inversores obtuvieron de media 53 puntos básicos menos de retorno que los propios fondos. Esto representa cerca de un tercio de las rentabilidades anuales.

La explicación detrás de este decalaje está en los sesgos cognitivos y los errores de inversión. Cuando un fondo encadena una mala racha de resultados, es habitual que el pánico se apodere de los partícipes y que vendan. A la inversa, cuando un vehículo de inversión ha logrado muy buenas rentabilidades, es frecuente que atraiga un gran flujo de dinero, que se destina a comprar cuando las acciones o bonos subyacentes ya se han revalorizado mucho y están caras.

"Los errores de sincronización al suscribir o reembolsar un fondo son persistentes en el tiempo y más agravados en Europa que en otras geografías", apuntan los responsables del estudio.

Los mayores decalajes de rentabilidad se han detectado, curiosamente, en los fondos de renta fija y en los de Bolsa. La explicación sería que este tipo de productos es más proclive a ser contratado por corazonadas, mientras que los fondos más flexibles, que incluyen mayor variedad de activos, suelen tener un horizonte y una vocación de inversión más sólida.

Diferencias aún mayores

"Hay muchos estudios académicos sobre este diferencial de rentabilidad, conocido como 'behavioural gap", explica Unai Ansejo, consejero delegado de la firma de asesoramiento Indexa Capital. "La evidencia indica que los inversores suelen perder entre el 1,5% y el 3% anual por malas decisiones sobre el momento de comprar o vender sus fondos", apunta este experto, profesor de finanzas cuantitativas en la Universidad del País Vasco.

En general, la recomendación de los asesores es que las aportaciones o retiradas de dinero de fondos se planifiquen de una forma sistemática, y no se pretenda batir a los mercados.

El informe de Morningstar es muy claro al respecto. Los inversores europeos continúan perdiendo rentabilidad con sus malas decisiones sobre el momento idóneo para invertir. En general, la opción de buscar fondos más diversificados suele lograr mejores retornos. En cambio, en los fondos muy especializados es más difícil que los inversores acierten con el tiempo exacto para comprar o vender.

De acuerdo con los expertos de Morningstar, las geografías donde mayor decalaje existe entre el retorno del fondo y el del particular son Canadá y los países de la zona euro. En cambio, donde menos disparidad hay es en Estados Unidos y Australia.

El efecto de las comisiones

Los investigadores consideran que un hecho diferencial es el nivel de comisiones. Los fondos de bajo coste suelen ser contratados por personas que hacen una inversión más sistematizada, mientras que los fondos caros suelen contratarse más por campañas y corazonadas del inversor.

La diferencia de rentabilidad del 53 puntos básicos entre el fondo y el inversor puede parecer pequeña, pero hay que tener en cuenta que los rendimientos de los fondos españoles han sido muy bajos en los últimos años. Entre 2015 y 2020, los fondos de gestoras españolas han logrado un retorno anual medio (descontando las comisiones) del 1,37%. El decalaje motivado por un inadecuado momento de entrada o salida se habría comido cerca de un tercio de la rentabilidad obtenida. En el caso de los fondos más conservadores, donde las expectativas de rentabilidad son mínimas en el entorno de tipos de interés negativos, este efecto podría haber supuesto entre haber ganado algo o haber registrado pérdidas.

Los otros sesgos de los pequeños inversores

Ilusión de control. La CNMV editó el año pasado una guía donde se detallan cuáles son los principales sesgos de comportamiento que tienen los inversores. Uno de los mayores problemas es la ilusión de control: la tendencia a sobreestimar que se dispone del control o de la posibilidad de influir en algo sobre lo que objetivamente no se tiene ningún poder.

Descuento hiperbólico. Es la propensión a elegir recompensas más pequeñas e inmediatas frente a recompensas mayores y alejadas en el tiempo. Se debe a que la inmediatez de las recompensas tiene un gran poder de atracción. El descuento hiperbólico puede llevar a que el inversor deshaga una inversión pensada a largo plazo y adecuada para su perfil debido a una evolución eventualmente atractiva de los mercados o la aparición de productos financieros más rentables.

Sesgo nacional. Los inversores tienden a invertir más de lo razonable en acciones y bonos de su propio país, porque les aporta seguridad conocer de primera mano esas empresas.