La renta fija ya no es buen activo como primer paso para el conservador

El riesgo geopolítico no ha desaparecido

En 2019 las expectativas de los inversores han sido muy negativas para Europa y demasiado positivas respecto de EEUU. Pero esperamos que el crecimiento en la era Eurozona se estabilice en el 0,9% en 2020 y que su diferencial de crecimiento con EEUU se reduzca. Además esperamos que el crecimiento de los beneficios en acciones europeas se acelere el próximo año. También ha habido demasiado pesimismo respecto a la economía de Reino Unido, un mercado de acciones con rentabilidad real por dividendo del 5% y una moneda que ha llegado a estar 20% infravalorada.

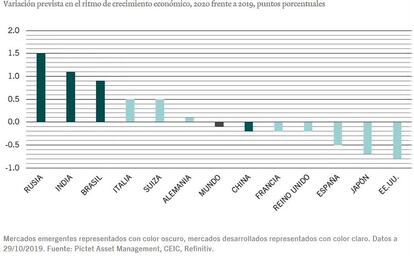

El caso es que, aunque la reducción de incertidumbre respecto al Brexit es buena para Europa y el acuerdo en primera fase EEUU-China positivo para activos de riesgo, sobre todo emergentes, hay que tener en cuenta que el riesgo geopolítico no ha desaparecido y que los mercados van a estar volátiles. Hasta ahora se ha logrado evitar una fuerte desaceleración económica mundial y nuestro indicador adelantado ha repuntado durante tres meses, gracias en gran parte a la aceleración en economías emergentes. Pero esperamos que la producción mundial se expanda al 2,7 % el próximo año, por debajo de su potencial y ritmo alcanzado este año.

Además a comienzos de 2019 la renta variable global estaba barata, penalizada por el último trimestre de 2018, pero actualmente, a pesar de haberse descontado noticias muy negativas, vamos camino de terminar 2019 con valoraciones altas.

La renta fija ya no es buen activo como primer paso para el conservador

Así que para 2020 el punto de partida es que no hay mucho valor absoluto y que la asignación de activos, a pesar de un riesgo geopolítico más atenuado, va a ser complicada. De hecho 2020 va a ser año de seleccionar regiones, sectores y mejores ideas y en cualquier caso habrá que ser muy tácticos. En conjunto vemos más potencial en acciones, pero será necesario generar exceso de rentabilidad respecto a riesgo asumido mediante estrategias de valor relativo. En concreto, es posible que en 2020 EEUU pase el liderazgo a Europa, que puede ser un valor interesante.

Por otra parte, aunque es verdad que la renta fija puede ser un activo diversificador para la cartera, no vemos mucho valor en crédito los próximos meses, especialmente europeo. Los diferenciales de rentabilidad a vencimiento actuales, niveles de endeudamiento, peor calidad crediticia y niveles de liquidez menos expansivos, nos hacen ser cautos en crédito.

De manera que el ahorrador debe ser creativo y mirar soluciones de inversión sustitutivas de la renta fija de mercados desarrollados, que ya no es buen activo como primer paso para el perfil conservador. Hay mucha distorsión por la intervención de los bancos centrales, que están descontando escenarios de fuerte recesión que nosotros no anticipamos. Además la extensión de la duración (sensibilidad a variaciones de tipos de interés de la deuda) puede ser un factor de riesgo ante cualquier escenario menos negativo y menos intervencionista. No obstante prevemos que los bancos centrales proporcionen un estímulo monetario equivalente a 2 % del PIB el próximo semestre, principalmente por la Reserva Federal y BCE. Ahora bien, hay alternativas que facilitan una rentabilidad/riesgo parecida a la de la inversión en renta fija tradicional, esto es, de 3 a 4%, con una volatilidad en torno al 3%. Se trata de estrategias de rentabilidad absoluta, poco correlacionadas con los mercados, que permiten reducir la volatilidad.

Por otra parte un gran punto de inflexión se produciría si la rentabilidad negativa en renta fija se trasladase al cliente de depósitos, es decir si los bancos empezaran a cobrar por los mismos. Entonces se daría un cambio de mentalidad radical de los ahorradores.

Valores cíclicos que han sufrido con la guerra comercial

De momento, en cuanto a renta variable, consideramos para 2020 valores cíclicos que han sufrido mucho con la guerra comercial, como el sector de energía -las acciones de tecnología han llegado a subir 40 % en el año, pero energía ha quedado rezagado a pesar de que los precios del petróleo han llegado a subir tres veces más-. También pueden ser interesantes valores cíclicos relacionados con automóviles, energía y minería -esta última muy concentrada, con disciplina de oferta, dependiente del momento de la economía china que vemos se estabiliza y correlacionada negativamente con el dólar, que prevemos pueda iniciar un lento proceso de devaluación frente al resto de divisas. Además nos gusta el sector finanzas -de los más baratos- y determinados sectores defensivos, como salud, sobre todo en cuanto a exposición tecnológica, vía biotecnología.

Por su parte los mercados emergentes ofrecen mejores perspectivas de crecimiento económico, con valoraciones razonables, aunque con diferencias entre países. Ha habido fuertes entradas de inversión las últimas semanas y los indicadores técnicos son positivos tanto acciones como en deuda en moneda local. Efectivamente, las perspectivas para la deuda en moneda local de emergentes han mejorado con la estabilización de la actividad manufacturera global y de las relaciones comerciales EEUU-China. Ello puede apoyar a las monedas de mercados emergentes, que están aproximadamente 20% infravaloradas frente al dólar. Además, es probable que la política monetaria siga flexible, lo que hace atractiva la rentabilidad a vencimiento del 5 % que actualmente ofrece esta deuda.

En inversión socialmente responsable el día a día marca la diferencia

Además, en cuanto a inversión socialmente responsable hay que ir poco a poco, pues se trata de un largo camino, donde el día a día marca la diferencia. En cualquier caso los inversores tienen que saber que proporciona una capa adicional de gestión de riesgos muy interesante, pues facilita elegir compañías que, por disponer de prácticas medioambientales, sociales y de gobierno corporativo más responsables, van a sobrevivir mejor y proporcionar resultados más estables. La inversión socialmente responsable, en cualquiera de sus acepciones, es una megatendencia que en los próximos años va a transformar la manera de invertir.