Los 10 valores más sólidos de Europa

Los inversores ven opciones casi comparables a un bono en cotizadas con negocios muy sólidos y poco volátiles

La búsqueda de refugio, también en la renta variable, se ha convertido en uno de los principales objetivos de los inversores y más después de las subida experimentada por la Bolsa europea y estadounidense en la primera mitad del año. Sin embargo, la tarea es complicada y pasa por valores con buen dividendo, máxima calidad y también valoraciones caras. Para Xavier Brun, responsable de renta variable europea de Trea AM, existe la alternativa que pasa por invertir en valores que pese a acumular fuertes revalorización en el año y disponer de un PER que alcanza las 30 veces, son vistos como una opción segura. “Los múltiplos de PER que se pagan en empresas del sector alimentación o bienes de consumo se sitúan en máximos de 10 años porque no hay alternativa”, subraya.

La oleada de compras que han desatado los bancos centrales este año se ha concentrado en la deuda soberana, pero se ha extendido también al resto de activos. De la deuda pública saltó a los bonos de alto riesgo y la corriente se expande a la Bolsa, aunque a los valores más seguros. “El mercado intentó buscar en la renta variable lo más parecido a los bonos: activos de alta calidad y poca volatilidad”, señala el experto de Trea AM. Compañías como Nestlé, L’Oréal o la firma de lujo LVHM son algunos de los ejemplos que mejor ilustran esta tendencia. Es decir, compañías sólidas y con una fuerte internacionalización de sus negocios.

Pero como en toda inversión, también existen riesgos. Para Brun, la principal amenaza de los próximos trimestres es que la debilidad registrada en las exportaciones a nivel macroeconómico, motivada por el auge proteccionista, se traslade a la demanda interna a través de un aumento del desempleo. Por este motivo, los expertos aconsejan también la diversificación y no concentrar toda la cartera en valores, que aun siendo muy sólidos, pueden llegar a sufrir una corrección intensa. “El problema no son las valoraciones si mantienen los ritmos de crecimiento actuales, sino que ante cualquier contracción de la demanda las correcciones pueden ser elevadas y más ahora que China empieza a mostrar síntomas de desaceleración”, explica Lucas Maruri, gestor de renta variable de Gesconsult. “Vemos oportunidades en las firmas de alta calidad pero no podemos comprar una compañía a cualquier precio”, matiza el experto. Así, el gestor tiene en cartera valores triple A como EssilorLuxottica pero también firmas que han superado las adversidades pero que continúan cotizando a precios de derribo como H&M.

EssilorLuxottica: líder del sector con una cuota del 85%

La empresa resultante de la fusión del fabricante de lentes (Essilor) y la compañía de gafas de sol (Luxottica) dispone de una cuota de mercado del 85%. Lucas Maruri, gestor de renta variable europea de Gesconsult, selecciona al valor como una de sus apuestas. Aunque cotiza a múltiplos muy exigentes (un PER de 29 veces), el experto se muestra confiado con su negocio y señala que en un entorno de desaceleración económica, sus productos continuarán siendo demandados. La compañía cerró el primer trimestre con unos ingresos de 4.210 millones, un 7,5% más que en 2018.

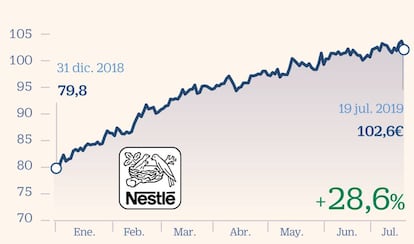

Nestlé: el tirón de la demanda en EE UU, Brasil y China

Su posición dominante en el mundo de la alimentación es una de sus principales fortalezas. La firma suiza, que sube un 29% en el año y eleva su PER hasta las 31 veces, está bien posicionada para sacar provecho del auge de la clase media en emergentes como China y Brasil. En el primer trimestre, el negocio en el país sudamericano, su cuarto mercado más importante, se convirtió junto a EE UU y el gigante asiático en el motor del grupo. El beneficio subió un 3,4% y su facturación, el 4,3%, hasta los 22.200 millones de francos suizos (unos 19.500 millones de euros).

L’Oréal: los ingresos baten las expectativas del mercado

A comienzos de julio el fabricante de cosméticos registró su máximo histórico al cerrar en los 256,9 euros por acción. La compañía, que se revaloriza un 23% en lo que va de 2019, cuenta con un PER de 36 veces, unos múltiplos que dan vértigo, pero que están soportados por la buena marcha del negocio. Entre enero y marzo, L’Oréal logró unos ingresos de 5.930 millones (un 5,1% más), superando las expectativas de los analistas gracias al tirón de la demanda en Asia, que impulsó las ventas de los mercados emergentes. El 60% de los expertos que siguen el valor aconsejan mantener en cartera.

Heineken: sus acciones superan los 100 euros

La empresa holandesa pisa con fuerza y sube en Bolsa un 30% en el año, superando los 100 euros por acción y elevando el PER hasta las 30 veces. Unos niveles que son exigentes pero que no incomodan a los analistas. El 42% de los expertos aconseja comprar, el 45% mantener y solo el 13% opta por vender. Heineken cerró el primer trimestre con un beneficio de 299 millones, un 15% más. El volumen de ventas de cerveza subió 4,4%, hasta los 52,7 millones de hectolitros, con un alza del 1,7% en Europa y del 3,2% en América, mientras que en Europa del Este y Oriente Próximo aumentó más de un 8%.

LVMH: los beneficios de la democratización del lujo

Desde que en abril presentara las cuentas del primer trimestre, no ha parado de pulverizar máximos en Bolsa. Con una revalorización en lo que va de año del 48%, sus acciones se encaminan hacia los 400 euros. Después de cerrar 2018 con unas ventas récord de 42.000 millones, entre enero y marzo la tendencia alcista prosiguió y su facturación (12.538 millones) superó las expectativas gracias a su diversificación. El inconveniente para Maruri es que tras el intenso rally, cualquier pequeño tropiezo puede acelerar la corrección.

Novartis: un negocio farmacéutico revitalizado

Goldman Sachs selecciona a la firma suiza como uno de sus valores preferidos. “Vemos a Novartis entrar en un periodo de crecimiento sostenido de sus ingresos impulsado por un negocio farmacéutico revitalizado”, señala. Entre los catalizadores destaca la aprobación por parte de la FDA, la agencia estadounidense del medicamento, del fármaco Zolgensma. En lo que va de año Novartis se anota un 25% en Bolsa y la mayoría de los expertos que siguen al valor se dividen entre comprar (56,7%) y vender (30%).

Airbus: su capitalización alcanza los 100.000 millones

Sube un 57% en Bolsa este año y su capitalización supera los 100.000 millones, favorecida por la crisis de su rival Boeing. Los analistas de Goldman afirman que Airbus está pasando de un crecimiento de los beneficios “impulsado por la ejecución” a un crecimiento “impulsado por el ciclo del producto”. A medida que los programas de los modelos A320 y A350 alcanzan tasas de producción maduras, mejoran los precios y costes por unidad y aumentan los márgenes. Este cambio lleva a los expertos a darle un potencial del 20%.

Unilever: con el objetivo de elevar las ventas un 5% en 2020

Xavier Brun, responsable de Bolsa europea en Trea AM, escoge a Unilever como uno ejemplo de valor sólido. El fabricante agrolimentario y de cosméticos se anota cerca de un 13% en Bolsa en 2019 a pesar de que en el primer trimestre la compañía registró unas ventas de 12.400 millones, un 1,6% menos que el mismo periodo del año anterior. Esto no impide que la firma siga manteniendo su objetivo para 2020 y prevé que el crecimiento de las ventas subyacentes se sitúe entre el 3% y el 5%.

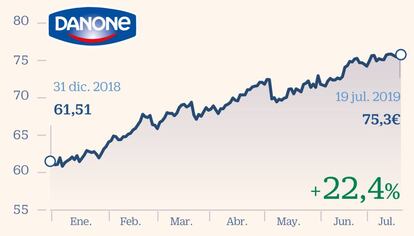

Danone: cotiza con un descuento del 7% pese a sus ventas

En Banco Sabadell apuestan firmemente por la compañía y consideran que no se ha puesto en valor el crecimiento de sus ventas. Los expertos de la entidad señalan que Danone cotiza con un descuento del 7% frente a su media histórica de los últimos cinco años, a pesar de que las tasas de crecimiento previstas son superiores. Los analistas destacan, además, su sólida generación de caja, que le permitirá desapalancarse rápidamente y “que en ausencia de adquisiciones, podría destinar a remunerar al accionista”.

Grifols: un crecimiento sostenido de los ingresos

Los recientes resultados de su estudio clínico sobre el alzhéimer han llevado a la cotizada esta semana a revalidar sus máximos y rozar los 29 euros por acción. Los analistas de Citi remarcan que los movimientos estratégicos como la autosuficiencia lograda en la división de plasma y el establecimiento de un punto de apoyo estratégico en China “han hecho que Grifols disfrute de un crecimiento sostenible de los ingresos”. Aunque su PER alcanza las 34 veces, el 48% de los analistas aconseja comprar y el 40%, mantener.