Recetas para proteger la cartera de valores en verano

Elevar la liquidez disponible es la fórmula más común, aunque sin renunciar a la apuesta de inversión

Por fin se acerca agosto y con él el ansiado descanso. Fuera móviles, correos y asuntos de trabajo. Bienvenidos los momentos en familia, las lecturas aplazadas y la desconexión. Pero ¿qué ocurre cuando se es un inversor? Para poder despreocuparse también de la cartera de inversión hay que haber hecho algunos preparativos con antelación ya que, aunque en este verano en principio no van a terminar de resolverse las principales incertidumbre que pesan sobre el mercado, nunca está de más tomar precauciones.

Con datos mensuales recabados por A&G, la volatilidad histórica del S&P 500 es del 18% y, sin embargo, solo en el mes de agosto sube al 21%. Este aumento tiene un sustento fundamental. Los volúmenes de contratación caen y por esa razón los movimientos de las Bolsas pueden amplificarse, tanto al alza como a la baja, lo que significa que si un solo tuit el resto del año provoca potentes oscilaciones en el mercado, en agosto esa respuesta puede intensificarse aún más. No digamos si ocurren acontecimientos extraordinarios, una posibilidad siempre presente y con la que hay que contar. La caída de Lehman Brothers (15 septiembre de 2008), el referéndum sobre el Brexit (26 de junio de 2016) o el ataque terrorista a las Torres Gemelas (11 de septiembre de 2001) son algunos ejemplos.

En cuanto al Ibex 35, los últimos agostos ha vivido más sombras que luces. El año pasado, los desplomes de divisas emergentes como el peso argentino o la lira turca, unidos a las tensiones comerciales, hicieron que el selectivo español cayera un 4,8% en el mes. En 2017, perdió un 1,93%, mientras que en 2016 consiguió acumular unas ganancias del 1,5%. Sin embargo, en 2015 sufrió un recorte del 8,2%, su peor balance desde mayo de 2012, principalmente por el temor a un frenazo en el crecimiento de la economía china.

Previsiones

Este año existen demasiados frentes abiertos, cuya resolución requerirá mucho más tiempo que los breves meses de verano. Por un lado, la guerra comercial entre China y EE UU, con capacidad de impactar sobre el crecimiento económico global y que de hecho es la gran inquietud de los inversores, temerosos de que un regreso al proteccionismo precipite la llegada de la recesión. A este riesgo se añade el de que los bancos centrales adopten una política menos expansiva de lo esperado.

Los movimientos del mercado se amplifican en el mes

de agosto por la bajada de contratación

“Actualmente se descuentan tres bajadas de tipos por parte de la Fed. Con que solo se materialicen dos, ya tendríamos argumentos para tener un susto”, indica Borja Aguiar Suárez, director de negocio institucional de Altair Finance. La reunión de la Reserva Federal del próximo 31 de julio será por tanto una cita clave que promete marcar el curso del mercado a corto plazo, a lo que se añaden los mensajes que envíe el BCE sobre una próxima ronda de estímulos monetarios. Otro punto que mantiene a los analistas alerta es el Brexit, aplazado hasta el 31 de octubre.

Y tampoco hay que olvidarse, como recuerda Diego Fernández Elices, director general de inversiones de A&G Banca Privada, de otros focos de tensión geopolítica como los recientes encontronazos de Irán contra Occidente en el estrecho de Ormuz, ni de foros como la reunión de grandes banqueros centrales de Jackson Hole ni la cumbre de líderes del G7 que se celebra a finales de agosto en Biarritz. Todos estos acontecimientos, combinados con una baja liquidez, según Fernández Elices, “podrían llevar a correcciones brutales, aunque temporales”.

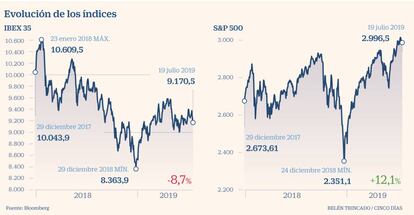

Además, en este verano la situación de partida es muy diferente a la de 2018, cuando los mercados se encontraban en negativo tras una fuerte corrección en febrero. En estos meses de 2019 “las principales Bolsas mundiales han logrado acumular rentabilidades de en torno al 15% con el mejor de todos los escenarios posibles ya descontados”, dice Aguiar Suárez. Es por todo ello, y a las puertas de una nueva temporada de presentación de resultados –que desde Altair Finance estiman van a ser peor de lo esperado por el consenso–, que Aguiar Suárez considere que puedan producirse correcciones en el corto y medio plazo, tanto en Bolsa como en bonos.

Liquidez

Aunque la mayoría de expertos no recomiendan tocar las carteras, siempre que estén bien estructuradas, sí contemplan tomar algo de beneficios y elevar liquidez con un doble propósito. Por un lado, ofrecer tranquilidad, y por otro, esperar a mejores oportunidades. “Si hablamos de un inversor conservador, la manera más sencilla de proteger la cartera –sin necesidad de estructuras de protección que pueden llegar a ser caras y rara vez llegan a su cometido, si tenemos en cuenta el impacto– sería tomar liquidez, valorando siempre que al retirar capital rendimos cuentas a Hacienda”, afirma Pedro Servet, fundador y CEO de la eaf 25 Delta.

Las actuales incertidumbres de mercado son de medio plazo, aunque la cita de la Fed del 31 de julio marcará el curso del verano

“El inversor conservador, que suele estar más ligado a renta fija, ha obtenido en el primer semestre beneficios muy por encima de los esperados a principios de año. Por esa razón, quizás tenga sentido tomar algo de beneficios a la espera de mejores oportunidades, pero siempre con un asesoramiento adecuado y dentro de una estrategia a largo plazo porque, en caso contrario, la reentrada seguramente se haga tarde y mal”, expone Fernández Elices.

Además, según el director de inversiones de A&G, un gran porcentaje de inversores ha caído en la represión financiera de los bancos centrales y están hoy invertidos en un perfil de riesgo superior al que realmente les corresponde. “Por eso, y no por estar cerca del periodo vacacional, podría ser buen momento para tomar beneficios en un año que está siendo excelente”, reitera Elices.

En cuanto a los inversores de perfil arriesgado, Servet asegura que pueden estar tranquilos dejando su cartera tal cual ya que, aunque “puedan aguantar bajadas del 20% como las vividas en diciembre, este verano estamos muy lejos de que esto ocurra, y podremos ver bajadas puntuales en torno al 6% como mucho”, vislumbra Servet.

‘Stop loss’

Al alcance del inversor siempre estarán en todo caso las diferentes herramientas para controlar las posibles pérdidas. Las más comunes son las órdenes stop loss, que consisten en dar al bróker la indicación de vender automáticamente si la acción cae y sobrepasa un determinado valor. Además, para no perderse el posible rebote tras esa caída existen los stop loss dinámicos, que consisten en que en lugar de colocar una primera orden stop loss y olvidarse de ella cuando el precio ya la ha dejado atrás, lo que hace es ir actualizando el nivel de venta de un valor para que permanezca a una distancia prudencial del precio. De esta forma, si la cotización sube, el precio de disparo de la orden de venta irá subiendo proporcionalmente, mientras que si baja, el precio de disparo se mantendrá fijo.

Sin embargo, Servet no es partidario de emplear las órdenes de venta en este agosto. Tampoco lo es Fernández Elices. “Los stops loss habitualmente saltan cerca de los mínimos del mercado, justo antes de que retome el sentido positivo”, afirma. Y añade que las coberturas “acarrean un coste que puede evitarse si se acierta en el posicionamiento de la gestión”.

Oportunidades

Desde BlackRock, dado el entorno de mercado actual, recomiendan construir carteras resilientes y para ello apuestan por la renta fija pública europea, ya que a su entender “puede desempeñar un importante papel defensivo tanto de una manera táctica como estratégica”. En la gestora ven oportunidades en estos meses en renta variable estadounidense, “donde los inversores se están viendo justamente recompensados por el riesgo asumido”. También en deuda emergente, sobre todo en América Latina, donde el pago de cupón de las emisiones es superior. Aunque su visión de mercado en general es más prudente y aconseja más precaución.

En cuanto a fondos, el inversor final debe tener un horizonte temporal de largo plazo cuando compra fondos de inversión y no estar pendiente del valor liquidativo diario. De este modo es posible esquivar el pánico y la euforia en las decisiones de inversión y no pasar a formar parte del grupo de ahorradores en fondos que, guiados por el miedo, traspasan su dinero, rebajando así sus ganancias en el largo plazo y no logrando extraer todo el rendimiento que algunos de estos vehículos aportan.

Esta es la razón por la que el inversor promedio del mítico fondo Fidelity Magellan perdió dinero en unos años en los que el propio fondo obtuvo un rendimiento anualizado del 29,06% frente al 15,52% del S&P 500, lo que le situó como uno de los más rentables del mundo.

Sin embargo, si haciendo examen de su cartera, el inversor percibe que no se está bien posicionado según el nivel de riesgo que se está dispuesto a asumir, dado el momento actual de mercado las gestoras apuestan también por fondos flexibles.