Los fondos más comprometidos y rentables

Tres vehículos éticos logran los resultados más brillantes

Hace años era la excepción, pero hoy en día rara es la gestora que no propone productos de inversión sostenible y responsable (ISR), es decir, una estrategia que integra los criterios ambientales, sociales y de buen gobierno en el proceso de estudio, análisis y selección de valores de una cartera de inversión.

Bajo ese paraguas ya había en España en 2017 activos bajo gestión por valor de 185.000 millones de euros, con un crecimiento entre 2015 y 2017 del 10%, “un 2,4% superior al del conjunto de la economía española” (últimos datos disponibles), resaltan desde Spainsif.

Ya hay en España 185.000 millones de euros bajo este tipo de gestión

Son las gestoras extranjeras las que copan el protagonismo del negocio. No obstante, las nacionales están cogiendo carrerilla y el número de fondos que invierte con criterios ASG (ambientales, sociales y de buen gobierno) ha crecido un 53% en el último año. Y es que los clientes, hasta ahora mayoritariamente institucionales, demandan cada vez más vehículos de inversión con estas características.

“El foco se ha situado en la inversión sostenible, entendida como aquella que busca localizar los activos/compañías que mejor se posicionan de cara al futuro hacia el que nos dirigimos. El análisis global de riesgos y oportunidades con impactos financieros, sociales y ambientales es la tendencia actual en ISR, pues nos permite observar con más detalle las potenciales inversiones, conocer mejor las empresas en las que invertimos y tomar decisiones más formadas e informadas, con una visión de largo plazo, que es lo que demandan los inversores”, afirma David García Rubio, responsable de ISR de Santander Asset Management.

La inversión con criterios de buen gobierno y ecología es más beneficiosa que aquella que no los tiene en cuenta, según los estudios

La gestora del banco Santander lanzó el primer fondo de inversión gestionado bajo criterios ASG en España en 1995 y actualmente cuenta con el fondo más grande de la industria, el Santander Responsabilidad Solidario, con más de 720 millones de euros bajo gestión.

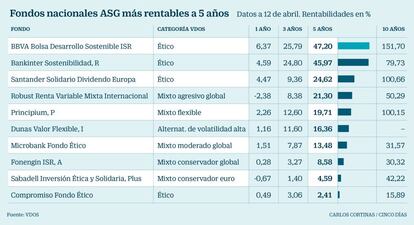

Asimismo, uno de sus fondos, el Santander Solidario Dividendo Europa, aparece como uno de los más rentables de la categoría, según datos de VDOS, con un retorno del 100% a diez años y casi del 25% a cinco años. Se trata de un vehículo que invierte “conforme a criterios de actuación empresarial tanto financieros como éticos”.

Encabeza el ranking de los mejores fondos nacionales que declaran invertir con criterios ASG el BBVA Bolsa Desarrollo Sostenible ISR, que acumula en la última década una rentabilidad del 150% y un 47% a cinco años. Se trata de un fondo ético de Bolsa internacional que, según su ficha, busca invertir en compañías “capaces de integrar en su estrategia y operativa oportunidades de minimización de riesgos medioambientales, sociales y de gobernabilidad con la perspectiva de crear valor a medio y largo plazo para el inversor”.

También sobresale por su rentabilidad, un 46% a cinco años y casi el 80% en la década, el Bankinter Sostenibilidad, que se gestiona tomando como referencia el comportamiento de los índices Dow Jones y Sustainability World Euro FTSE4Good Global Index. Entre sus primeras posiciones hoy en día, de acuerdo con datos de Morningstar, compañías como Microsoft, Alphabet y The Estée Lauder Companies.

¿Rinden bien?

Esa ha sido la pregunta del millón durante muchos años sobre este tipo de fondos. Y mientras que por entonces se argumentaba que la rentabilidad no solo había que medirla en dinero, ahora son numerosos los estudios que señalan que este tipo de inversión es más beneficiosa que aquella que obvia estos principios.

En Degroof Petercam Asset Management, por ejemplo, están convencidos de que permite mejorar el perfil rentabilidad/riesgo de cualquier cartera.“El año pasado, nuestros fondos de Bolsa y renta fija, que tenían el apellido sostenible, cerraron a 31 de diciembre mucho mejor que nuestros fondos equivalentes no sostenibles. La sostenibilidad es como un sello, es una capa adicional que hace que la inversión sea menos arriesgada, y esto es un hecho”, afirma Amparo Ruiz Campo, responsable de España y Latinoamérica de la gestora.

También la boutique francesa La Financière de l’Echiquier (LFDE) acaba de publicar un estudio que concluye que invertir de manera sistemática en las empresas con mejores calificaciones ASG genera, a lo largo del tiempo, una rentabilidad superior a la de la inversión en las empresas con malas calificaciones y a la de los principales índices bursátiles.

En concreto, han calculado que, en nueve años, la cartera con los mejores perfiles ASG genera una rentabilidad 2,3 veces mayor que una con los peores perfiles ASG.

Conclusiones

Razones de inversión. Un estudio realizado por BNP Paribas Securities Services a entidades de inversión y aseguradoras que ya incorporan estrategias ambientales, sociales y de gobierno corporativo (ASG) llega a la conclusión de que la ISR es una fuente de mayores ganancias, ya que el 52% de los encuestados situó la “mayor rentabilidad a largo plazo” entre sus tres principales razones para la inversión ASG. Asimismo, el 60% de los encuestados prevé que sus carteras con estándares respetuosos y sociales tengan un mejor comportamiento que el mercado en los próximos cinco años. Además, más del 90% de los inversores consultados considera que más del 25% de sus fondos se asignará conforme a criterios ASG antes de 2021.