Ocho valores que dominan los índices mundiales

Las compañías que más peso tienen en los selectivos en los que cotizan a menudo marcan el paso, más allá de los factores globales que mueven las Bolsas

La inversión en Bolsa ha encontrado una potente aliada en la gestión pasiva, que se ha revelado como una fórmula más barata de rentabilidad en el largo ciclo bursátil alcista actual. Pero apostar por un índice también entraña el riesgo de ponerse en manos de los valores que en él mandan y que, en ocasiones, tienen un peso excesivo que llega a marcar a fuego la evolución del selectivo. Algunos índices bursátiles están construidos de forma más o menos equilibrada, como sucede en el S&P estadounidense, donde el valor que más pondera es Microsoft, con un peso del 3,65% sobre el total. Pero la mayoría están marcados por la hegemonía de un valor concreto, que llega a representar el 10% o más del total del selectivo. Es el caso de Santander en el Ibex 35, donde pondera con el 14%, o de Boeing en el Dow Jones, del que representa el 9,6% y al que ha lastrado con las caídas que ha sufrido a causa de los problemas de su modelo 737 MAX.

La tecnológica SAP es el valor que domina en el Dax alemán, un índice con fuerte peso de compañías industriales y exportadoras y que se ha revelado extremadamente sensible a la tensión comercial con EE UU. En el Cac francés es la petrolera Total la que marca el paso con una ponderación del 10% y en el italiano FTSE Mib, la influencia de la eléctrica Enel es aún mayor, con una ponderación del 13,4%, si bien los bancos también ejercen una fuerte influencia, al igual que sucede en el Ibex. La evolución de estos valores resulta por tanto determinante en la marcha de los índices en los que cotizan, en un momento en que el conjunto de la renta variable se mueve por dos grandes factores: la política de los bancos centrales en primer lugar y las negociaciones comerciales entre Estados Unidos y China. Ambos elementos conectan con la mayor inquietud de todas, el proceso de desaceleración que se observa en la economía global, al que además se añaden circunstancias políticas como las interminables negociaciones del Brexit o las próximas elecciones para el Parlamento Europeo que se celebran en mayo y en las que se medirá el peso de las fuerzas populistas y euroescépticas en Europa.

A los inversores no les basta por tanto con estar atentos a las grandes noticias del mercado. Los resultados trimestrales de una empresa, como en el caso de Apple –que reina en el Nasdaq–, o la acumulación de errores en su gestión, en el de Boeing, pueden provocar terremotos en los parqués en una sola jornada.

Ibex 35: La opa en México lleva a Santander a máximos de agosto

El Banco Santander es el eje del Ibex 35. Con un peso del 14%, cualquier movimiento tiene gran repercusión en el resto de valores del selectivo. Por ejemplo, su subida del 3,8% del pasado 4 de enero, impulsó al Ibex un 2,5% en su mejor sesión del año hasta ahora.

En 2018, la entidad se desplomó más de un 27%, pero en estos meses de 2019 recupera un 16,5%. La presentación de su plan estratégico el 3 de abril no supuso una gran sorpresa para los analistas y su propuesta de regresar a la opción del scrip dividend fue penalizada por el mercado. Sin embargo, lo sucedido en estos cuatro meses quedó en segundo plano cuando este viernes la entidad anunció el lanzamiento de una opa sobre el 25% de su filial en México por 2.560 millones de euros. A pesar de ser recibida inicialmente con ligeras pérdidas, los títulos de Santander llegaron a anotarse un 3% en la sesión, marcando máximos de agosto de 2018. El banco anunció además ante la junta de accionistas que pretende elevar el dividendo y que sea cada vez más en efectivo.

Los analistas reiteran sus recomendaciones de compra, que suponen el 70% del total. La operación tampoco afectó en exceso al precio objetivo que asignan a la entidad: pasó de los 5,07 a los 5,11 euros, lo que supone un potencial del 12%.

Dax: SAP, la joya de la tecnología europea mantiene potencial

Las tecnológicas son piedras preciosas en el mercado europeo. Mientras estas empresas dominan los parqués estadounidenses, en el Viejo Continente se cuentan con los dedos de una mano. La alemana SAP, el valor con mayor peso en el Dax (un 10%), no está pasando por uno de sus mejores momentos, como reconoció a principios de año. La compañía anunció un reestructuración de su negocio, que le costará entre 800 y 900 millones de euros, tras la desaceleración que se ha producido en algunas de sus divisiones. A pesar de todo, la compañía, que asegura que no se trata de una “medida de reducción de costes”, despunta más de un 14% en el año. En 2018, no se libró de las caídas de los mercados y sus acciones cedieron un 6,98%.SAP reitera que es una compañía en crecimiento y confía en alcanzar una facturación de 35.000 millones de euros para 2023 (frente a los 24.700 millones de 2018). Los analistas de Citi lo ven posible, principalmente gracias a la reciente compra de Qualtrics por 7.100 millones a finales del año pasado. El consenso de Bloomberg también es optimista y otorga un potencial a sus títulos del 9% en 12 meses. Además, el 69% recomienda comprar y solo el 12,8% creen que es momento de vender.

Cac: Los analistas ven a Total cerca de sus máximos

La buena racha que acumula el barril de petróleo Brent –se anota un 33% en el año– se está percibiendo en el comportamiento de petroleras como Total. Las acciones del grupo francés, con un peso del 10% en el Cac, acumulan una revalorización del 8,25% en el año, tras ser de los pocos valores que se libraron de cerrar el 2018 en negativo (sumó un 0,29%). El grupo galo participó en 2018 en operaciones como la compra a Engie de parte de su negocio de gas natural por 1.291 millones, una adquisición que colocó a Total como el número dos mundial del sector del gas natural licuado.

Pese a todo, los títulos de la petrolera están lejos de los máximos alcanzados en octubre de 2018, cuando tocó los 56,37 euros, coincidiendo con los niveles máximos del Brent (86,29 dólares por barril).

No obstante, el consenso de Bloomberg considera que la empresa francesa superará este nivel y le otorga un precio objetivo de 59,35 euros de aquí a un año. De lograrlo, se situaría muy cerca de sus máximos históricos, alcanzados en 2006, cuando sus títulos superaron los 60 euros en un momento en el que el barril de crudo de referencia en Europa superaba los 86 dólares. Las recomendaciones, por tanto, son de comprar (84%) mientras que solo un 15,6% recomienda mantener.

FTSE 100 HSBC y BP, dos pilares con resultado opuesto

El 2018 no fue un buen año para el sector bancario, pero 2019 tampoco pinta demasiado bien para HSBC. El banco británico, el mayor de Europa, suma solo un 1,82% en los cuatro primeros meses del ejercicio después de haber presentado unas cuentas del ejercicio anterior muy afectadas por el Brexit y la ralentización económica en China. La entidad, que ostenta un peso del 6,98% en la Bolsa londinense, registró un aumento del 30,2% de sus beneficios atribuidos en 2018, hasta los 11.161 millones de euros, una cifra muy por debajo de las estimaciones de los analistas. El consenso de Bloomberg le otorga un precio objetivo de 669,58 peniques, frente a los 658,7 peniques que valen sus acciones en la actualidad. Y la mayoría de ellos recomiendan mantener mientras que una minoría opta por comprar.

En el FTSE londinense, la petrolera BP también tiene mucho peso (6,11%). Las perspectivas para este valor son completamente diferentes dado el buen recorrido del Brent en 2019. Las acciones de BP acumulan ya una subida del 15% en el año, pero el consenso de mercado aún otorga un potencial del 8,44% a los títulos en los próximos 12 meses. De hecho, el 69% de los analistas recomiendan comprar y solo un 7% se decanta por vender.

FTSE Mib: La sostenibilidad de Enel, motor de su alza bursátil

La eléctrica italiana Enel ha comenzado 2019 con fuerza. En lo que va de año, se anota ya una subida superior al 11% que sitúa el precio de sus acciones en los 5,61 euros, niveles que no tocaba desde 2008. Enel, con un peso del 13,4% en el índice italiano Ftse Mib, tomó impulso a principios de octubre y desde entonces no ha cesado de subir. Fitch elevó entonces el rating a largo plazo de la compañía de BBB+ a A-, con perspectiva estable. La agencia de calificación tomó esta decisión por el historial de objetivos que estaba consiguiendo Enel así como por su liderazgo en redes y renovables o su posicionamiento a la vanguardia de la innovación y la sostenibilidad en el sector de los servicios. De hecho, uno de los objetivos de la eléctrica es que el 62% de su energía generada de aquí a dos años sea de cero emisiones, frente al 50% del año pasado. Además, los resultados del último ejercicio de la principal accionista de la española Endesa han sido positivos. Sus beneficios crecieron un 26,7%, aunque el incremento de su facturación se limitó al 1,4% respecto a 2017.

Tras el buen recorrido de sus títulos en los cuatro primeros meses del año, el consenso del mercado otorga a sus acciones un potencial del 4,6%. Asimismo, el 84% de los analistas recomienda comprar mientras que ninguno considera la opción de vender.

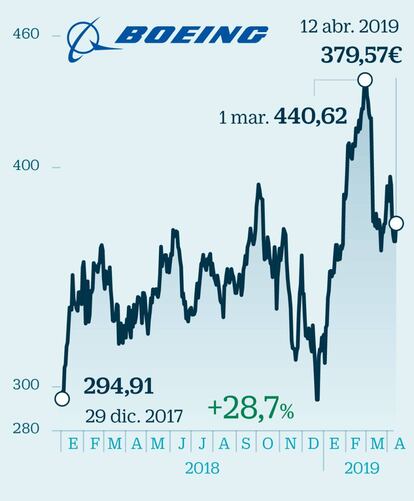

Dow Jones: Boeing, la incertidumbre no desaparecerá aún

Boeing es el ejemplo de cómo en cuestión de minutos, las acciones de una compañía pueden desplomarse y arrastrar consigo un índice, el Dow Jones, en el que tiene un peso del 9,6%. Tras el accidente del pasado 10 de marzo de un vuelo de Ethiopian Airlines, operado con una nave del modelo 737 MAX de Boeing, los títulos de la firma estadounidense han perdido sus máximos y caen más de un 10% desde entonces. Un accidente similar ocurrido a principios de noviembre de 2018, llevó a Boeing a reconocer que estos modelos de aeronaves tenían un fallo, lo que hizo que aerolíneas de todo el mundo y Gobiernos prohibieran la circulación de estas aeronaves.

La compañía ya ha anunciado que actualizará el software de dichos aviones, pero lo cierto es que las dudas no han desaparecido. El consenso de Bloomberg ha modificado sus recomendaciones sobre la compañía, aunque aún le da un potencial del 13%. Además, el 63% de los analistas recomienda comprar y otro 30% mantener la posición en el valor. Desde Citi, consideran que para la estabilidad de los títulos de Boeing será fundamental que el 737 MAX vuelva a volar y advierten de que la volatilidad está asegurada por un tiempo. No descartan que los títulos puedan perder los 300 dólares frente a los 379 actuales.

S&P 500: Microsoft se libra del tropiezo de las tecnológicas

El 2018 fue un año desconcertante para las empresas tecnológicas. El precio de sus acciones subió sin freno en la primera parte. Sin embargo, el último trimestre del ejercicio fue letal en Bolsa y borró gran parte del recorrido realizado en tan solo unos meses. A pesar de todo, los precios de Microsoft se sitúan en máximos históricos y superan los 120 dólares. El avance de la empresa fundada por Bill Gates, con un peso del 3,65% en el S&P 500, fue intenso en la primera mitad de 2018, aunque no comparable con el de otras tecnológicas estadounidenses como Apple o Amazon. Su desplome luego fue inferior y cerró 2018 con un alza del 18,7%.

En lo que va de año ya ha igualado este alza, a pesar de que sus resultados de su primer semestre fiscal, presentados a finales de enero, no fueron tan buenos como esperaba el mercado. Los beneficios del gigante del software siguieron creciendo pero su facturación se situó por debajo de las previsiones y el crecimiento de su negocio en la nube, Azure, no registró el ritmo esperado. No obstante, los analistas confían en el potencial de la tecnológica –el 89% recomienda comprar– y sitúan su precio objetivo en los 128,52 dólares, lo que supone una revalorización de más del 6% en los próximos 12 meses.

Nasdaq: Apple agota su potencial para este año

Las acciones de la empresa de la manzana, con un peso del 7,9% en el Nasdaq, temblaron en los últimos meses de 2018. Tras convertido en la primera cotizada estadounidense que alcanzaba el billón de dólares en capitalización bursátil, sus malas previsiones de ventas para el periodo navideño borraron sus ganancias anuales y en solo dos meses se desplomó un 30%, cerrando el año con una caída en Bolsa del 6,79% que se prolongó en las primeras sesiones de 2019. Un ejemplo de su poder sobre el Nasdaq, fue el desplome del 3 de enero, cuando sus títulos cedieron un 9,96%, lo que llevó al Nasdaq a caer un 3%.

Las previsiones se cumplieron y los ingresos y beneficios de Apple cayeron en su primer trimestre fiscal. Sin embargo, la empresa liderada por Tim Cook, lejos de desanimarse, ha presentado novedades y ha decidido dar el paso de intentar competir con Netflix. El mercado ha creído en su negocio y en lo que va de año, sus acciones se han recuperado casi un 26%, colocándose cerca de los 200 dólares. Sin embargo, la confianza tiene sus límites y el consenso de Bloomberg no ve más potencial a los títulos de Apple en los próximos 12 meses. A pesar de todo, la opinión está muy dividida entre comprar o mantener, aunque lo que el mercado tienen claro es que no es momento de deshacerse de las posiciones en la firma.