El Ibex consume todo el potencial de 2019: ¿plantarse o seguir invertidos?

Los gestores ven ahora más probable una corrección bursátil mientras sigue sin resolverse el Brexit y la guerra comercial

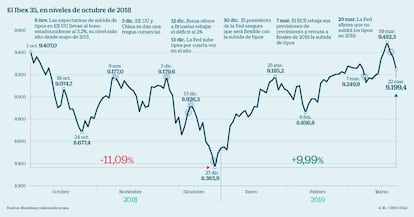

Plantarse para empezar a rebajar riesgo o mantener la exposición en cartera de la Bolsa española. Esa es la pregunta que se les viene a la cabeza a los gestores e inversores particulares después de un inicio de año que nada tiene que ver con el cierre de 2018. En los casi tres primeros meses del este ejercicio la Bolsa española ha llegado a subir un 11%, quedando a tan solo ocho puntos de los 9.500. Sin embargo, la última reunión de la Reserva Federal (Fed) de Estados Unidos, celebrada el pasado miércoles, ha supuesto un punto de inflexión. A comienzos de año, la moderación mostrada por Jerome Powell sirvió de acicate a la renta variable mundial, pero esta vez las expectativas de que en los próximos tres años los tipos solo subirán una vez (en 2020) han venido a confirmar los temores de que se está produciendo una desaceleración económica global.

“Creemos que la ralentización de la economía mundial va a ser mayor de lo previsto, pudiendo llevar, incluso, a una recesión. Por supuesto, en términos de riesgos macroeconómicos, China sigue siendo el riesgo número uno, especialmente para Europa, por su dependencia comercial con el gigante chino”, advierte Carlos Gutiérrez, director de renta variable de Dunas Capital-Inverseguros Gestión.

Las dudas que planean sobre el crecimiento económico, sumadas al hecho de que la Bolsa española ha consumido en tan solo tres meses prácticamente todo el potencial que auguraban las firmas de análisis para el conjunto del año, lleva a los gestores a apostar por la cautela. “Hemos ido reduciendo la exposición a activos de riesgo en nuestra carteras, tanto vendiendo activos como comprando coberturas o seguros que nos protejan en caso de caídas de los mercados, consolidando ganancias y preservando el capital de nuestros inversores”, explica Gutiérrez.

La reunión de la Fed del miércoles está sirviendo a los inversores para apostar por la recogida de beneficios. Como ya hiciera el Banco Central Europeo unas semanas antes, la máxima autoridad monetaria de EE UU revisó a la baja sus expectativas de crecimiento, un recorte lo suficientemente amplio como para justificar que este año no tocará los tipos. Hace solo dos meses, la institución auguraba dos subidas de las tasas este año. Con la Fed frenando el proceso de normalización monetaria, el BCE aplaza a finales de 2019 (antes era a la vuelta del verano) la subida del precio del dinero. No obstante, algunas firmas como Goldman Sachs lo retrasan a marzo de 2020 o como en el caso de Fitch, a finales del próximo año. Esto ha acelerado en los últimos días el trasvase de fondos de la renta variable a la renta fija con unos inversores en busca de refugio. El comportamiento del bono alemán es revelador de este último movimiento de reducción de riesgos: el viernes volvió a cotizar con una tasa de interés implícita negativa, algo que no se veía desde octubre de 2016. Los inversores temen nuevas correcciones bursátiles y compran este activo para resguardarse. Al haber más compradores, Alemania no tiene que pagar por su deuda, sino cobrar. Este nuevo interés por el bund se produce aun cuando el BCE ha dejado de comprar deuda soberana.

“Tras la subida tan vertical vista en Bolsa en las últimas semanas creemos que es ahora más probable la corrección”, defiende Pedro Sastre, analista sénior de estrategia de Banca March. El experto apunta a tres razones que justificarían este comportamiento: lo agresivo de la subida, las persistencia de dudas económicas y políticas, con la guerra comercial y el Brexit como principales exponentes, y la reciente revisión a la baja de las estimaciones de beneficios. “En el conjunto del ejercicio el consenso apunta a un crecimiento para los beneficios del Ibex del 1%, muy por debajo de lo que la Bolsa descuenta ahora mismo”, subraya Sastre.

Desde Abante afirman que los riesgos existentes en la actualidad no son nuevos, sino que vienen heredados del pasado. El problema está en el desenlace que se dé a los mismos. No obstante, en la gestora descartan los escenarios más apocalípticos como el de Brexit duro o fracaso de las negociaciones comerciales entre EE UU y China. Más allá de estos acontecimientos, desde la firma creen que el peligro está en la evolución de la macroeconomía.

A pesar de las incertidumbres, los gestores no renuncian a la renta variable, aunque con una cautela creciente y primando la selección de valores. Para Pedro Sastre, analista sénior de estrategia de Banca March, la apuesta está en sectores más defensivos que primen la rentabilidad por dividendo. “Destacamos el sector salud y el energético. También pensamos que las telecomunicaciones presentan una atractiva valoración, teniendo en cuenta su mal comportamiento de los últimos meses”, explica.

Protagonistas del trimestre

“Los mercados han rebotado tras constatar que el riesgo a una inminente recesión mundial había sido infundado, y los valores que más se han revalorizado en lo que va de año son los que se vieron más castigados el año pasado”, explica Rosa Duce, economista jefe de Deutsche Bank España. Este es el caso de Indra y Mediaset. Este último fue el valor con peor comportamiento del Ibex 35 en 2018, cuando se desplomó un 40,59% por el temor a una caída en la inversión publicitaria y por las dudas sobre su modelo de negocio ante el auge de las plataformas de series y películas por internet. Sin embargo, la corrección fue excesiva y este año se ha revalorizado casi un 21%. Indra, por su parte, cayó casi un 28% el año pasado, pero en el arranque de 2019 sube ya un 18%.

Las dos compañías del Ibex que más se han revalorizado este ejercicio son Siemens Gamesa y Acciona. En el caso de la primera, “los inversores están valorando su estrategia y la llegada de nuevos contratos, especialmente el desarrollo de energía eólica con turbinas marítimas”, apunta Duce. En el caso de Acciona, “ha presentado muy buenas cifras a cierre de febrero, y ha prometido subida de dividendo, lo que ha gustado a los inversores”.

En la lista de valores que más contribuyen a la subida del Ibex en el año destaca el gigante textil Inditex, que sube un 16,8%. La acción cayó tras la presentación de resultados, que confirmaron un ritmo de crecimiento más débil en beneficio y ventas, aunque se ha recuperado del golpe tras anunciar también una mejora del dividendo y conserva una recomendación mayoritaria de compra.

Mención aparte merece el sector financiero. Después de un 2018 catastrófico, varios de los grandes bancos españoles han registrado una fuerte revalorización. Banco Santander ha sido el tercer valor que más ha contribuido a la recuperación del Ibex, tras anotarse una subida en lo que va de 2019 del 4,15%. “El retraso de las previsiones de subidas de tipos de interés por parte del BCE penalizó en exceso al sector”, explica Amelia Benito, gestora de inversiones de Ibercaja Gestión. “Los bancos españoles cotizan en mínimos en términos de precio respecto a su valor en libros, así como en términos de PER [el número de veces que el beneficio está comprendido en el precio de la acción]. “Tras el notable esfuerzo que han realizado las entidades bancarias en materia de fortalecimiento del balance, la mejora de sus ratios de capital y retorno creemos que, en conjunto, el sector se puede recuperar en el medio plazo”, apunta esta especialista.

Por ahora, los mercados solo parecen haber reconocido el excesivo castigo en los grupos internacionales. A la subida de Banco Santander también se añade una revalorización del 5,18% en BBVA. En cambio, los bancos cotizados que solo tienen presencia en España siguen su vía crucis. Así, CaixaBank es el segundo peor valor del Ibex en lo que va de 2019 (-11,47%)

y también están entre los peores del selectivo Banco Sabadell (-9%) y Bankia (-8,2%).